<目次>

妊娠・出産前の医療費控除とは?

出産に関わる医療費控除は、妊娠・出産する前から始まっています。【妊娠・出産にかかるお金の医療費控除について動画で解説】

●不妊治療や人工授精の費用

まず妊娠する前でいうと、不妊治療の費用や人工授精の費用も医療費控除の対象になります。

国税庁から発表されている質疑応答事例によると、「医師による診療等の対価として支払われる不妊症の治療費及び人工授精の費用は、医療費控除の対象となります」と明記してあります。不妊症の治療や人工授精は、医師の診療行為等として行われるものですし、子どもを希望する夫婦が子どもが授からない場合にかかる診療等の費用です。そのため、病状に応じての診療行為は、「一般的な水準を著しく超過した金額」ではない限り医療費控除の対象にされるという判断です。

●妊婦健診やその際の通院費

また出産前については、妊婦になった場合の定期健診(妊婦健診)や定期健診を受けるための通院費も医療費控除の対象となります。

公共の交通機関を使用した場合の通院費はたいてい領収書が残りませんが、その場合、たとえば通院履歴と照合できる一覧表(画像参照)を添付すれば、通院費(※)も計上することができます。

(※ 小計額を医療費控除の明細書の□その他医療費にチェックマークを付した上で転記・・詳細後述)

【参考】領収書のない交通費は医療費控除の明細書にどう書く?

出産時の医療費控除

出産時の医師等の施術の対価、助産師による分べんの介助の対価などは、医療費控除の対象となります。では、出産時の入院については、どんなものが医療費控除の対象となるでしょう。●自己都合での差額ベッド代は対象外

まず入院部屋が個室の場合、通常は差額ベッド代がかかり、相部屋に入院する場合よりも入院費がかさむものです。このとき、入院する側の自己都合で個室を希望した場合、差額ベッド代は医療費控除の対象とすることができません。

ただし、病院側が病状により個室を指定してくる場合や、病院の都合で相部屋を使えず、やむを得ず個室しか空きがない場合は医療費控除の対象となります。

●入院時の食事代など

また、入院時の食事代は入院費用の一部であり、入院費用の対価ですから医療費控除の対象に含まれます。同様に、病院が用意したシーツや枕カバーのクリーニング代も入院費用の一部ですから、医療費控除の対象となります。

しかし同じクリーニング代でも、パジャマや寝巻きといった身の周りのクリーニング代は医療費控除の対象となりません。入院して生活するためには必要なものですが、医師等による診療を受けるために直接必要なものではないと見なされるからです。

また、入院に際しては寝具や洗面用具も必要ですし、病院に支払うテレビや冷蔵庫の賃借料が必要となる場合もありますが、同様の考えから医療費控除の対象とならないとされています。

【参考】入院費用のうち医療費控除の対象外なのは何?

●里帰り出産の帰省費用はNG、出産時のタクシー代はOK

なお、実家で出産する場合の帰省費用は医療費控除の対象となりませんが、出産で入院するときタクシーを利用した場合、そのタクシー代は医療費控除の対象になります。これは、出産という緊急時のため例外的に認められています。

この手のケースでは家族が同乗することも想定できますが、一人で通院させることが危険なために認められているといっていいでしょう。

一方、通常の通院でマイカーを使ったときのガソリン代等は、医療費控除の対象外です。

出産後の医療費控除

出産後にかかる医療費についても、医療費控除の対象となるものがあります。●産後の1カ月健診

出産前(妊娠中)の健診が医療費控除の対象であるように、出産後の健診も対象です。たとえば産後1カ月健診などについても、健康診断の対価にすぎないものを除き、医療費控除の対象となります(参考:国税庁質疑応答事例)。

●産褥入院・助産師による母乳指導など

医療費控除の対象には「助産師による分べんの介助」も含まれます。たとえば産褥入院や新生児の保険指導などです。したがって、助産師の産後ケアや母乳指導等を受けたのであれば、医療費控除の対象となります。

●産後療養中のお世話にかかる費用

療養中の世話という点ではどうでしょうか。保険師、看護師、または准看護師に対して支払う療養中の対価は医療費控除の対象になります。療養上の世話を受けるために特に依頼した人(一般的にはシッター等)でも適用となる旨、所得税法基本通達にも明記してあります。

ただし、入院中の子どもの世話や家事を依頼した場合の対価は、医療目的ではないため、医療費控除の対象にはなりません。このような場合の「謝礼」も労働の対価ではないので、医療費控除の対象となりません。治療、療養目的であることと労働としての対価であることがポイントとなります。

妊娠~出産~退院が年をまたいだときは注意!

また、出産が年をまたぐといった場合、医療費控除の対象となるのは「その年に支払ったもの」に限られるという基準にも注意が必要です。たとえば、年末に出産して年明けに退院し、入院代金の支払いも退院時にまとめて支払った場合。妊娠中の定期健診費用は前年分ですが、分べん代および入院代金は退院した年分になり、一本化はできないのです。

この時に覚えておきたいのは、支出した医療費がそのまま控除の対象となるのではなく、医療費から所得の金額の5%(所得の金額の5%が10万円を超えた場合は10万円)を差し引かなくてはいけない点。医療費控除が申告できる年と申告できない年が生じる、あるいは、とりまとめて医療費控除を申告できないため節税効果が下がってしまうこともありうるのです。

【参考】医療費控除の還付金は、いくら?計算方法はコレ

出産育児一時金や高額療養費を受け取ったら、医療費控除はどう計算する?

出産をすると後日、健康保険法の規定により「出産育児一時金」や「高額療養費」などの支給を受けることができます。これらは「医療費を補てんする保険金等」として、支出した医療費から差し引かなくてはいけません。【参考】保険金を受け取ったら医療費控除の計算はどうなる?

しかし、これらは後日支払われるため、医療費控除の確定申告の提出時までに確定していないことも考えられます。この場合、受け取るであろう「医療費を補てんする保険金等」を見積もって差し引いておく必要があります。そして、見積り額と実際の受取額が異なったら、その年分の医療費控除を訂正するのです。

なお、健康保険法の規定により支給を受けるものに「出産手当金」があります。出産手当金は「医療費を補てんする保険金等」として支出した医療費から差し引く必要はありません。「出産育児一時金」が出産・育児費用の補てんという性格であるのに対し、「出産手当金」は出産時に休職したことにともなう給与の補てんという性格であるためです。

平成29年分から医療費控除のフォーマットが大幅変更に

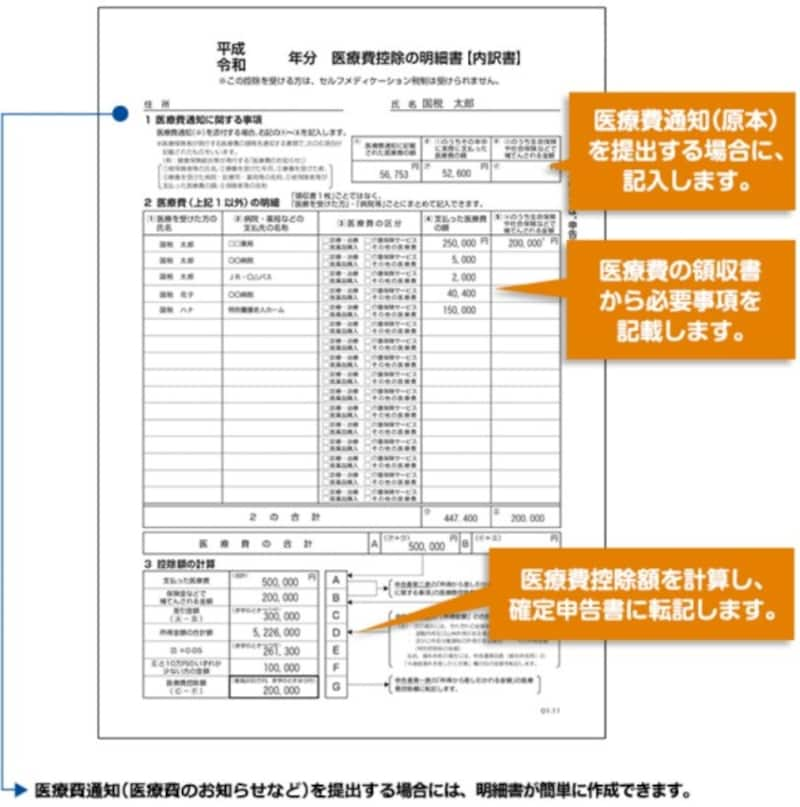

なお2018年の確定申告から領収書の提出が不要となり、「医療費控除の明細書」という新たな書式に変更になりました。2020年に確定申告する分も同様にレシートの提出は不要です。記載例にあるように、

- 医療を受けた人別に

- 病院・薬局ごとに

- 医療費を合計

(上記の通院費もこの記載例にあるようにJR、○○バスというように小計額をココに記載)

医療保険者から交付を受けた医療費通知(通称名:医療費のお知らせ)がある場合は、上記、記載例注意書きにあるように同通知書を添付することによって医療費控除の明細書の記載を省略することができます。従来、医療費のお知らせは、医療費控除を受ける際の添付書類として利用は不可とされていましたが、今後、「医療費のお知らせ」に記載があるものは領収書のとりまとめという作業が不要になるので、便利になるでしょう。

このように、妊娠・出産にまつわる医療費控除は「子どもをもちたい」と思った時から妊娠中、出産後まで、さまざまなものが関係してくる上に、それを医療費控除を受けるための確定申告手続きまですべてに影響してきます。制度を上手に活用し、正しく申告しましょう。

【関連情報をチェック】

お金が戻る!確定申告完全ガイド

▼医療費控除の手順はこちら

書類の入手方法:医療費控除を申請したい!用紙はどこで入手できる?

申請のダンドリ:医療費控除っていつまでに何をする?申請方法まとめ

書類の作成方法:医療費控除の申告方法と明細書の書き方

書類について: 領収書の再発行をしてもらえない病院の医療費控除は?

締め切り: 医療費控除の確定申告はいつからいつまで?

注意点 : 医療費控除で間違えやすいこと3つとは?書き間違えたらどうなる?

▼医療費控除が適用されるか迷うもの一覧

入院費用 : 医療費控除の対象外となる入院費用とは何?

診断書 : 診断書の文書料は医療費控除の対象になる?

歯科治療 : インプラントや歯科矯正は医療費控除の対象?

妊娠・出産費用 : 妊娠・出産費用のうち医療費控除の対象になるもの

不妊治療費用 : 不妊治療にかかる費用は医療費控除の対象?

介護サービス : 介護サービス費も医療費控除の対象になる

健康診断 : 人間ドックの費用は医療費控除の対象になるの?

ジム代 : スポーツジムの利用料が医療費控除になるってホント?

視力矯正代 : 眼鏡やコンタクトレンズの費用は医療費控除の対象?

▼医療費控除を申告するか迷っているなら