介護サービス費用も確定申告で医療費控除できる

介護保険制度が導入されて20年が過ぎました。総務省統計局によると、2020年10月1日現在の概算値では、65歳以上の高齢者人口は3619万人(2019年より31万人の増加)、総人口に占める割合は28.7%(同0.3%増)。介護保険サービスを利用する人も急増しています。【動画でわかりやすく解説・介護サービスは医療費控除の対象になる?】

厚生労働省の介護保険事業状況報告(2020年8月暫定版)によると、65歳以上の介護保険被保険者は3566万人。その約18.9%にあたる674.1万人(うち男性213.4万人)が要介護(支援)認定者です。

<介護保険サービスと利用者の内訳>

- 居宅(介護予防)サービス受給者:390.5人(2019年は384.4万人)

- 地域密着型(介護予防)サービス受給者:86.8万人(同88.3万人)

- 施設サービス受給者:95.6万人(同95.2万人)(介護老人福祉施設55.5万人(同55.1万人)、介護老人保健施設35.3万人(同35.6万人)、介護療養型医療施設1.9万人(同3.4万人)、介護医療院3.2万人(同1.4万人))。同月に2施設以上でサービスを同時に受ける人がいるので合計は一致しない

医療費控除の対象となる介護関連費用には、次のようなものがあります。 ただし、介護サービスの中でも医療費控除の対象にならないものもあります。また、仕送りしている親の介護費用を合算できるほか、家族の誰が医療費控除の申告をするかで還付される金額にも差が出ます。以下、詳しく見ていきましょう。

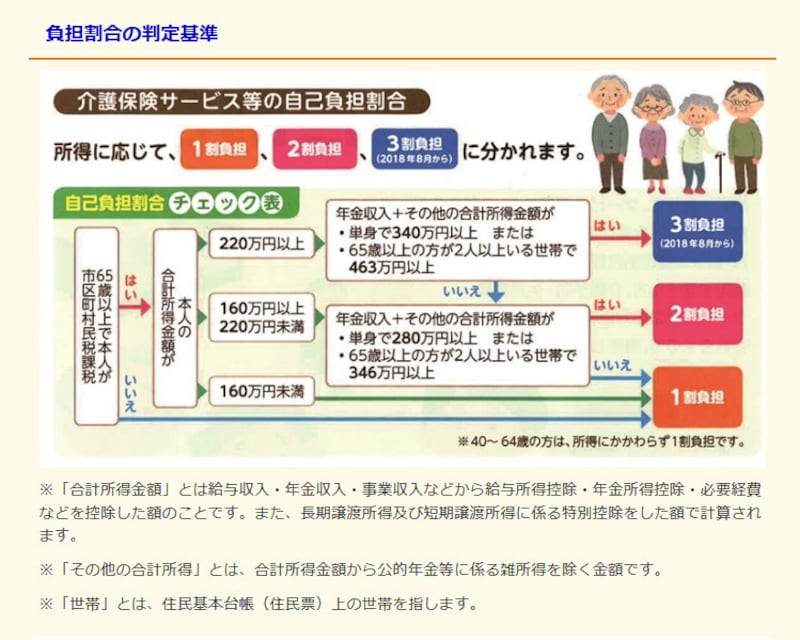

(※)介護保険サービスを利用した場合は、本人あるいは世帯の所得によって利用料の1割~3割を負担します。ただし65歳未満の人や市区町村民税非課税の人、生活保護受給者は1割の負担です。これを自己負担割合と言い、その判定基準は以下の通りです。

医療費控除の対象となる、居宅介護サービス費

居宅で受ける介護サービスは、医療系と福祉系に大きく区分されます。医療系は介護サービス利用料の1割~3割の自己負担分と食費、滞在にかかる自己負担分が控除の対象です。さらに、介護保険の支給限度額を超えて利用した全額自己負担分(特別な食事や居室にかかる費用は除く)も控除の対象になります。福祉系の居宅介護サービスは、介護サービス利用料の1割~3割の自己負担分が控除の対象ですが、「あ~勘違い」では済まされないチェックポイントが3つあります。

- 医療系の居宅介護サービスとセットで利用する場合に、医療費控除の対象となるサービスがある

- 介護保険の支給限度額を超えて利用した場合の全額自己負担分は、医療費控除の対象外である

- 医療系の居宅サービスとセットしないで介護福祉士等の喀痰吸引等を利用した場合は、居宅サービス費として支払った金額の1/10が医療費控除の対象となる

医療費控除の対象となる金額は、都道府県知事が指定する居宅サービス事業者が発行する領収証に明記されています。領収書を受け取るときに必ず確認しましょう。

●医療費控除の対象となる居宅サービス一覧

(1)医療系居宅サービス(自己負担金額全額が対象となる)

- (介護予防)訪問看護

- (介護予防)訪問リハビリテーション

- (介護予防)居宅療養管理指導(医師等による管理・指導)

- (介護予防)通所リハビリテーション(医療機関でのディサービス)

- (介護予防)短期入所療養介護

- 定期巡回・随時対応型訪問介護看護(一体型事業所で訪問看護を利用する場合に限る)

- 複合型サービス(上記の居宅サービスを含む組合せにより提供されるもの(生活援助中心型の訪問介護の部分は除く)に限る)

(2)(1)の医療系居宅サービスと併せて利用した場合のみ医療費控除の対象となる居宅サービス

- (介護予防)訪問介護(ホームヘルプサービス)。ただし、生活援助(調理、洗濯、掃除等の家事援助)中心型を除く

- 夜間対応型訪問介護

- (介護予防)訪問入浴介護

- (介護予防)通所介護(ディサービス)

- 地域密着型通所介護

- (介護予防)認知症対応型通所介護

- (介護予防)小規模多機能型居宅介護

- (介護予防)短期入所生活介護(ショートステイ)

- 定期巡回・随時対応型訪問介護看護(一体型事業所で訪問看護を利用しない場合及び連携型事業所に限る)

- 複合型サービス(上記(1)の居宅サービスを含まない組合せにより提供されるもの(生活援助中心型の訪問介護の部分は除く)に限る

- 地域支援事業の訪問型サービス(生活援助中心のサービスを除く)

- 地域支援事業の通所型サービス(生活援助中心のサービスを除く)

医療費控除の対象となるおむつ代

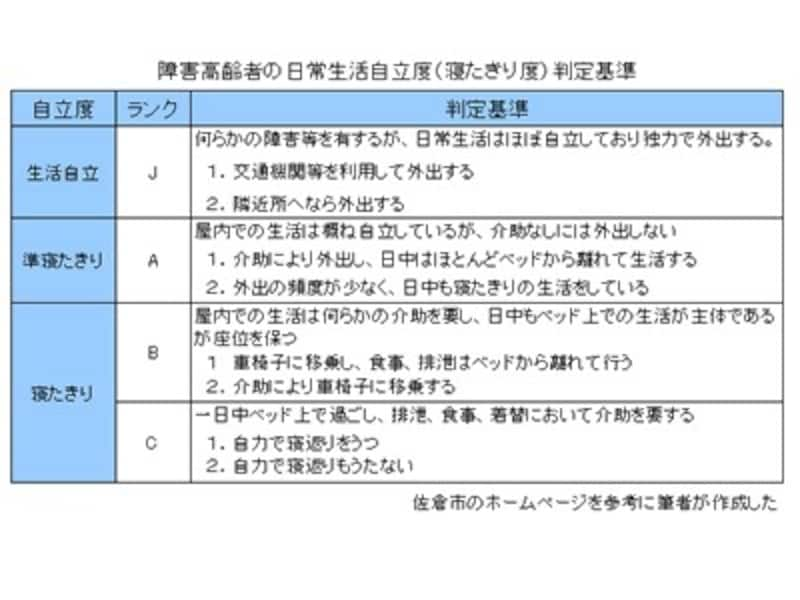

医療費控除として申告できるおむつ代は、傷病等でおおよそ6カ月以上寝たきりで、医師からおむつの使用が必要と認められた人です。「寝たきり」の言葉のイメージから「うちは寝たきりではない」と考えるのはちょっと待って。障害高齢者の日常生活自立度の「寝たきり」は、次のような状態を言います。 医療費控除の際には、「おむつ代の領収書」と医師が発行する「おむつ使用証明書」を添付する必要がありますので、「寝たきり」に該当する障害高齢者で医師に相談しないでおむつを使用している人は、一度、医師に相談するといいでしょう。2年目以降の医療費控除では、要介護認定者が下記の要件を満たしている場合は、市区町村が発行する「おむつ使用確認書」を「おむつ使用証明書」の代用とすることができます。

●要件

- 「主治医意見書」の作成日が、おむつを使用した当該年に作成されたものである

- 「主治医意見書」の「障害老人の日常生活自立度(寝たきり度)」が「B1・B2・C1・C2」のいずれかに該当する

- 「主治医意見書」の「尿失禁発生の可能性」の記載が「あり」である

医療費控除の対象となる交通費

医療費控除の対象になる交通費は、通所リハビリテーションや短期入所療養介護等を受けるために、介護老人保健施設や指定介護療養型医療施設に通うときに支払った交通費で、通常必要とされるものです。電車やバスのような正確な料金がわかる交通機関を利用した場合には領収書は不要ですが、やむなくタクシーを利用した場合は領収書が必要です。下車するとき「領収書をください」との声掛けをお忘れなく。

なお、自家用車を使用した場合のガソリン代や駐車場の費用は対象外です。

医療費控除の対象となる施設関連費

介護施設は福祉系と医療系の2つに区分され、それぞれ次のような施設があります。- 医療系の施設:介護老人保健施設(老健)、介護療養型医療施設、介護医療院

- 福祉系の施設:介護老人福祉施設(特別養護老人ホーム)、地域密着型介護老人福祉施設

医療費控除できるのは、施設に支払ったサービス料(介護費・食費及び居住費)の医療系は全額、福祉系は半額です。日常生活費や理美容代等の特別なサービス費用は医療費控除の対象にはなりません。控除対象額は施設等が発行する領収書に明記されています。

<医療費控除の対象になるのは?>

- 医療系の施設:(1)自己負担した介護サービス費・居住費・食費の全額 、(2)診療や治療を受けるために必要な特別室(個室など)の使用料

- 福祉系の施設:自己負担した介護サービス費・居住費・食費の合計額の1/2(特別な食事、居室にかかる費用は除く)

医療費控除の対象にならない介護サービスもある

次の介護保険の居宅サービスは医療費控除の対象にはなりませんので、注意しましょう。- 訪問介護(生活援助中心型)

- 認知症対応型共同生活介護【認知症高齢者グループホーム】

- 介護予防認知症対応型共同生活介護

- 特定施設入居者生活介護【有料老人ホーム等】

- 介護予防特定施設入居者生活介護

- 地域密着型特定施設入居者生活介護

- 介護予防特定施設入居者生活介護

- (介護予防)福祉用具貸与

- 複合型サービス(生活援助中心型の訪問介護の部分)

- 地域支援事業の訪問型サービス(生活援助中心のサービスに限る)

- 地域支援事業の通所型サービス(生活援助中心のサービスに限る)

- 地域支援事業の生活支援サービス

特定施設とは、「(介護付き)有料老人ホーム」「養護老人ホーム」「軽費老人ホーム」「サービス付き高齢者向け住宅(旧適合高齢者専用賃貸住宅)」のうち一定の条件を満たしている施設をいいます。

また、(介護予防)特定施設入居者生活介護とは、特定施設に入居している要支援・要介護者に対して、介護サービス計画に基づき「入浴・排泄・食事等の介護、日常生活上ならびに療養上の世話、機能訓練」を行うことをいいます。

仕送りしている親の介護費用も合算できる

医療費控除の対象は「生計を一にする親族(6親等内の親族と3親等内の姻族)」です。扶養しているかどうかは問いません。同居している親族の場合、収入があっても明らかに独立して生活していると判断できる場合を除いて「生計を一にする」との取り扱いになります。また、同居していない親族であっても、常に生活費を仕送りしている場合も「生計を一にする」となります。

親に生活費を送金している人は、状況によっては親の医療費と介護関連費用を合算することができる可能性があります。

家族のうち誰が医療費控除の申告をすると得?

世帯主以外に所得税を納めている人が複数いる家庭の場合、誰が医療費控除を申告すると得になるでしょうか。考えるポイントは、「医療費控除額は200万円まで」、「自己負担分が10万円または合計所得金額の5%(消費税も含む)を超える金額が医療費控除の対象となる」の2点です。したがって、申告する人は、次の1~3の順で考えるといいでしょう。

- 一般に所得税率の高い人が医療費控除申告をすると有利

- 医療費控除額が少ない場合は、所得金額の5%ルールを利用するほうが有利な場合もある

- 年間の医療費自己負担額が210万円を超える場合は、210万円を超える医療費額を他の所得税納税者が確定申告する

●条件

夫の課税所得500万円、妻の課税所得150万円、1年間に支払った医療費総額11万円

●医療費控除対象額

- 夫が申告する場合:11万円-10万円=1万円

- 妻が申告する場合:150万円×5%=7万5000円(5%ルール)、11万円-7万5000円=3万5000円

●還付される所得税と来年度減額される住民税の合計額(概算)

- 夫が申告する場合:1万円×30.42%(所得税20%、復興特別所得税(基準所得税額の2.1%)、住民税10%)=3042円

- 妻が申告する場合:3万5000円×15.105%(所得税5%、復興特別所得税(基準所得税額の2.1%)、住民税10%)=5286円

この場合、妻が医療費控除の申告を行うと、2244円多く還付されます。計算するって本当に重要です。

医療費控除を申告すれば住民税も安くなる可能性

医療費控除は所得控除なので、ダイレクトに税額から差し引かれるわけではありません(かかった医療費がそのまま戻ってくるわけではない)。労力の割に所得税の還付額が少ないという理由から確定申告をしない人も多くいます。とはいえ、所得税の還付申告をすれば、来年度の住民税が減額されるというメリットもあります。還付金額がわずかであっても確定申告することをおすすめします。

【関連記事をチェック】

お金が戻る!確定申告を徹底解説

「年金400万円以下は確定申告不要」の損得を試算!

退職金の確定申告、必要書類と書き方を徹底解説!

年金は確定申告が必要?還付金を受け取れる人とは