払いすぎた税金を取り戻せる「還付申告」とは

確定申告というと、確定申告を提出する義務がそもそもない会社員には無関係と考えがちです。会社員など給与所得者の大部分は、年末調整により所得税が精算されますので、確定申告をする必要はありません。ただし、納め過ぎの所得税がある場合、申告することで税金を取り戻せることがあります。この給与所得者など本来確定申告を提出する義務のない人が、税法の規定をあてはめた場合、税金が還付になる申告のことを還付申告といいます。

還付申告により税金を取り戻せるケースは以下のようなものになります。 医療費控除やふるさと納税、あるいは住宅ローン控除が適用される1年目はそもそも年末調整では処理できない項目なので気付きやすいのですが、「受けられるはずの所得控除が漏れていた」というケースは「どのような場合に所得控除が適用漏れになるのか」といったことに気付くかどうかがポイントとなります。

以下、具体的に見てみましょう。

医療費控除やふるさと納税など、年末調整では処理できない所得控除を受けたい

給与所得者で年末まで在職していれば、通常、勤務先で年末調整が行われます。確定申告を提出する義務がそもそもありません。しかし、年末調整で処理できる所得控除は限られています。雑損控除・医療費控除・ふるさと納税などの寄附金控除といった所得控除は年末調整の対象外なのです。

これらの所得控除を還付申告することで、所得控除が増えた分だけ課税所得が小さくなります。もともと差し引かれている源泉所得税額から、納め過ぎた分の税金が戻ってくることになります。

※平成27年4月以降に行ったふるさと納税については、「ふるさと納税ワンストップ特例制度」の条件を満たせば確定申告が不要になりました。

住宅ローン控除が適用される1年目

初めての住宅ローン控除は年末調整では行えないため、確定申告をする必要があります。一度、確定申告を行えば、2回目以降は年末調整で住宅ローンの処理が完了します。住宅ローン控除を申告することで、差し引かれた源泉所得税のうち年末のローン残高の1%を限度として税額控除、つまり税額からダイレクトに差し引かれて戻ってきます。

年末調整してもらったが、本来受けられる所得控除が適用漏れになっている

たとえば以下のような場合です。還付申告をすれば、払い過ぎた税金が還付されるでしょう。●生命保険料控除の適用漏れ

年末調整後に生命保険料控除の証明書が出てきた。あるいは地震保険料控除の証明書が出てきた。

●社会保険料控除の適用漏れ

休職・転職期間中、給与天引きではなく自分で社会保険料を支払っていたが、今の会社にその旨を申告していなかった。あるいは、配偶者や子名義で通知がきた社会保険料を自分が払っていたが、会社に知らせていなかった。

●配偶者控除の適用漏れ

年末調整で配偶者控除等申告書を提出した後に結婚し、配偶者が自分の扶養に入った(控除対象配偶者になった)

●扶養控除の適用漏れ

配偶者に連れ子(年齢16歳以上)がおり、学費などを支出していたが、扶養控除の対象としていなかった

還付申告の提出期間は5年後まで

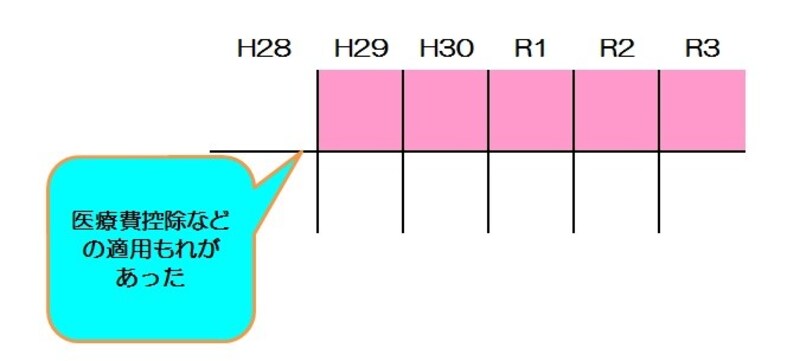

還付申告は、本来適用されるはずの控除の適用漏れの「申告対象年の翌年から5年間」であればいつでも提出可能です。例えば、平成28年分の確定申告を提出していない給与所得者が、レーシック手術やインプラントなども医療費控除の対象になることに気付いたとします。この場合、申告対象年の翌年である平成28年の1月1日から5年間、つまり令和3年12月31日まで申告書の提出が可能ということです(下記図表イメージ図参照)。

医療費控除でいえば平成29年からセルフメディケーション税制がスタートしています。これは、平成29年1月1日から令和3年12月31日までの間、医師によって処方される医薬品(医療用医薬品)から、ドラッグストア等で購入できる医薬品に転用されたもの(スイッチOTC医薬品)の購入費用が1万2000円を超えれば、従来の医療費控除にかえてこちらの適用ができます。

もちろん、各種健診や予防接種等を受けたという証明も必要なのですが、従来の医療費控除は適用できずとも、セルフメディケーション税制であれば適用できることを後日気付いたとします。

その場合、平成29年にセルフメディケーション税制が適用できることに気付いた確定申告を提出していない給与所得者等であれば、平成30年から令和4年までの間にセルフメディケーション税制を活用した還付申告が提出できるということになります。

還付申告に必要な確定申告書

還付申告の申告書は、還付申告書という様式があるわけではなく、通常の確定申告の場合と同様となります。サラリーマンやパート・アルバイトのような給与所得者なら、確定申告書A様式を用いるのが通常でしょう。申告書Aの書き方はこちら >> 源泉徴収票を手元にいざ記入! 申告書A

給与所得者などそもそも確定申告の提出義務のない人でも、過去5年間分、本来、適用されるはずの所得控除や税額控除の適用漏れがなかったかどうかチェックしてみてはいかがでしょうか。

【関連記事】