住宅ローン控除の1回目は確定申告、2回目以降は年末調整でOK

住宅ローン控除とは、住宅を購入する際(もしくは増改築する際)、金融機関などから住宅ローンを借りた場合、その借入金の年末残高と居住年の控除率に応じて、所得税や住民税を減額してくれる、持家の取得を促進するための優遇税制のことです。例えば、平成30年(2018年)の年末に5000万円の通常の住宅を購入し、即入居。購入資金として4500万円の住宅ローンを組んだとしましょう。この場合、借入額は4500万円でも、住宅ローン控除の対象となるのは4000万円までなので、「4000万円×1%=40万円」をダイレクトに税額から控除できるのです。

なお、現行の住宅ローン控除では、優先的に所得税から控除し、引き切れない場合は13万6500円を限度として、翌年度分の住民税から控除します。

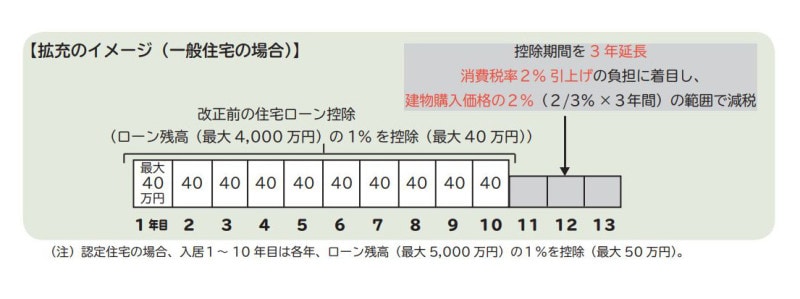

消費税率アップ分、住宅ローン控除が拡充し、10年から13年へ延長

令和元年(2019年)10月から消費税率が10%にあがりました。これにともない特に税率が8%から10%にアップされる際の、税率引き上げ前の駆け込み需要とその反動の景気の落ち込みというものを軽微にとどめるため、下記のように10%適用物件の住宅ローン控除は現行の10年間から13年間に延長されています。(下図参照)。具体的には各年において

- 従来通り住宅ローン残高の1%

- 建物購入価格(税抜き)の2%÷3年

これにより、消費税が8%から10%にあがった分は実質的に住宅ローン控除により還元されます。消費税率がアップされた令和元年(2019年)10月から運用開始されています。

住宅ローン控除が年末調整で処理できるのは居住開始2年目以降、たとえ、令和元年(2019年)10月に居住開始をしたとしても、令和2年(2020年)3月はまず確定申告を行ってから、令和2年(2020年)の年末調整が初回の対応となりますので、令和元年(2019年)年末調整実務には影響ありません。

住宅ローン控除が適用される1年目は確定申告が必要

はじめて住宅ローン控除の適用を受ける場合には、必ず確定申告しなくてはなりません。また、ここに規定する住宅については、持家の取得を促進するための優遇税制ですので、別荘や賃貸物件の購入といった場合には対象となりません。つまり、自己の居住用に供する住宅をローンを組んで購入した場合、住宅ローン控除の対象となるのです。

なお、購入してから6カ月以内に住み始めることが条件で、かつ適用を受ける年の12月31日まで居住を継続していることがポイントです。年末時点で居住していなければ、住宅ローン控除の適用の要件を満たしていないので、翌年の3月15日までに住宅ローン控除の確定申告の提出も不可となります。

年末時点での居住と翌年の3月15日までの申告書提出は、セットでおさえておきましょう。詳しくは「確定申告の住宅ローン控除とは? 計算方法を解説」も参考にしてください。

住宅ローン控除は2年目以降は年末調整で住宅借入金等特別控除申告書に

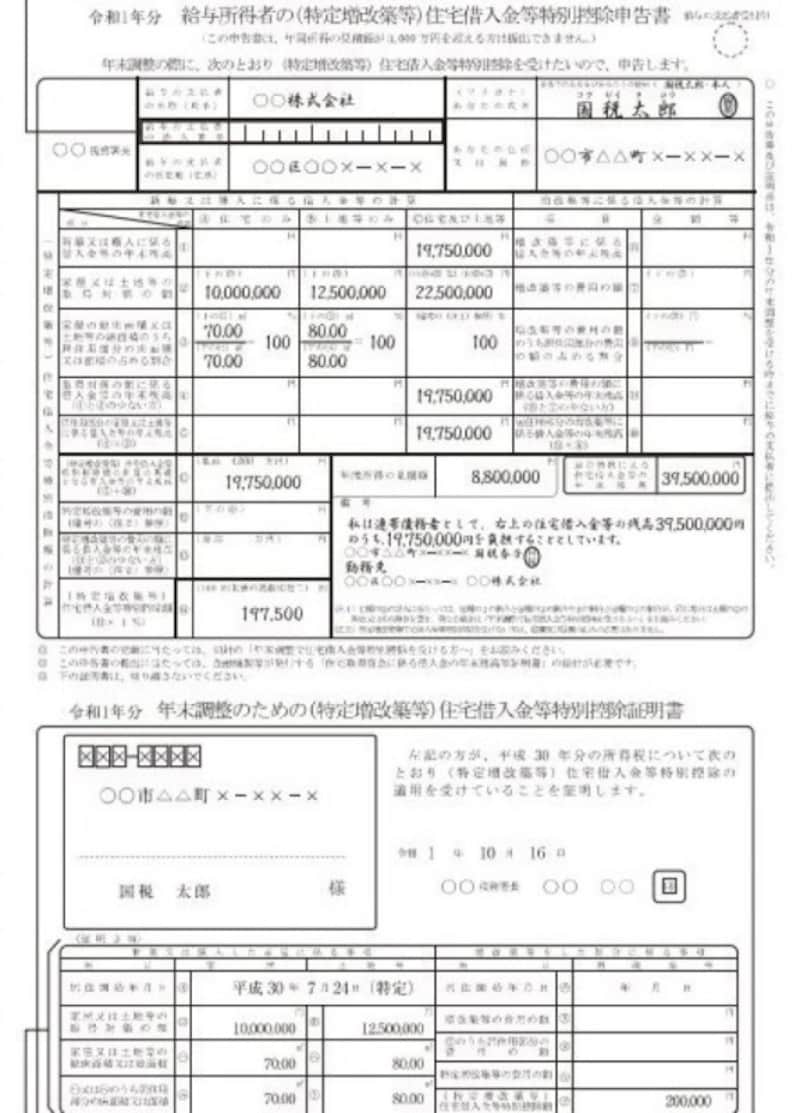

このように、住宅ローン控除の適用1年目にきちんと確定申告を行うと、給与所得者の場合には、残りの住宅ローン控除の適用可能年分の「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」という用紙が税務署から送られてきます。この用紙は毎年毎年、年末調整の時期にそのつど送られてくるのではなく、残りの適用年分、つまり残りの9回分、まとまって送られてきます。そのため、きちんとした場所に保管してください(もし見当たらなければ、税務署に再発行の手続きをすることとなります)。

2回目以降の住宅ローン控除の年末調整必要書類と手続き

給与所得者が、住宅ローン控除を年末調整で処理してもらうための手続きに必要な書類は以下の2つになります。- 給与所得者の(特定増改築等)住宅借入金等特別控除申告書

- 住宅ローンの残高証明書(金融機関から届きます)

1の「給与所得者の(特定増改築等)住宅借入金等特別控除申告書」という用紙には、具体的には以下のような事項を記載することとなります。

- 新築または購入にかかる借入金等の年末残高

- 家屋または土地等の取得対価の額

- 家屋や土地の総床面積のうち居住用部分の占める床面積や割合

- その年に適用となる住宅借入金等特別控除額

- 金融機関からの借入金年末残高1975万円

- 建物の取得対価の額1000万円、土地の取得対価の額1250万円

- 家屋の総床面積70平米(内居住用部分70平米)、土地の総床面積80平米(内居住用部分80平米)

もし一部を店舗もしくは事業用に使用するなどして、全てを居住の用に供していない場合には、住宅ローン控除対象額が必ずしも住宅ローンの年末残高と同じとはならず、居住用部分の床面積の割合に応じて少なくなることもあります。

また、連帯債務による住宅ローンの年末残高がある場合には、記入者本人の負担すべき割合に応じて住宅ローン控除の対象となる金額を算定しておく必要がありますし、複数の金融機関にローンを申請している場合には、それら借入金の合計額を記入することになります。ケースバイケースできちんと実態を記入するようにしましょう。

年末調整の対象にならない人は、2回目以降の住宅ローン控除も確定申告を

このような記載がきちんとされれば、2回目以降から住宅ローン控除は確定申告をすることなく、年末調整で完了することとなります。つまり、はじめての住宅ローン控除の恩恵は春先に受け、2回目の住宅ローン控除の恩恵は年末に受けることとなるので、居住年の翌年は2回、税の優遇メリットを享受できることとなります。しかし、年末調整の対象から外れる人は要注意。具体的には以下のような人が該当するでしょう。

- 年の中途で退職し、年末時点でどこにも在職していなかった

- 年の中途で退職し、起業・独立した

- 継続して同一の雇用主に雇用されない日雇労働者だった

【関連記事】