<目次>

源泉徴収票は退職・転職した人にとって年末調整で特に重要

年の途中で退職した、転職した、医療費控除や住宅ローン控除を自分で確定申告する……いずれの場合も、サラリーマンにとって必要になるのが源泉徴収票です。それは確定申告のみならず、年末調整においても重要な書類といえます。たとえば、A社を退職し、B社に再就職した場合、A社で発行してもらった源泉徴収票をB社に提出することで、B社での年末調整が可能となります。所得税の原則は「暦年基準」といって、1月1日から12月31日までの年収が確定していることが前提条件です。A社を辞めてそのまま再就職せず、といった場合も税務上の取り扱いは同様となります。年末調整の場合には前職の源泉徴収票がないと年収が確定せず、年末調整の対象者とはならないほか、確定申告の場合では給与所得の計算ができないことにつながるのです。

会社が源泉徴収票を発行してくれない…とるべき手続きは?

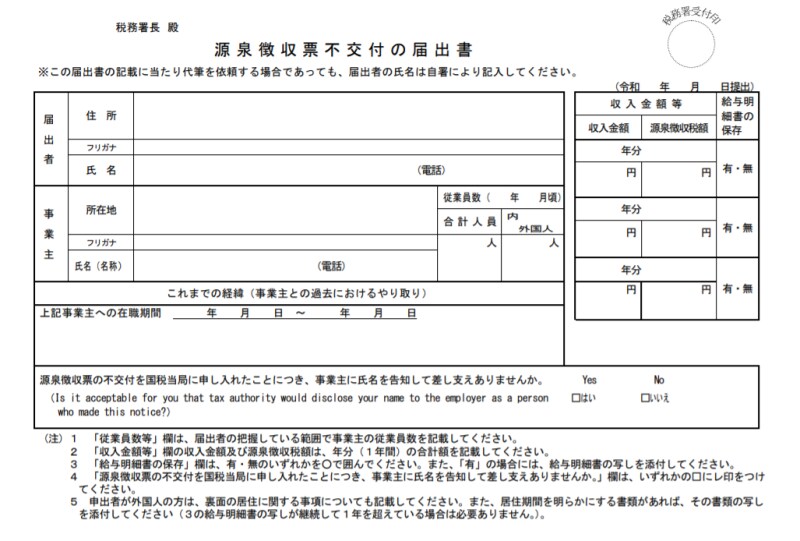

しかし、税務実務においては、この源泉徴収票を発行してくれない会社というのが存在します。そのような場合は、納税地を所轄する税務署(通常は住民票のあるところ)に相談に行き、「源泉徴収票不交付の届出書」(画像参照)を提出してみましょう。その際、保管してある給与明細等があれば、持っていったほうがいいでしょう。所得税法で源泉徴収票の発行は規定されている

所得税法226条には、次のような規定があります。つまり、給料の支払いを行っている側(つまりは勤務先)からみれば、「会社側では源泉徴収義務もきっちり果たしていますし、そのことを源泉徴収票の発行という形で税務署にも報告しています。あとはご自身の責任で、転職先で年末調整を行ってもらうなりご自身で確定申告を行うなり、きっちり処理してください」という趣旨ともいえます。給与等の支払をする者は、財務省令で定めるところにより、その年において支払の確定した給与等について、その給与等の支払を受ける者の各人別に源泉徴収票二通を作成し、その年の翌年1月31日までに、一通を税務署長に提出し、他の一通を給与等の支払を受ける者に交付しなければならない(一部省略)

源泉徴収票がデジタルで発行される時代に

ここでとりあげた源泉徴収票ですが、個人事業主に発行される支払調書などのことをおしなべて「法定調書」といいます。この法定調書の税務署等への提出方法ですが2021年1月以降、前々年の提出すべきであった当該法定調書の提出枚数が「100枚以上」であるものについては、e-Tax又はCD・DVDなどの光ディスク等による提出が必要とされました。たとえば、2022年1月に提出した「源泉徴収票」の枚数が「100枚以上」であった場合、2024年1月に提出する「源泉徴収票」はe-Tax、光ディスク等またはクラウド等により提出する必要があるということなります。

また。近年、DX(デジタルトランスフォーメーション)の流れもあり、国税庁は年末調整手続のデジタル化を推進しています。

このような流れもあり、これから「給与所得の源泉徴収票」は「プリントアウトされたものが手渡しされる」「データとしてメール添付等で届く」両方の場合が想定されます。

いずれの場合でも、上記のとおり、給与所得者にとって「源泉徴収票」は大切な書類です。したがって、紙ベースで届いても、データとして届いてもコピーをしておく、スキャンニングをかけておく、といったように何らかのバックアップをとっておくことが重要です。

年末調整後に源泉徴収票が発行された場合はこうする

なお、従前の勤務先が何らかの対応をしてくれた場合、源泉徴収票の発行時期によって対応方法が異なるという点を整理しておきましょう。■源泉徴収票を発行してくれた時期が年末調整前ならば

源泉徴収票を発行してくれた時期が年末調整前ならば、現在、勤めている勤務先に、従前の勤務先の源泉徴収票を提出すれば、従前の勤務先の所得の状況も踏まえて、新しい勤務先で年末調整を行うことにより課税手続きが完了します。

■源泉徴収票を発行してくれた時期が年末調整後になってしまうと

源泉徴収票を発行してくれた時期が年末調整後になってしまうと、確定申告で、納税者自身が手続きすることが望まれます。というのは、源泉徴収票を発行してくれた時期が年末調整後になってしまうと自動的に年末調整の対象から外れてしまうので、本来、適用を受けられるはすの生命保険料控除や地震保険料控除、配偶者控除や扶養控除といった所得控除が受けられなくなっているからです。

したがって、上記のように「源泉徴収票に不交付の届出書」を提出するなど、手数をかけて源泉徴収票を発行してもらったのであれば、まずは、コピーやスキャンニングといった何らかのバックアップをとった上で、「源泉徴収票を入手できた時期」によって対応方法を決めていくことになります。

一方で、法人の経営者(あるいは個人事業主)の側からみてもこの「源泉徴収票不交付」

という状況を放置しておくことは好ましい状況とはいえません。たとえば、税務調査があった際

「源泉徴収票が提出されていない」という事実は税務署は把握していますので、「架空人件費の計上があったのではないか」と疑念を抱かれることにつながるのです。

法人の経営者(あるいは個人事業主)側からみたら、従業員が親族だけというような状況であっても「年に1回決算を行って、税金を納めればOK」というわけではありません。

「所定の源泉所得税を差し引く義務」と「源泉徴収票を発行する義務」の2つの義務があるのです。

書類の到着が遅延している方、書類が受け取れていない方。「それって所得税法226条の規定に違反していると思うんですが……」と抗議を入れた後、上記のような行動を取り、然るべき対応をすることをお勧めします。

【関連記事・動画をチェック】