源泉徴収票とは?読めると税金の仕組みがわかる!

サラリーマンなどの給与所得者にとって、1年の収入を確かめることができるのが「給与所得の源泉徴収票」。源泉徴収票は、その年の12月か翌年1月の給料日に受け取ることになります。この源泉徴収票には、所得はもちろん、所得税が決められる控除などの情報も記載されています。今回はこの源泉徴収票の見方をご紹介しましょう。

<源泉徴収票 目次>

- 源泉徴収とは?給与支払い時の納税「源泉徴収」を年末調整で精算

- サラリーマンの決算書!源泉徴収票とは

- 従業員が受け取る源泉徴収票にマイナンバーはいらない

- 確定申告もマイナンバー記載なしの源泉徴収票でOK

- 源泉徴収票のサンプルと記載内容を確認しよう

- 控除もれがあれば確定申告を

源泉徴収とは?給与支払い時の納税「源泉徴収」を年末調整で精算

所得税は個人の所得に対してかかる税金です。サラリーマンなどの給与所得者は、本来ならば個人で所得税を納める必要があります。ただお給料などの給与所得は、その支払い時に、支払者(会社)が個人に代わり納税をしています。これを源泉徴収といいます。

正確には、給与支払い時に一定の金額を源泉徴収しておき、年末に精算を行っています。これが年末調整ですね。ほとんどの人は、この年末調整で所得税の納税は終了し、確定申告はしなくてもいいというわけです。

サラリーマンの決算書!源泉徴収票とは

源泉徴収票は1月から12月までの1年間に、会社が支払った報酬、所得税を決めるにあたって控除される額、計算された所得税、支払った社会保険料などの金額が書かれています。給与所得に対する税金や社会保険料は会社が計算をして納めていますので、源泉徴収票はその結果報告という意味もあります。つまり1年間にこれだけの収入があって、これだけの社会保険料(厚生年金保険料、健康保険料)を払って、これだけの控除(配偶者控除など)があったので、所得税はいくら納めましたよ、というものです。

この源泉徴収票は、サラリーマンにとっては所得証明にもなるものですから、大切に保管しておきましょう。医療費控除や住宅ローン控除を申告する時にも必要になります。

過去の源泉徴収票を出してきて、比較してみるというのもいいですね。自分自身の給料の変遷、どれだけ税金を払っているか、増えているか……といったことが確認できます。

従業員が受け取る源泉徴収票にマイナンバーはいらない

平成27年10月から通知が始まっている個人番号、マイナンバーですが、従業員が受け取る源泉徴収票にはマイナンバーの記載はありません。ただし、会社から税務署に提出する源泉徴収票にはマイナンバーの記載が必要となっています。確定申告もマイナンバー記載なしの源泉徴収票でOK

会社員が確定申告をする時には、源泉徴収票を添付資料として提出することになります。この添付書類もマイナンバーが記載されていない源泉徴収票で可能。ただし、確定申告をする場合の申告書にはマイナンバーを記載する欄があります。また、申告にあたって本人確認書類の提示又は写しの添付が必要になります。【参考】マイナンバーは年末調整や確定申告にどう影響する?

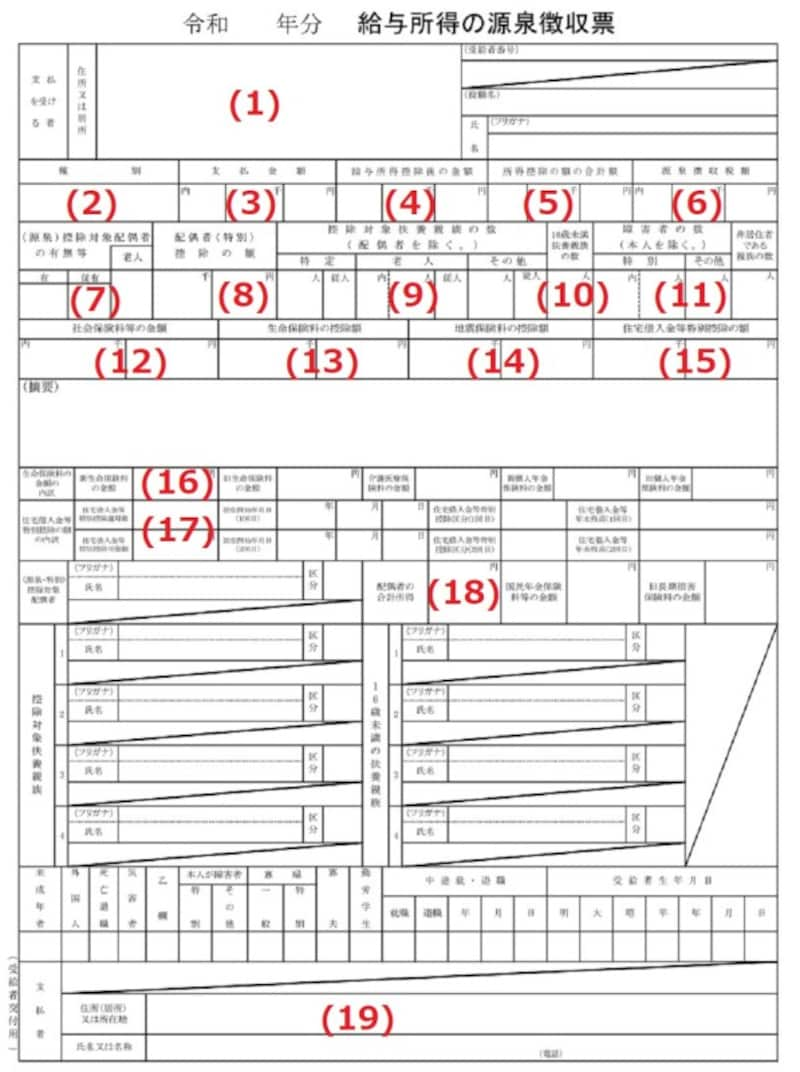

源泉徴収票のサンプルと記載内容を確認しよう

源泉徴収票に具体的に記載されている内容を見ていきましょう。(1)支払を受ける者

本人の住所、氏名です。

(2)種別

給与の種別です。給料、賞与、財形給付金、財形基金給付金など、給与の種別が記載されています。

(3)支払金額

1月から12月までに支払われた給与等の総額です。年の途中に転職し、転職前の会社からもらった「給与所得の源泉徴収票」を新しい会社に提出している場合は、前の会社からの給与も含まれた金額になっています。

(4)給与所得控除後の金額

サラリーマンにも所得に応じて一定の控除を受けることができます。必要経費といったところでしょうか。その「給与所得控除」を受けたあとの金額です。

(5)所得控除の額の合計額

「社会保険料控除」「生命保険料控除」「地震保険料控除」「配偶者控除」「配偶者特別控除」「扶養控除」「基礎控除」といった所得控除額の合計です。各所得控除の有無は下の欄に記載があります。

(6)源泉徴収税額

年末調整をした後の源泉徴収額です。1年間の給与に対して支払った所得税の税額です。

(7)(源泉)控除対象配偶者の有無等

配偶者控除を適用されている配偶者がいるか等が○印でマークされています。

(8)配偶者(特別)控除の額

配偶者控除・特別控除の金額です。配偶者特別控除については「配偶者特別控除「141万円の壁」は201万円に!」をご覧ください。

(9)控除対象扶養親族の数(配偶者を除く)

配偶者および16歳未満の扶養親族をのぞいた扶養親族の数です。子ども手当(現:児童手当)などの影響で、平成23年分以降の扶養控除は改正されており、16歳未満の親族に対する扶養控除=年少扶養控除が廃止されました。控除対象扶養親族のうち「特定」とは19歳以上23歳未満、「老人」とは70歳以上の扶養親族です。

(10)16歳未満扶養親族の数

16歳未満で扶養から外れている親族の数です。

(11)障害者の数

本人以外の障害者の数です。

(12)社会保険料等の金額

支払った社会保険料(健康保険、厚生年金)などの金額です。

(13)(14)生命保険料、地震保険料の控除額

年末調整で提出した申告書から計算された控除額です。

(15)住宅借入金等特別控除の額

住宅ローン控除について、年末調整で提出した申告書から計算された金額です。住宅ローン控除を受ける最初の年は確定申告をする必要がありますので、この源泉徴収票を添付して確定申告をしましょう。

(16)生命保険料の金額、介護医療保険、個人年金保険料の金額

生命保険・介護保険・個人年金保険料などの控除を受けた時のその保険料の金額が記載されています。全て、年末調整で申請したものです。

(17)住宅借入金等特別控除の額の内訳

住宅ローン控除を受けているときは、住み始めた年月日や借入金の年末残高などが記入されています。

(18)配偶者の合計所得

配偶者特別控除を受けた時、その計算のもとになった配偶者の所得額が記入されています。

(19)支払者

年末調整を行った会社の情報です。

控除もれがあれば確定申告を!

源泉徴収票を見て、控除のもれがないかを確認しておきましょう。年末調整で生命保険料控除を忘れていた、などといったことがあるかもしれません。そんな時は還付申告をすれば、払い過ぎた税金が還付されます。また、年末に結婚をし、配偶者が配偶者控除を受けられる場合は、配偶者控除の申告をすると税金が還付されます。

確定申告をするには、この源泉徴収票と証明書(生命保険料控除であれば生命保険料控除証明書)を用意して、申告書を作成します。申告書は、国税庁のHP「確定申告書作成コーナー」で簡単に作成できます。この申告書に源泉徴収票、証明書などを添えて税務署に提出すればOK。

1年間の収入、税金や社会保険に払ったお金がわかる「源泉徴収票」です。もらったら、これらのことをチェックしてみてください。

【関連記事】