基礎控除とは? どの納税者も差し引ける所得控除のひとつ

所得税の「基礎控除」とは、どの納税者も無条件に差し引ける所得控除のこと。基礎控除を適用してもらうための手続きは特に必要なく、2020年(令和2年)以降は原則48万円となりました。今回はこの「基礎控除」の仕組みについて解説します。所得控除とは

本題に入る前に、「所得控除」についておさらいしましょう。- 健康な人より、病気がちで医療費がたくさんかかった人のほうが生活が大変

- 面倒をみなければいけない親族が多い人のほうが、独身者より生活が大変

税法上、前者は「医療費控除」という形で税負担が考慮され、後者は「扶養控除」という形で税負担が考慮されています。所得控除とはこのように、いろいろな事情に配慮して税負担を緩和する措置のことをいいます。

所得控除には「物的控除」と「人的控除」がある

所得控除の種類は、おおまかに下記の2つに分けられます。●物的控除とは

物や事象を視点に配慮されている所得控除。医療費控除のほか、生命保険料控除や地震保険料控除、社会保険料控除など。

●人的控除とは

人を視点に配慮されている所得控除。扶養控除のほか、配偶者控除や配偶者特別控除、寡婦控除、ひとり親控除、障害者控除など。

その中でも、基礎控除とは「すべての納税者が無条件に差し引ける所得控除」で、人的控除のひとつです。金額は2020年(令和2年)以降は原則48万円。所得額で変わったり、人によって受けられない人がいる、ということもありません。

所得控除を考慮した上で所得税額が計算される

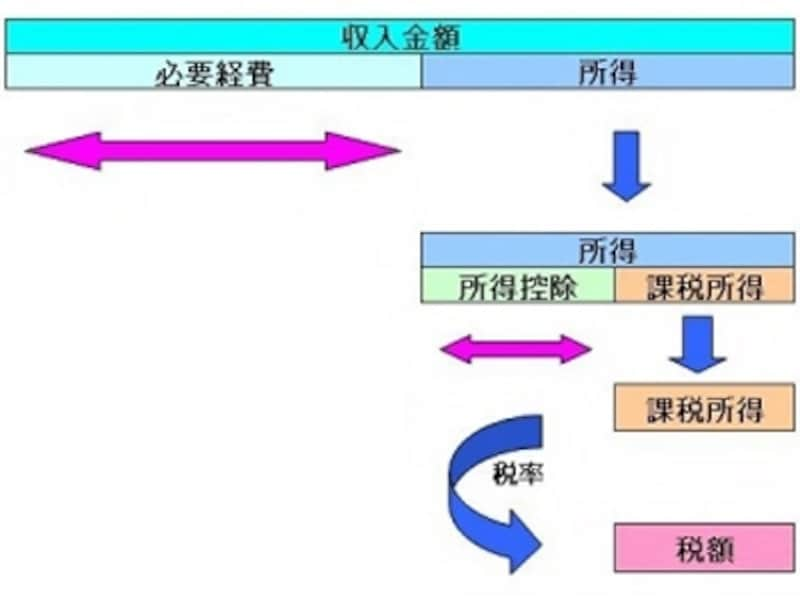

所得税の金額が決まるまでの流れを、図表とともに簡単にみていきましょう。事例を簡略化するために会社勤めの方をイメージするといいでしょう。【1】

まず「収入」から必要経費(会社員などの給与所得者なら給与所得控除)が差し引かれ、「所得」が決まります。

「収入-必要経費(給与所得控除)=所得」

【2】

ただ、この「所得」に税率がかけられて、所得税額が決まるわけではありません。納税者が抱える事情に配慮するために、所得控除が差し引かれます。基礎控除も所得控除のひとつですから、このときにあわせて差し引かれます。

「所得-所得控除=課税所得」

ここで計算されたものは、「税率が課せられる所得」ということで、所得と区別するために「課税所得」といいます。

【3】

【2】で算出された「課税所得」に所得税率をかけることで、所得税額が決まります。

「年収103万円までなら無税」の「103万円」の意味

ところで、「収入が103万円までだったら税金がかからない」と耳にしたことがあると思いますが、この仕組みについて説明します。会社員やアルバイト・パートなど給与所得者の場合、収入が年間103万円なら、必要経費である給与所得控除は2020年(令和2年)以降は55万円となりました。この給与所得控除は収入金額(年収)に応じて税法で定められています。

●収入金額ごとの給与所得控除額(令和2年以降)

- 180万円以下=収入金額×40%-10万円、55万円に満たない場合には55万円

- 180万円超360万円以下=収入金額×30%+8万円

- 360万円超660万円以下=収入金額×20%+44万円

- 660万円超850万円以下=収入金額×10%+110万円

- 850万円超=195万円(上限)

令和2年以降はすべての所得者層に対して、給与所得控除が引き下げられました。収入は103万円以下の場合、55万円を差し引くことができますので所得をもとめる算式は次のとおりとなります。

収入金額103万円-給与所得控除55万円=所得金額48万円

所得金額48万円-基礎控除48万円=課税所得0円

このように、課税所得がゼロなので、所得税がかからないことになります。

「年収103万円までなら無税」の「103万円」とは、給与所得者の場合で、基礎控除48万円と給与所得控除55万円を差し引いたとき、課税所得がゼロになって所得税がかからないボーダーラインなのです。

所得が多い人は、基礎控除が48万円ではない

基礎控除をきちんと受けるためのポイントは何でしょうか。基礎控除は源泉徴収票においては、「ここに記載されていますよ」というものではありません。しかし年末調整や確定申告をすることで、誰でも基礎控除が考慮されて税金が計算されるのです。ただし、令和2年以降は、所得の高い人にとっては、基礎控除が一律48万円ではなくなった点はおさえておいてください。

基礎控除が一律でなくなったため、年末調整書類に変更も

所得が多い人は48万円の基礎控除が適用されない等、「一律ではなくなった」基礎控除により、2020年の年末調整から、用紙が変更されています。「配偶者控除等申告書」だけであったものが「給与所得者の基礎控除申告書 兼 給与所得者の配偶者控除等申告書 兼 所得金額調整控除申告書」に、変わったのです。控除額の計算の欄には、合計所得金額から見積もった控除額の記載欄があります。年末調整対象者の範囲としてそもそも「給与の収入金額が2000万円を超える人は年末調整の対象とならない」という規定があるので、年末調整の対象者の場合には必ず48万円になるのですが、基礎控除の適用を受けるためにもきちんと年末調整の用紙に記入して申告をしておきましょう。

また「基礎控除が一律ではなくなった」ことにより、年収2000万円を超える人は、確定申告を行い、合計所得金額が2400万円を超える場合には基礎控除額が減額されることもあります。

なお、課税所得が基礎控除以下であれば、所得税がかからない、というのは所得税全般のルールです。働き方改革の影響もあり、働き方が多種多様化してきていますが、最終的の所得金額がここに掲載した基礎控除額以下であれば、利子所得など源泉分離課税扱いのものは除いて、所得税を無税にできるというルールに変更はありません。

【関連記事をチェック!】

確定申告で遡って申告できるのは過去何年?年末調整のやり直し【動画で解説】

ダブルワークの場合、年末調整だけでなく確定申告を!

会社員の給与にかかる所得税の計算方法