年末調整や確定申告でよく聞く「扶養親族」や「扶養控除」とは?

年末調整や確定申告の時期になると、よく「扶養に入れる」「扶養に入れない」といったことが話題になります。税務の手続き上で言うと「納税者(※)にとって、扶養親族(後述)がいる場合に、生活費等の負担をすることに考慮し、所得控除の仕組みを通じて納税者の税負担を軽減する制度」を「扶養控除」といっています(※一般的には年末調整の対象者や確定申告の提出者などを指します)。

年末調整や確定申告でよく聞く扶養控除とは?扶養親族の要件や申告書の見方

<目次>

扶養親族の範囲は、6親等内の血族および3親等内の姻族

では、対象となる親族とはどの範囲を指すのでしょうか。ここでいう親族とは民法の規定に従うので、6親等内の血族および3親等内の姻族を指します。いずれも16歳以上の人が対象となります。例えば、夫婦の夫側を基準に考えてみましょう。夫側の親族のことを血族といい、配偶者側の親族のことを姻族といいます。父母や子は1親等、祖父母や孫、兄弟姉妹は2親等です。扶養親族は、血族であれば6、姻族であれば3と規定されており、かなり広範囲までカバーされています。扶養というと子どもをイメージしがちですが、親や祖父母であっても扶養親族の要件は満たしているといえます。

扶養親族の要件は、生計が同じであれば、同居していなくてもよい

次に扶養しているという事実がなくてはなりません。この点は「生計を一にしている」(以下、同一生計といいます)か否かという基準で判断されます。これは、必ずしも同居を要件とするものではありません。例えば勤務、修学、療養等の都合で別居していても、余暇には同居している場合や、常に生活費、学資金、療養費等の送金(仕送り)が行われている場合には、同一生計の状況にあるとみなされます。

なお、親族が同一の家屋に起居している場合には、明らかに互いに独立した生活を営んでいると認められる場合を除き、同一生計の状況にあるとされます。

扶養親族には「合計所得金額38万円以下」という要件も

生活費や学資金、療養費等を仕送りをしていても、その対象となる親族に一定の所得がある場合はどうでしょう。扶養という要件にはなじまず、課税の公平性も欠いたものとなります。したがって、「合計所得金額38万円以下」という規定もあります。所得は、収入から必要経費(所得控除など)を差し引いた後の金額を指します。したがって扶養親族となるには、合計所得金額が次の金額でなければなりません。

・アルバイトやパートなどの給与所得者

……65万円を差し引いた後の金額が38万円以下

・公的年金の受給者

……65歳未満は70万円、65歳以上は120万円を差し引いた後の金額が38万円以下

アルバイトやパートの場合、収入金額が103万円以内の場合、65万円を差し引くと38万円以下となります。収入でみると103万円、というのもひとつの基準ではあります。

分離課税の対象となっていて、既に税金が課されており申告対象とならないものは、扶養親族の要件の合計所得に含めなくてよい

- 利子所得のうち源泉分離課税の適用を受けているもの

- 確定申告を選択しないこととした上場株式等の配当

- 源泉徴収選択口座を通じて行った上場株式の譲渡で確定申告を選択しなかったもの

現状、源泉徴収選択口座で上場株式等の配当、譲渡も受け入れられるとされていますが、確定申告不要を選択するなら合計所得金額には含まれず、確定申告を選択したなら合計所得金額に含まれます。そのため、ここでの意思決定が扶養親族に入れるのか入れないのかにも影響することになります。

扶養控除によって差し引かれる額

所得から控除される額は、扶養親族の年齢や同居しているか否かなどによって次のように変わります。- 一般の控除対象扶養親族……38万円

- 特定扶養親族(※1)……63万円

- 老人扶養親族(※2)……同居58万円、同居せず48万円

(※2)控除対象となる扶養親族のうち、年末時点で70歳以上の人

平成22年度税制改正後、扶養親族の範囲はどう変わった?

なお、平成22年度税制改正によって、平成23年分の年末調整および確定申告から扶養親族の取り扱いが大きく変わりました。ポイントは以下の2点です。- 年少扶養控除(0~15歳まで)の廃止

- 特定扶養控除(16~18歳まで)が縮小され、19~23歳までのみに

令和元年分の年末調整および確定申告に関していえば、

- 平成16年1月1日以前に生まれた人が扶養親族

- 平成9年1月2日~平成13年1月1日までの間に生まれた人が、特定扶養親族

- 昭和25年1月1日以前に生まれた人は老人扶養親族

年末調整や確定申告の書類では、住所や名前はもちろんのこと、生年月日が正しく記載されているかどうかもポイントです。

配偶者控除・配偶者特別控除の税制改正も「扶養控除等(異動)申告書」に影響

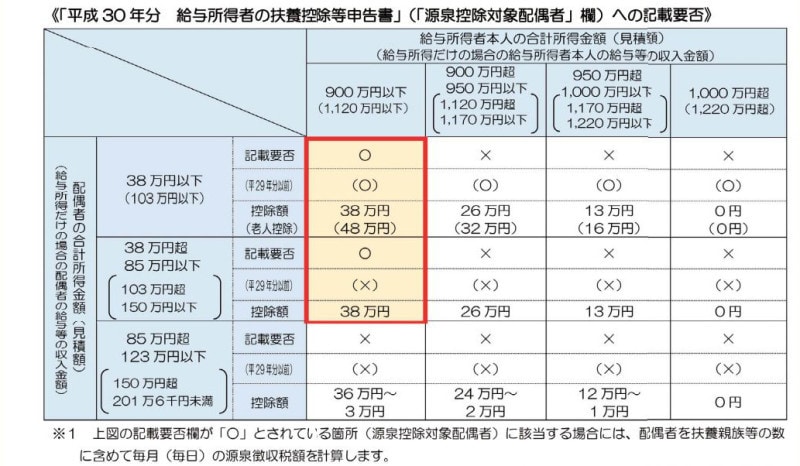

また、平成30年の年末調整や確定申告から配偶者控除・配偶者特別控除の税制改正が行われています。具体的な改正内容のイメージ図は下記のとおり。- 38万円の満額控除が受けられるのが年収150万円まで伸長

- 納税者本人の所得状況により適用できる所得控除が減額

源泉控除対象配偶者って何?

平成30年からの年末調整の「扶養控除等(異動)申告書」のフォーマットには、従来「控除対象配偶者」とプリントされていたものが「源泉控除対象配偶者」と印字されることとなりました。この「源泉控除対象配偶者」として名前を記載できるのは下記の通り。 つまり- 納税者本人の合計所得金額が900万円以下(給与所得の年収ベースでは1120万円以下)

- 対象配偶者の合計所得金額85万円以下(給与所得の年収ベースでは150万円以下)

ちなみに配偶者控除を受けられるかどうか、あるいは配偶者特別控除を受けられるかどうかは平成30年年末調整より新設された配偶者控除等申告書の記載内容で判断されますので注意してください。

ここでとりあげた源泉控除対象配偶者の記載の有無は、毎月の給与計算の際に扶養親族の数等に算入されるかどうかの判断材料として利用はされますが、配偶者控除の適用の有無、配偶者特別控除の適用の有無は、上記の通り配偶者控除等申告書で判断がなされます。

扶養控除等(異動)申告書のフォーマットに大幅な改正が

上記の税制改正を受けて「扶養控除等(異動)申告書」のフォーマットも大きく変わりました。また、納税者本人のみならず控除対象配偶者や控除対象扶養親族、および住民税の計算に影響してくる16歳未満の扶養親族についてもマイナンバーを記載しなければいけないというポイントは従来通りです。また、これに関連する項目として16歳未満の扶養親族(令和元年分の年末調整あるいは確定申告でいえば平成16年1月2日以後生まれ)がいる方は、その旨をきちんと記載しておくことも重要となります。

これは、住民税の所得割・均等割がともに非課税になる算式として、所得金額が

- 35万円×(本人・同一生計親族・扶養親族の合計人数)+21万円

例えば、母ひとり子ひとりという状況のシングルマザーが住民税の所得割・均等割双方が非課税になるためには、上記の算式をあてはめると

- 35万円×2名+21万円=91万円

これをパートの年収に置き換えると

- 156万円(パートの年収)-65万円(給与所得控除の最低額)=91万円

この住民税の非課税限度額の計算に関する扶養親族を記載する箇所が「扶養控除等(異動)申告書」の下部に設けられています。 この記載例でいえば、佐藤勝さんは生年月日が平成17年10月15日であり、令和元年分の年末調整や確定申告においては、扶養控除の対象となることができません。ただし、住民税の非課税限度額の計算を考慮にいれると、ここに記載する必要があるのです。

マイナンバーの記載においては、「番号確認」と「身元確認」を行うことによって成りすましを防止することとされているので、従来よりもスケジュールに余裕を持って準備することも重要でしょう。

このように扶養控除等(異動)申告書の記載は所得税のみならず、住民税の計算にも、影響を与えることを理解しておきましょう。

【関連記事】