扶養控除申告書の書き間違いで控除が受けられなくなる!?

年末調整の扶養控除申告書の書き間違いに注意!

<目次>

扶養控除申告書は「扶養控除」を受けたい人が書くもの

扶養控除申告書は、扶養対象となる妻や夫、扶養親族がいる人などが記入し、所得控除を受けるために会社へ提出する書類です。具体的には、次のような人が当てはまります。- 控除対象となる扶養親族が、

-16歳以上:扶養控除

-19歳以上23歳未満:特定扶養控除

-70歳以上の老親:老人扶養控除 - 配偶者と離婚または死別した:寡婦(寡夫)控除

- 自身が障害者、または扶養親族に障害者がいる:障害者控除

- 仕事をしながら学校で学び、所得が一定以下:勤労学生控除

扶養控除申告書の「年分」をよく見てみよう

年末調整の書類は、基本的には税務署が各会社へ配布し(あるいは国税庁ホームページよりダウンロードし)、会社が従業員へ配る、という流れになっています。このとき、税務署から会社へ配られている書類(税務署において準備されている書類)は、今年(平成31年分の年末調整)であれば、通常は下記です。

- 令和2年分の扶養控除申告書

- 令和元年分の保険料控除申告書

- 令和元年分の配偶者控除等申告書

扶養控除申告書が翌年分のものである理由

では、なぜ同じ年末調整の書類なのに、扶養控除申告書だけ「年分」がズレているのでしょうか。扶養控除申告書は、「令和2年分」とあるとおり、令和2年(つまりは来年)に使用する書類です。裏面の注意事項をみると、「この申告書は、令和2年の最初の給与の支払を受ける前日までに、給与の支払者に提出してください」とあります。

会社では、扶養控除申告書にある情報から所得控除を考慮し、月々の給与から源泉徴収(天引き)する所得税を決めています。そのため、来年の最初の給与から扶養親族等の数を考慮するために、今回の年末調整で提出する必要があるのです。

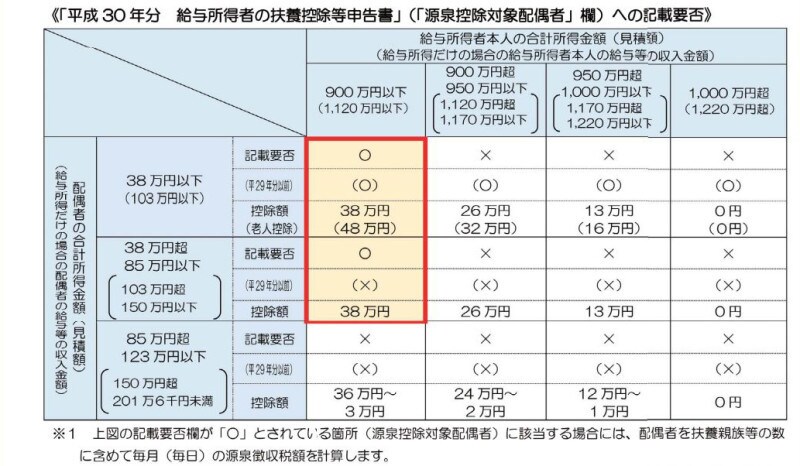

ちなみに、扶養控除申告書に平成29年まで記載されていた「控除対象配偶者」は平成30年分以降の扶養控除申告書には「源泉控除対象配偶者」と名称が変更されています。

この記載欄に「源泉控除対象配偶者」として記載できる人は以下の通り。 要は納税者の給与の年収が1120万円以下の配偶者のパート収入が150万円以下なら、この欄に記載ができ、給与計算の際の扶養親族等の数を考慮するために活用されるということです。

一方、配偶者控除の適用の適否、配偶者特別控除の適用の適否は新設された「配偶者控除等申告書」で行われることになりましたので、「扶養控除等申告書に記載しておいたから大丈夫だろう」と早合点しないでください。

年末調整で控除を受けるには「生年月日」が重要

扶養控除の対象となる扶養親族については、次のように「年齢」が要件に含まれます。- 扶養親族:対象となる扶養親族が16歳以上

- 特定扶養親族:対象となる扶養親族が19歳以上23歳未満

- 老人扶養親族:対象となる扶養親族が70歳以上の老親

「来年の時点でその扶養親族が何歳なのか」がカギ

特定扶養親族を例にとって説明しましょう。特定扶養親族とは、扶養親族のうち、特に学費などの負担が大きいと思われる19歳以上23歳未満の人。特定扶養親族のいる人は、一人につき63万円を所得から控除してもらえます。「19歳以上23歳未満」という年齢は、申告書に記載のある生年月日から判断します。ここで重要なのが、「その年において何歳か」ということです。

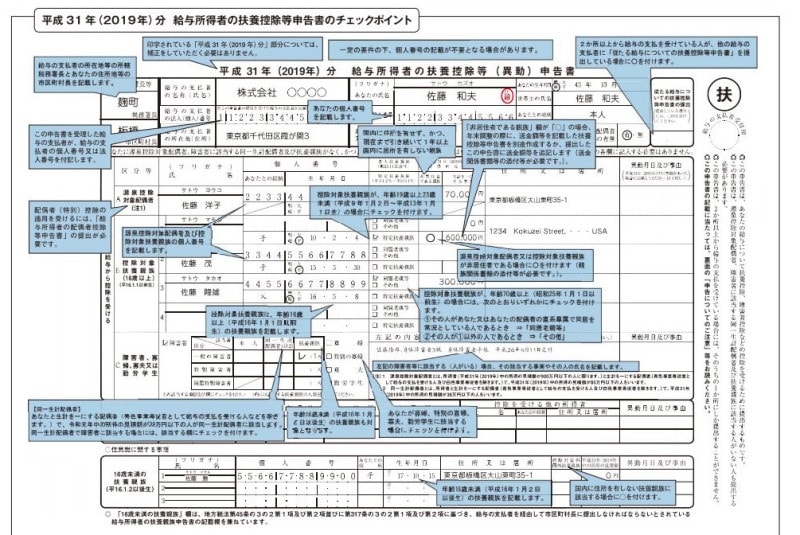

平成31年分の扶養控除申告書では、平成9年1月2日から平成13年1月1日までに生まれた人が対象です(平成31年分扶養控除申告書記載例の中央部分)。

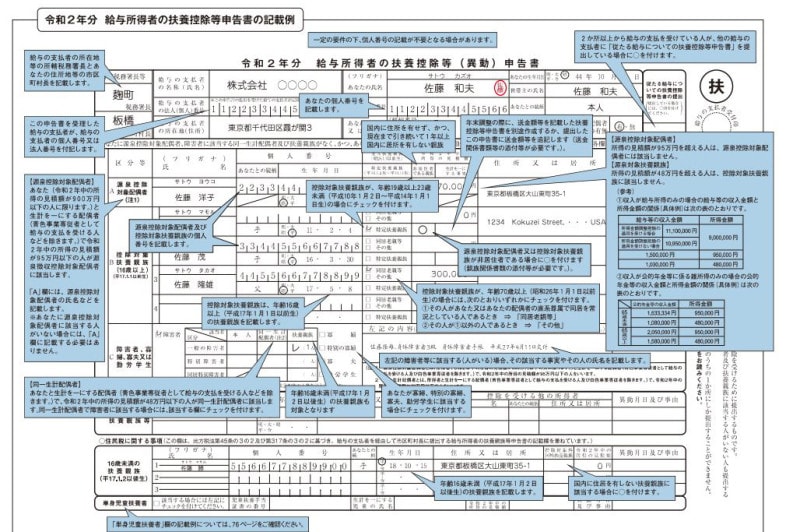

一方、令和2年分の扶養控除申告書では、平成10年1月2日から平成14年1月1日までに生まれた人が対象です(令和2年分扶養控除申告書記載例の中央部分)。記載の仕方はほぼ同じですが、正しく生年月日で判断しましょう。

つまり、今年の年末調整で来年分の扶養控除申告書を書くなら、「いま何歳か」でなく「来年の年末調整時点で何歳になるか」を考え、自分で申告しなければならないのです。

したがって

- 平成31年(2019年)分扶養控除申告書→平成30年年末に配布→平成31年(2019年)の給与計算と年末調整で活用

- 令和2年分扶養控除申告書→令和元年年末に配布→令和2年の給与計算と年末調整で活用

なので、昨年、結婚・出産などで昨年年末に記入していた扶養親族等の状況に何らかの変化があれば加筆あるいは訂正する必要がでてくるかもしれません。

なお、申告書の表記に関してですが、保険料控除申告書と配偶者控除等申告書は平成30年表記のあとは令和元年表記なのに、扶養控除申告書は平成30年表記のあとは平成31年(2019年)表記となっていて、令和元年表記のものはありません。

これは、扶養控除申告書は毎年年末に翌年の給与計算と年末調整で活用されるものが発表されるので、平成30年年末の段階では「令和」という元号は未発表であったので、令和元年という扶養控除申告書ではなく、平成31年(2019年)という表記の扶養控除申告書とされたと考えられます。

扶養控除申告書の記載ミスは控除額と所得税額に影響

扶養控除申告書の内容にミスがあると、受けられるはずの所得控除が受けられなかったり、所得控除の額が本来少なくなったりする可能性があります。扶養控除は、扶養親族の種類によって次のように控除額が異なります。

- 一般の控除対象扶養親族:38万円

- 特定扶養親族:63万円

- 老人扶養親族:同居58万円、同居せず48万円

扶養親族控除の年分の「ズレ」はややこしいのですが、税額にかかわる大事な事項です。控除の適用漏れや適用ミスが出ないよう、注意して記入しましょう。

【関連記事】