マイナンバーってどんなもの?

マイナンバー制度とは、国内に住民票があるすべての人に一人一つの番号(個人は12桁、法人は13桁)が付され、それに基づいて同一の人に関する個人情報を複数の機関で迅速かつ確実にやり取りする、というものです。「行政手続における特定の個人を識別するための番号の利用等に関する法律」(以下、マイナンバー法)にのっとって運用されることになります。平成27年10月から通知が始まり、平成28年1月から運用が開始されています。

マイナンバーは新たなプラットフォームとして、特に税・社会保障・災害対策の分野の目的で利用されることとなります。たとえば「確定申告の際、国民年金保険料などの控除証明書を添付する必要がなくなる」「年金記録問題の不備が発見しやすくなる」「社会保障の不正給付がなくなる」といったことです。

つまり、税務署や市区町村、年金事務所などで別扱いだった“タテ割り”の行政サービスが、マイナンバーによって利便性が高まると期待されているのです。

なお原則として、一度指定されたマイナンバーは生涯変わりません。管理には十分注意する必要があります。

マイナンバーの利用目的は限られている!

マイナンバーの利用目的は社会保障・税および災害対策の分野に限られています。したがって、勤務先であっても、社会保障の分野では「年金の資格取得や確認のため」「年金手帳の交付手続きのため」「雇用保険の加入手続きのため」などというようなケースであり、税務手続きにおいても「源泉徴収票の発行」「支払調書の発行」など法令で定められた行政手続きにしかマイナンバーは活用できません。なお、マイナンバーを従業員から取得するときには上記のような利用目的の明示と本人確認(こちらは後述)が必要とされています。 したがって、「レンタルビデオ店で提示をもとめられた」とか「クレジットカード作成時に提示をもとめられた」というようなケースがあれば、明確な法令違反なので注意しましょう。

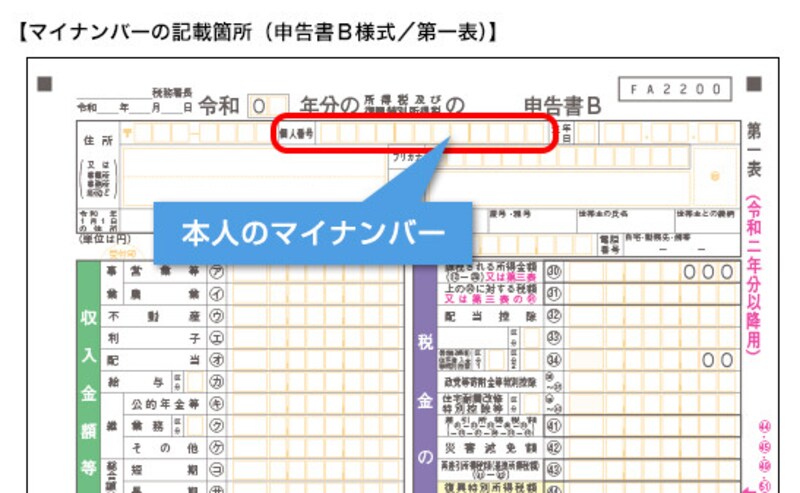

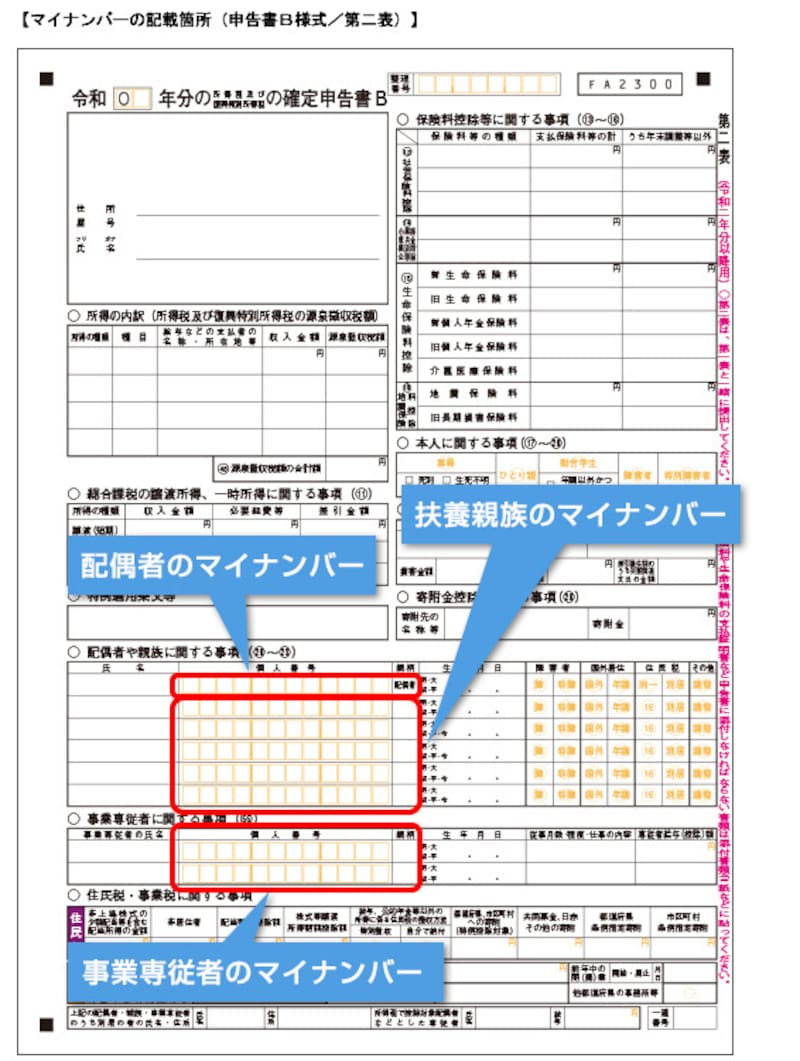

マイナンバーは確定申告書類のココに影響

では、マイナンバー施行後の確定申告はどこに影響しているのでしょうか。 このように納税者本人のマイナンバーについては、名前のフリガナの上にマイナンバーを記載するような様式にあらためられています。また、控除対象配偶者は扶養親族のマイナンバーについても下記のとおり。 確定申告書第二表には控除対象配偶者、扶養親族、事業専従者、16歳未満のマイナンバーについても記載するようにもとめられています。

●準確定申告の場合

亡くなった人の確定申告手続きは準確定申告といって、原則、亡くなってから4カ月以内に申告しないといけないのですが、平成28年分の準確定申告書(亡くなった方の確定申告)については、平成28年中の提出分以降のものからマイナンバーを記載するとされています。

マイナンバーの年末調整書類のココに影響

マイナンバーの取扱いでもうひとつ重要な点があります。それはマイナンバーを記載した税務書類の提出先が「官公庁」であるか、「民間」であるかという点です。たとえば主に年末調整時に発行される源泉徴収票ひとつとっても税務署提出用の源泉徴収票は、提出先が「官公庁」であるのでマイナンバーを記載しなくてはいけないのに対し、受給者に交付する源泉徴収票は、提出先が「官公庁」ではないのでマイナンバーを記載する必要がないのです。このことを受け、税務署提出用の源泉徴収票にはマイナンバー記載欄が設けられているのですが、下記図表(注:○数字は無視してください)にあるように、受給者交付用の源泉徴収票にはマイナンバー記載欄が/線で記入できないように加工されています。

確定申告提出時のマイナンバーには本人確認の書類が必要に

ただし、税務署提出用の確定申告書にはマイナンバーの記載がもとめられているのにともない確定申告提出時には以下のいずれかのパターンでの書類の添付(または提示)で本人確認を行います。■マイナンバーカードカードを持っている人

……個人番号カードの表面で身元確認&裏面で番号確認

■通知カード(※)を持っている人

……通知カードで身元確認&運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもので番号確認

(※マイナンバー通知カードは2020年5月25日に廃止されていますが、マイナンバーカードの申請は引き続き可能です)

■個人番号カードも通知カードも持ってない人

……個人番号が記載された住民票の写しで身元確認&運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもの(運転免許証やパスポートがない場合には健康保険の被保険者証と年金手帳など本人確認ができる書類2つ以上)で番号確認

マイナンバーの記載は必須なのか

このように説明すると、「マイナンバーが記載されていない確定申告書は受け付けてくれないのか?」という疑問が生じる人もいるでしょう。しかし、国税庁が公表しているマイナンバーに関してのFAQによると「税務署等では、社会保障・税番号<マイナンバー>制度に対する国民の理解の浸透には一定の時間を要する点などを考慮し、申告書等にマイナンバー・法人番号の記載がない場合でも受理することとしていますが、マイナンバー・法人番号の記載は、法律で定められた義務ですので、正確に記載した上で提出してください」との記載があります。したがって、確定申告書等を税務署に提出する場合には、原則、マイナンバーの記載が必要です。

一方そのFAQの後段では、「なお、記載がない場合、後日、税務署から連絡をさせていただく場合があります。ただし、その場合でも、税務職員が電話で直接マイナンバー(個人番号)を聞くことはありません。税務職員を装った不審な電話にはくれぐれもご注意願います」との記載もあります。

年末調整や確定申告シーズンになると、毎年官公庁の職員を装ったマイナンバー情報の不正取得等に絡めた詐欺が発生しているとも耳にします。「なりすまし電話」等にはくれぐれも注意したいものです。

マイナポータルとの連携でますます活用範囲が広がるマイナンバーカード

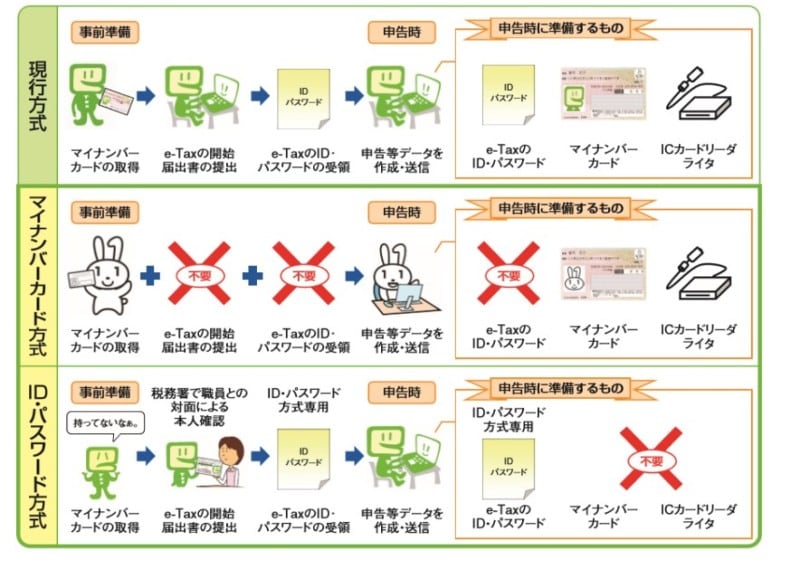

なお、国税庁の確定申告作成コーナー等を利用して作成した確定申告書を税務署に電子申告(e-Tax)する場合には、マイナンバーカードを持っていたほうが便利です。下記にあるようにe-Taxで確定申告手続きをする場合、マイナンバーカード方式とID・パスワード方式があるのですが、マイナンバーカード方式で行う場合、ICカードリーダライタにマイナンバーカードをかざす、あるいは読み込ませることなどにより本人認証を行うことができます。 また、マイナンバーカードを持っていると、マイナポータルの利用もできます。マイナポータルは、政府が運営するオンラインサービスです。

子育てや介護をはじめとする、行政手続きの検索やオンライン申請がワンストップでできたり、行政機関からのお知らせを受け取れたりする、自分専用のサイトの総称です。

このマイナポータルと国税庁ホームページ内の確定申告書作成コーナーを連携させると、マイナポータルから情報を取得し、各種申告書の該当項目へ自動入力してくれる機能もあります。マイナポータルと確定申告作成コーナーとの連携項目は毎年拡大してきており、現在は株式等の取引関係や生命保険の控除証明書が連携可能、近い将来、源泉徴収票などの自動連携が可能になるとされています。 今後このようにマイナンバーを媒介にした行政サービスは拡大する流れとなるでしょう。自分や家族の状況を見ながら賢く付き合っていきたいものです。

【関連記事】

マイナンバー反対!? 受け取り拒否すると思わぬデメリットも

マイナンバー通知カードが届いたら?やるべき手続きはコレ

マイナンバーで会社員の副業がバレやすくなる?