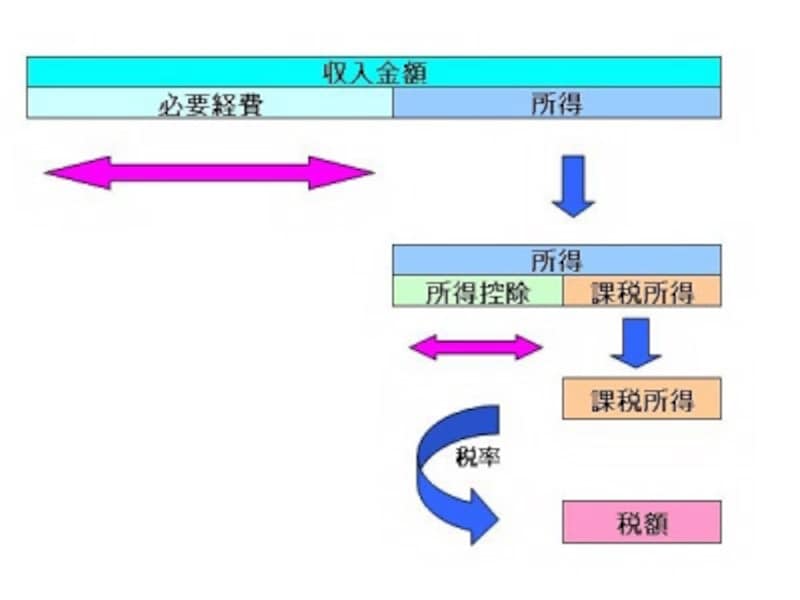

所得控除とは?税金負担を軽くする配慮

「所得控除」とは、面倒をみなくてはいけない家族がたくさんいる人、学費のかかる子どもがいる人……いろいろな事情を抱えている人がいる世の中で、税金の世界でも個々の事情を考慮し、税負担を軽くする制度です。また、社会保険料をきちんと納めている人と滞納している人、生命保険や地震保険に加入している人としてない人、といった違いもあります。税務というのは本来「課税の公平性」といって、税金を負担する能力に応じて課税するという考えに基づいています。そのため、年収以外にもこのような諸事情についてきちんと考慮されるのが「所得控除」です。

所得控除は15種類になった

所得控除は、社会政策的配慮から設けられている、「物的控除」と、納税者の個人的事情を考慮した「人的控除」の2つに大別できます。さらに、分類すると、所得控除は「物的控除」、「人的控除」があります。2020年から「ひとり親控除」が加わり15種類となりました。●物的控除の7種類

雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除、生命保険料控除、地震保険料控除、寄附金控除

●人的控除の8種類

障害者控除、寡婦・寡夫控除、ひとり親控除、勤労学生控除、配偶者控除、配偶者特別控除、扶養控除、基礎控除

ここでは詳細な適用要件ではなく、元となる考え方を解説していきます。

雑損控除とは

雑損控除とは、住宅や家財・現金など生活に必要な動産が災害・盗難・横領にあったときに対象となる所得控除です。「生活の質」に着目しているものなので、書画・骨董・30万円を超える貴金属などが盗難にあっても対象とはなりません。また、原因も「災害・盗難・横領」となっているので、「振り込め詐欺にあって現金を振り込んだ」といった場合も対象外です。

医療費控除とは

医療費控除とは、「病気がちな人のほうが健康な人よりも大変だろう」という社会政策的配慮に基づいたものです。「年間の医療費が10万円を超えると医療費控除の対象になる」と理解している人が多いでしょう。病気がちな人の場合、年収が低くなることも予想されます。給与に限っていうと、年収が311万6000円未満であれば、対象となる医療費が10万円を超えていなくても医療費控除を受けられます。「一律10万円以下は不適用」だからといってあきらめるのは早計かもしれません。

なお、平成29年よりセルフメディケーション医療費控除(正式名称:特定一般用医薬品を支払った場合の医療費控除特例)が創設されました。これは、医療費の公費負担をできるだけ抑制しながらも、健康寿命が延伸するための社会を実現するためにはセルフメディケーション、つまり市販薬を自主服薬した場合にも医療費控除の適用を拡大すべきとの考えからできたものです。

こちらは、上記の通常の医療費控除との選択適用となりますが、一定の成分を含む市販薬の購入費が1万2000円を超える場合に適用されるので医療費控除の活用幅の拡大が期待されています。

社会保険料控除など、その他の「物的控除」の考え方

社会保険料控除や小規模企業共済等掛金控除、生命保険料控除や地震保険料控除なども、前述のとおり、社会政策的配慮にたった所得控除です。つまり、健康保険や年金などをきちんと納めている人や、生命保険や地震保険に加入している人を、そうでない人よりも税務上で優遇しましょうという考え方です。なお、小規模企業共済等掛金控除の対象ですが、独立行政法人中小企業基盤整備機構が運営している小規模企業共済掛金はもちろんのこと、確定拠出年金法に規定する企業型年金加入者掛金又は個人型年金加入者掛金も小規模企業共済等掛金控除の対象となります。

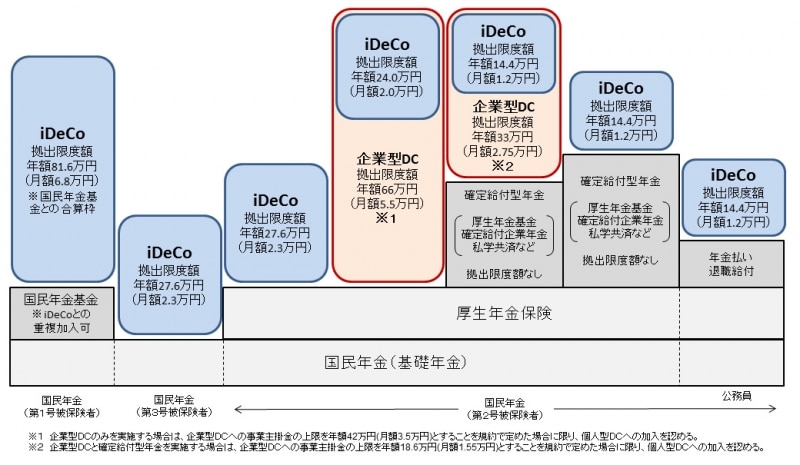

こちらも平成29年1月より企業年金のある給与所得者、公務員、専業主婦であっても個人型確定拠出年金制度に加入できることから、加入対象者が大幅に拡大されました(下図参照)。

iDeCoという愛称も付され、注目されていますが、税務の観点からみれば小規模企業共済等掛金控除として所得控除の適用を忘れないようにしましょう。

また、寄附金控除は、「国や地方公共団体などに対する寄附は社会政策的に有用である」という考え方に基づくものです。地方公共団体に対する寄附には、いわゆる「ふるさと納税」も含まれ、平成22年度税制改正でその下限額が5000円から2000円に引き下げられました。より寄附金税制を推進させようという流れではないかと思います。

配偶者控除や扶養控除が設けられている理由

配偶者控除や扶養控除は前述のとおり、個人的事情を考慮した所得控除(=人的控除)です。つまり、「面倒をみなくてはいけない家族が多ければ多いほど生活が大変」という境遇に配慮したものです。ここでいう家族とは配偶者と6親等内の血族及び3親等内の姻族を指しますが、このような観点からみると、国内に住んでいる家族も国外に住んでいる家族も「面倒をみなくてはいけない家族」という点では同じです。

そこで平成30年年末調整、あるいは平成31年3月期確定申告より国外に居住している家族(国外居住親族といいます)についても「親族関係書類」や「送金関係書類」の提出(または提示)により扶養親族としてカウントすることができるようになりました。

- 「親族関係書類」とは・・・

- 「送金関係書類」とは・・・

しかし一方で、「稼ぎのある家族」であれば、その収入で生活費の不足分を補えるとも考えられます。そこで、配偶者控除も扶養控除も「合計所得金額48万円以下」という所得要件を設けています。

この「合計所得金額48万円以下」という所得要件をアルバイトやパートに置き換えると、年収103万円以下(38万円+給与所得控除の最低額55万円)となります。一般的に「年収103万円以下は税務上の扶養の範囲」といわれるのはこのためです。

障害者控除など、その他の「人的控除」の考え方

その他、個人的事情に着目した所得控除として、障害者控除や寡婦控除(寡夫控除)があります。障害者控除とは、本人や家族が障害者である場合、生活に負担がかかることに配慮した所得控除です。また、障害の程度が重い場合には「特別障害者」といって控除額が加算されます。さらに、特別障害者である配偶者や扶養親族と同居している場合、上記の特別障害者控除とは別に、配偶者控除や扶養控除の控除額が上乗せされます。

寡婦控除(寡夫控除)は原則、死別や離婚などが原因で生活が困窮することに配慮した控除です。所得制限の有無や扶養親族の有無など、男性と女性で適用要件は異なります。また、パートナーに先立たれた高齢者における適用漏れが少なくないようです。

また、生活が困窮することに対応した制度が寡婦(寡夫)控除だとすれば、婚姻後、死別あるいは離婚したケースであっても、当初から婚姻には至らないケース、つまり未婚であっても同様です。そこで、未婚であっても、合計所得金額が500万円以下で扶養親族である子、つまり所得金額が48万円以下である子を有していれば、所得控除がうけられる制度に2020年から改変されました。それが、ひとり親控除です。

新しくできた制度ですが、すでに令和2年以降の確定申告書には印字されているので、該当する方はきちんと所得控除を受けるようにしましょう。

所得控除はどのタイミングで適用される?

年の中途で亡くなった場合などを除き、所得控除は年末時点の状況で判断されます。給与所得者の場合、一般的に、雑損控除・医療費控除・寄附金控除以外の控除は年末調整で処理されます。給与所得者や年金生活者だと、給与所得控除額や公的年金等控除額が「必要経費」として定められています。所得税の大前提は、納税者自らが所得と税額を計算することですので、年末調整や確定申告の機会を通じ、「私はこの控除の適用があります」とアピールすることが重要です。

所得控除の意味合いを理解すると、「適用漏れとなっている所得控除」に気づく手がかりにもなります。まずは森をみて(つまり所得控除の意味合いを理解し)次に木を見る(こまかな適用要件をチェックする)ということが重要ではないでしょうか。

【関連記事をチェック!】

所得とは?収入とは?その意味や違いとは【動画でわかりやすく解説】

所得税の基礎控除とは?計算方法は?

2020年から開始される所得金額調整控除ってなに?年末調整や確定申告にも影響するので注意

医療費控除を申請したい!用紙はどこで入手する?【2021年確定申告】

お金が戻る!2021年の確定申告のやり方