確定申告しなくてもいい!ふるさと納税「ワンストップ特例」の利用方法

節税ができる上に特典・特産物ももらえると話題の、ふるさと納税制度。数年前からふるさと納税をした人は、確定申告せずとも節税メリットを受けられる「ワンストップ特例制度」が利用できるようになっています。納税している人はますます便利になりました。でも、このワンストップ特例、何もせず節税メリットが受けられるわけではありません。ふるさと納税の仕組みから、ワンストップ特例を利用できる人、特例を受ける上での注意点を解説しましょう。

【目次】

1:そもそも、ふるさと納税は「寄附金控除」のひとつ

2:従来のふるさと納税は確定申告が必要

3:ふるさと納税ワンストップ特例は確定申告が不要

4:ワンストップ特例を使えないケースもある

5:ワンストップ特例申請書の提出期限は「翌年の1月10日」

6:2016年以降のワンストップ特例利用からマイナンバーの提示が必要

7:ワンストップ特例申請書の提出後も確定申告をすべきケース

1:そもそも、ふるさと納税は「寄附金控除」のひとつ

ふるさと納税とは、寄附金控除という所得控除の一部です。「義援金の寄付をした」「日本赤十字社に寄附をした」といった行為によって節税できるのと同じ仕組みです。ふるさと納税は寄附の対象が任意の地方自治体で、節税だけでなく特典・特産物がもらえることなどにより、他の寄附金より認知度が高いといえます。

2:以前のふるさと納税は確定申告が必要

従来のふるさと納税の仕組みは次のとおり。所得税と住民税の両方に節税メリットがありますが、確定申告=還付申告をしなければいけません。1. ふるさと納税を行う

2. 納税先の自治体から受領書が届く

3. 寄附金控除の確定申告書を作成し、2の受領書を添付して税務署に提出する

4. ふるさと納税をした年の所得税と翌年度の住民税が還付される

3:ふるさと納税ワンストップ特例は確定申告が不要

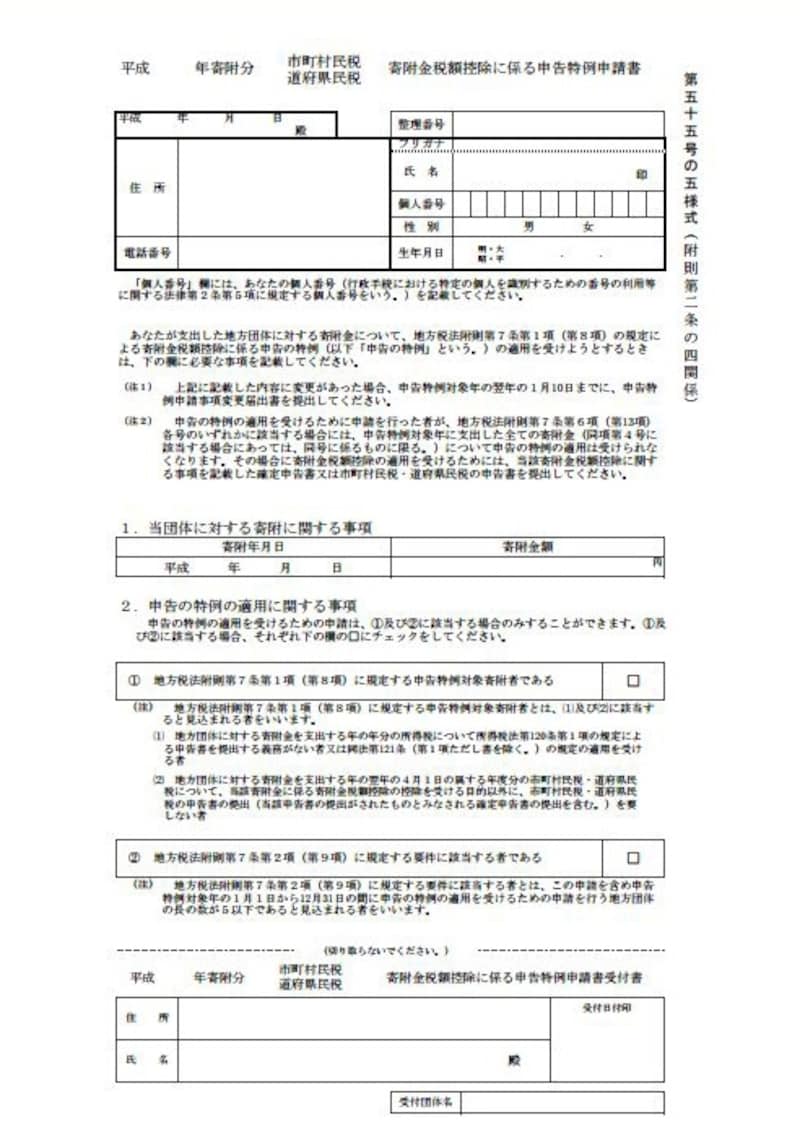

1. ふるさと納税を行い、納税先の自治体から送られてきた「寄附金税額控除に係る申告特例申請書」(以下、ワンストップ特例申請書)に必要事項を記入し、納税先の自治体に郵送で提出する。寄附した時期と同じ時期でなくてもOK(詳細は後述)

2. 控除に必要なデータが自分の住所地である自治体に伝わる

3. ふるさと納税をした翌年度分の住民税が安くなる

4:ワンストップ特例を使えないケースもある

●寄附した自治体の数が6カ所以上である(=自治体数要件)

●確定申告をしなければならない人=確定申告の義務者である

1.年収2000万円を超えている

2.アルバイトの掛け持ちなど、給料を複数箇所からもらっている

3.事業所得や不動産所得がある

●ふるさと納税のほかにも還付申告をしたい人=確定申告をしたほうが得な人

L医療費控除を受けたい

L住宅ローン控除の初年適用を受けたい など

年収2000万円を超える人はそもそも年末調整の対象から外れるため、確定申告の対象者になります。給料を複数箇所からもらっている人も、ひとつの勤務先では年収が確定しないため、やはり確定申告の対象者になります。また、事業所得や不動産所得があると、通常は確定申告をしなくてはいけません。

時期要件や自治体数要件もありますが、一言でいえば、「何かしらの理由で確定申告する人は、ワンストップ特例制度が利用できない」ということになります。

5:ワンストップ特例申請書の提出期限は「翌年の1月10日」

自治体から届くのを待っていては間に合わなければ、総務省のホームページから自分でダウンロードして記入し、返送することも可能です。

【参考】ふるさと納税ワンストップ特例申請書の書き方・記入例

6:2016年以降のワンストップ特例利用からマイナンバーの提示が必要

なお、平成27年年末より、マイナンバーが割り振られ、税と社会保障と災害対策の分野で活用されることとなっています。それはワンストップ特例を活用したい場合にも影響してきます。具体的にはワンストップ特例申請書にマイナンバーの記載欄が設けられ、本人確認を行うために以下の書類を提出することとなっています。

主に以下の3パターンにわかれます

■個人番号カードを持っている人

・・・個人番号カードの表面と裏面のコピー

■通知カードを持っている人

・・・通知カードのコピーと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもの

■個人番号カードも通知カードも持ってない人

・・・個人番号が記載された住民票の写しと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもの

とされています。

運転免許証やパスポートなどがない方は通知カードのコピー、あるいは個人番号が記載された住民票の写しだけでは本人確認が不可となるので、ふるさと納税でワンストップ特例を活用するためには早期に個人番号カードを発行してもらったほうがいいでしょう。

7:ワンストップ特例申請書の提出後も確定申告をすべきケース

例をあげて説明しましょう。

ある人がA、B、C、D、Eの5つの自治体にふるさと納税を行ったとします。寄附した自治体件数が5件以下ですからワンストップ特例の申請は可能です。なので、ワンストップ特例の申請手続きを自治体A、B、Cには行いました。

その後、引き続き自治体DとEにふるさと納税を行ったケースで考えてみましょう。

この場合、ワンストップ特例の申請手続きを自治体DとEのみ確定申告手続きを行えばいいというのではなく、A、B、C、D、Eの5つの自治体すべてのふるさと納税の節税手続きを確定申告でやり直す必要が出てきます。

もちろん、ワンストップ特例の申請書を提出した後、ふるさと納税先が6カ所以上になった場合も、ワンストップ特例の対象から外れます。そのため、寄附金控除を受けるための確定申告はすべての自治体対象に行う必要があるのです。

▼ふるさと納税の関連コンテンツはこちら

ふるさと納税って本当にふるさとの役に立っているの?【2018年】

平成29年度ふるさと納税受入実績は3653億円!