不動産を売却したら、税金や確定申告はどうなる?

土地・建物を譲渡した場合には、一般的に売買金額が大きくなります。譲渡する前から税金の心配をする人も多いのではないでしょうか。既に土地・建物を譲渡していて確定申告の手続きが必要な人のみならず、土地・建物の譲渡を予定している人も、どの程度の税金がかかるのか(あるいは、かからないのか)を知っておくことが必要です。まずは、税金の仕組みから見ていきましょう。

<目次>

不動産を売却したときの「譲渡所得」にかかる税金は?

土地・建物を売却したときの所得は「譲渡所得」という区分となり、税金は他の所得と分離して計算されます。このような税額の計算方法のことを「分離課税」といいます。譲渡所得は原則、以下の式で計算します。

譲渡所得=収入金額-(取得費+譲渡費用)

実際の確定申告書の記載も、この計算式のそれぞれの項目がどのような金額となるのかがポイントとなります。

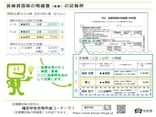

確定申告書は「申告書B」と「分離課税用」が必要

土地・建物を譲渡した場合の税金は分離課税扱いです。必要な確定申告書は次のとおりです。譲渡所得の内訳書の作成がキモ

また、「譲渡所得の内訳書(確定申告書付表兼計算明細書)」という書類に「収入金額-(取得費+譲渡費用)」の内容を記載する必要があります。この書式は税務署でももらえるほか、国税庁ホームページからもダウンロードできるので、「何を記載すればいいのか」がイメージできるのではないでしょうか。なお、これは、土地・建物を譲渡した場合の確定申告において、申告書の他に提出が義務づけられている書類です。申告書の作成にいきなり取り掛かるのではなく、まずはこの「譲渡所得の内訳書」への正確な記載をすることで、確定申告書の記載もスムーズに進めることができるでしょう。

譲渡の概要を整理しておこう

譲渡所得をとりまとめるポイントとしては「収入金額」や「取得費」「譲渡費用」を算定することなのですが、土地・建物を売却したときの概要や経緯をとりまとめておくことも重要です。ここでは国税庁から発表されている記載例をもとに解説していきますが、一般納税者の方が「譲渡所得の内訳書(確定申告書付表兼計算明細書)」を記載しはじめるときも参考になるのではないでしょうか。

例えば以下のような概要です。

■私はY市△△町の土地(350.00㎡)と建物(200.00㎡:木造)を、令和2年1月に売却

■売買価額は8000万円

■契約時に手付金として1600万円を受領し、同年2月6日に残金6400万円を受領

■土地を売却する際に、仲介手数料273万6000円と売買契約書に貼り付けた収入印紙代3万円がかかる

■この土地と建物は、昭和63年10月に新築物件で5000万円で購入し、以後、マイホームとして居住

といった具合です。では、このような概要が「譲渡所得の内訳書(確定申告書付表兼計算明細書)」のどこに、どのように反映されるのかをみていきましょう。

売買物件はこう記入する

譲渡所得をとりまとめるポイントとしては「収入金額」や「取得費」「譲渡費用」を算定することですが、「譲渡所得の内訳書(確定申告書付表兼計算明細書)」もその順に記入していくこととなります。■所在地

所在地番と住居表示の両方を記入します。

■売買契約日や引き渡した日

売買契約日は契約書の締結年月日、引き渡した日は登記手続きが終了し、最終代金を受け取った日を記載するのが通常です。(記載例では2月7日に残金6400万円を受領し、同日、登記が完了したこととされた設例です)

■買主の所在地・名称

業者の場合には業者の名称と所在地を記入します。

■代金の受領状況

契約日の頭金の受取金額、引き渡し日の代金の受取金額といった受取状況の経緯を記入します。

これらを記入するには売買契約書はもちろんのこと、譲渡した土地・建物の登記簿謄本、代金の受け取りがわかる金融機関の通帳などが必要です。事前に用意しておきましょう。

取得費、減価償却相当額とは

この「取得費」の算定が土地・建物の譲渡所得を算定する際のポイントとなります。

箇条書きの概要で示されていたのは「土地と建物は、昭和63年10月に新築物件で5000万円で購入」とあったので、土地部分と建物部分の金額がわかりません。しかし、この記載例にあるように土地と建物を区分して記載し、さらに記載例の取得費は2984万7830円とあり、5000万円ではないのです。この仕組みをみていきましょう。

まず、土地と建物の区分が不明な場合、国税庁から発表している建物の標準的な建築価額表に建物の面積をかけて算定することが認められています。

11万6500円/平米 × 200平米 = 2330万円(建物購入価額)

この設例では、 一括購入価額が5000万円ですから土地購入価額は

- 5000万円ー2330万円(建物購入価額)=2670万円(土地購入価額)

次に、箇条書きの概要で示されていた「土地と建物は、昭和63年10月に新築物件で5000万円で購入」とあったのに、記載例の取得費は2984万7830円とされていることの理由をみていきます。これは減価償却相当額といって、購入した昭和63年10月から売却した令和2年1月までの建物の傷み具合を減価償却費相当額として見積もり差し引いてもとめることとされているためです。

この記載例では、木造物件を昭和63年10月に購入し、令和2年1月に売却したこととなっているので、31年4カ月の間、その家屋に住んでいたこととなります。木造の場合、傷み具合を0.031と見積り(償却率といいます)、31年経過していたと考え(マイホームの場合、6カ月以上の端数は1年とし、6カ月未満の端数は切り捨て)て、減価償却相当額、つまり傷み具合を算定しているのです。そうすると減価償却相当額は

- 2330万円(建物購入価額)×0.9×0.031(償却率)×31年(経過年数)=2015万2170円

もともとこの物件は「土地と建物を5000万円で購入」したのですから

5000万円ー2015万2170円(減価償却相当額)=2984万7830円

と算定されるということとなります。

また、相続した物件のように、相続人が取得した年月日から長い年月が経過しているケースなどでは、土地の購入代金や建物の建築代金を把握することは困難な場合も予想されます。このような場合には、便宜的に譲渡価額の5%を取得費とみなす特例も認められています。

この際は、譲渡所得の内訳書の購入先の住所・所在地の欄に「平成14年父より相続」などと記載しておけばよく、減価償却相当額を差し引くといった必要もありません。

譲渡費用その他計算結果をとりまとめ

譲渡費用とは、土地や建物を売るために直接かかった費用のことです。具体的には、

- 土地や建物を売るために支払った仲介手数料

- 印紙税で売主が負担したもの

- 貸家を売るため、借家人に家屋を明け渡してもらうときに支払う立退料

ちなみに、譲渡資産の維持や管理のためにかかった修繕費や固定資産税などは、土地や建物を売るために直接かかった費用には含まれませんので、譲渡費用とはなりません。

この設例では「仲介手数料273万6000円と売買契約書に貼り付けた収入印紙代 3万円」とあるのでそれを記載することなります。

このように「収入金額」や「取得費」「譲渡費用」をとりまとめると

- 8000万円「収入金額」ー(2984万7830円「取得費」+273万6000円「譲渡費用」)

(※ 記載例は「居住用財産の3000万円控除」がさらに考慮されていますが、こちらの適用を受けるための前提条件や概要などは設例を簡略化するために省略します)

譲渡所得の内訳書の結果を申告書に転記

「譲渡所得の内訳書(確定申告書付表兼計算明細書)」に、収入金額や取得費、譲渡費用を記載したら、最後に収入金額、所得金額、分離課税の対象となった税額などを分離課税用の申告書に転記します。土地・建物を譲渡した場合の基本は、収入金額、取得費、譲渡費用といった各要素をきちんと押さえることです。したがって確定申告についても、「収入金額-(取得費+譲渡費用)」の内容を正確に記載することが、申告書の正確な作成につながります。

【関連記事】

マイホームを売却したときに受けられる税制上の特例5つ

マイホームを売買!不動産売買時の確定申告書の書き方