確定申告に必要な添付書類・もの・情報を確認

確定申告では申告書のほかにも、源泉徴収票や医療費の明細書などの添付書類、申告書一式を郵送する場合の封筒など、必須もしくはあると便利なものがあります。これらを揃えておき、段取りよく確定申告を済ませましょう。1. 申告書を入手するためのパソコンとプリンター

確定申告書を税務署へ直接取りに行く場合は不要ですが、パソコンとプリンターがあれば、自宅等でダウンロードすることが可能です。申告書はモノクロ印刷でも税務署は受け付けてくれるので、プリンターはカラー印刷機能がついていなくても構いません。国税庁ホームページから「申告・納税手続 > 所得税(確定申告書等作成コーナー) > 確定申告書等」とクリックしていくと、確定申告書の一覧が表示されます。このコーナーから所得の区分や申告内容に応じて必要な書類を印刷すれば、税務署に申告書を取りに行く必要はありません。

確定申告会場への入場には入場整理券が必要に?

なお、「税務署に申告書を取りに行く」と書きましたが2021年3月期(令和3年3月期)確定申告では注意が必要です。というのも、令和3年2月16日(火)から同年3月15日(月)までの確定申告期間中は確定申告会場内への「入場整理券」が必要となるからです(詳細は後述)。ただし、入場整理券については、作成済の申告書を提出する場合など、相談を必要としない方については取得していただく必要はないので対応方法としては以下の2通りがおすすめです。

- 令和3年2月16日(火)より以前に税務署に申告書を取りに行く

- 申告書や明細書等の書式をあらかじめ把握して税務署に申告書を取りに行く

また、そもそも税務署に行かなければ外出の機会も減らすことができるので、ウェブサイト上で確定申告書の作成ができる国税庁の「確定申告書等作成コーナー」を利用するのもいいでしょう。申告書を手書きするのに比べて、キレイに印字されますし、指示にしたがって必要事項を入力していけばいいので便利です。

さらに電子申告(e-Tax、イータックス)なら、税務署に持参もしくは郵送する必要がなく、データとしてクリックひとつで申告できてしまいます。ただし、電子証明書の取得やICカードリーダライターの購入といった事前準備が必要です(詳しくは後述)。

2. 源泉徴収票など、収入や所得を証明する書類

申告書が手に入ったら、いよいよ申告書の作成ですが、「確定申告書第一表」には収入と所得を記載しなくてはなりません。したがって、収入と所得が記載されている書類が必要になります。給与・年金・不動産・事業・株や土地建物の譲渡など、所得の区分に応じて、収入や所得を証明する書類を用意しましょう。

●給与所得者や年金受給者:源泉徴収票

特に、年末調整が済んだ給与所得者の源泉徴収票には、収入金額・所得金額・所得控除額・源泉所得税額など、確定申告書作成のための重要な要素が詰まっています。年金受給者の場合には所得金額こそ記載されていませんが、年金の年収が記載されていますので、公的年金等の控除額にあてはめて所得を求めましょう。

●不動産所得や事業所得がある人:青色申告決算書など

青色申告決算書(白色申告者の場合には収支内訳書)が完成していないと確定申告書の作成ができません。したがって、年の会計処理が完了していないと確定申告書の作成ができないことになります。

●株の取引を行っている人:年間取引計算書

●土地や建物の譲渡があった人:譲渡時の売買契約書、購入時点の契約書、仲介手数料や印紙代の領収書など

3. 控除証明書

確定申告書に添付する控除証明書としては、生命保険控除証明書、地震保険控除証明書、小規模企業共済掛金控除証明書などがあります。社会保険料については、源泉徴収票に記載されてあるもの以外に支払っている保険料があればそれを見て申告書を作成していくことになるので、漏れなく用意しましょう。国民年金および国民年金基金については、支払ったことを証明する書類を確定申告書に添付しなくてはいけません。

【参考】年末調整で国民年金の控除書類を忘れずに!

→年末調整で提出し忘れても、自ら確定申告をすればOKです

4. 扶養の対象としたい親族の生年月日情報

配偶者控除や扶養控除が適用できるかどうかの判断基準は、対象者の所得区分・年収と生年月日です。所得区分と年収によって合計所得金額が48万円以下に該当すれば、配偶者控除や扶養控除の所得要件を満たすことになるからです。生年月日が重要なのは、生年月日によって所得控除額が増加する場合があるからです。たとえば19歳以上23歳未満の扶養親族がいる場合、特定扶養親族として所得控除額が38万円から63万円に引き上がり、控除対象配偶者の年齢が70歳以上の場合、老人控除対象配偶者として所得控除額が38万円から58万円(同居の場合。同居していなければ48万円)に引き上がります。

これらは確定申告書の作成上、すべて生年月日で判断されることになります。

5. 医療費控除の領収書と明細書、医療費のお知らせ

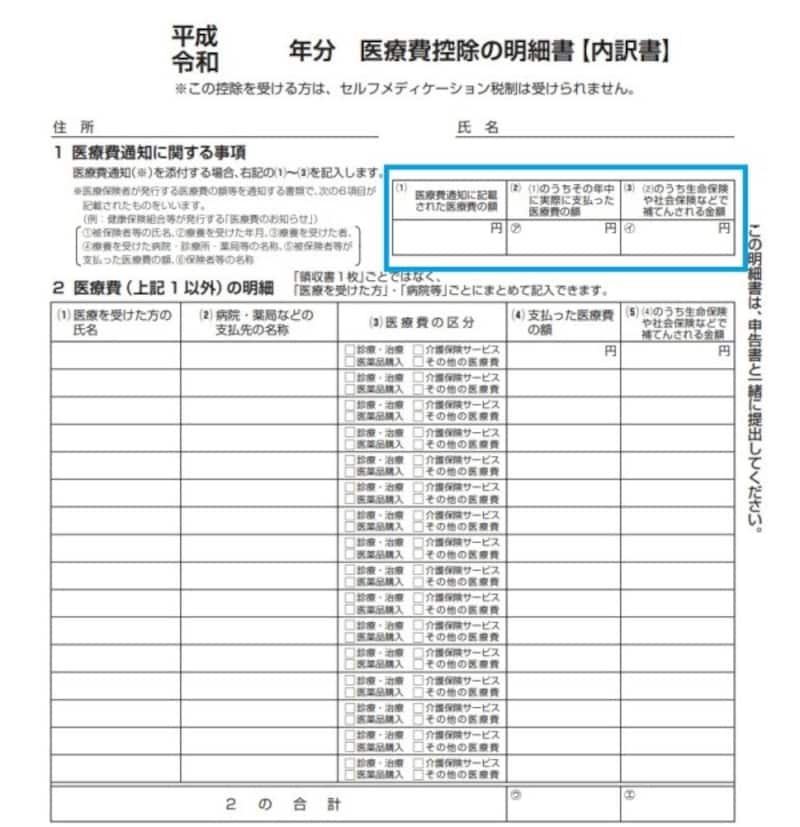

年末調整で処理できない所得控除で代表的なのが、医療費控除です。診療代・治療代・入院費といったものは、かかった人別、病院別に領収書をとりまとめて集計しておきましょう。市販の治療薬も医療費控除の対象となりますので、レシートなどから日用品などと区別してとりまとめておきます。なお、従来、医療費控除を受ける際証明書類とはならないとされていた健康保険組合等から発行される医療費通知(通称:医療費のお知らせ)が、医療費控除を証する書類として認められるようになりました。これがあるとそれに記載がなされているものは医療費に関する領収書をとりまとめる手間が省けるので便利でしょう(下記記載例参照)。

ただし、あわせて医療費通知を添付することとなっているので、医療費通知(通称:医療費のお知らせ)の保管をきっちりしておくことも重要です。

【参考】医療費控除の申告方法と明細書の書き方

6. 提出時には返信用の封筒や切手も同封

所得から所得控除を差し引き、課税される所得の金額が算定されれば、総合課税されるもの、分離課税されるものといった所得の区分に応じて税率が課され、年税額が決定します。このとき、報酬は給料から差し引かれている源泉所得税があれば、税金の前払いとなるので差し引くことができ、年税額が税金の前払い金より多ければ納付、年税額が税金の前払い金がより少なければ還付となります。

ここまで記載できた段階ではじめて申告手続きができます。税務署に持参する方法以外で申告手続きは、郵送あるいはe-Taxですが、どちらかを選択するかによって必要なものは変わってきます。

税務署に郵送で提出する場合は、送信用の封筒と返信用の封筒、それぞれに貼付する切手代等が必要です。返信用の封筒は、源泉徴収票や控除証明書類などを添付書類として提出してしまうので、控えの申告書を戻してもらうためのものです。

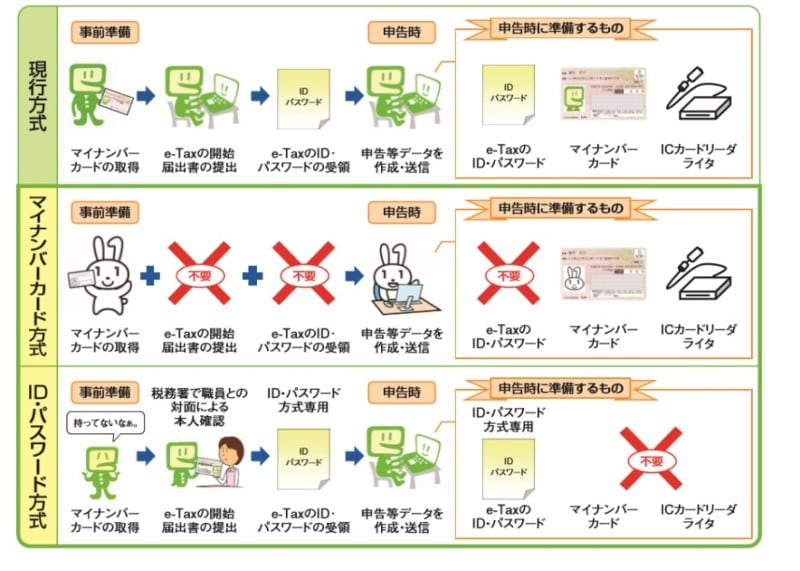

7. e-Taxはマイナンバーカード方式のほかID・パスワード方式でも

平成31年(2019年)1月より、マイナンバーカード方式のほかID・パスワード方式でも申告書の作成が可能になりました。

マイナンバーカード方式によるe-Taxによる申告の場合は、マイナンバーカードに代表される電子証明書の取得やICカードリーダライターを購入し、必要な初期設定を行っておく必要があります。

また、ID・パスワード方式で確定申告する方は事前に、「ID・パスワード方式の届出完了通知」の発行を受けることが必要とされています。「ID・パスワード方式の届出完了通知」の発行は、

- 税務署で職員による本人確認を行った上で発行することとされているので、運転免許証などの本人確認書類をお持ちの上、税務署に行き、「ID・パスワード方式の届出完了通知」の発行を受ける

という方法を選ぶことができるようになりましたので、いままで利用環境や今後の確定申告の頻度などにあわせて便利なほうを選ぶといいでしょう。

- マイナンバーカードとICカードリーダライタを使って利用開始届の送信をする

なお、令和2年3月期申告より、「スマホで確定申告」するパターンが拡充されているので、下記の申告パターンに該当する人は「スマホで確定申告」する人が増えるものと考えます。

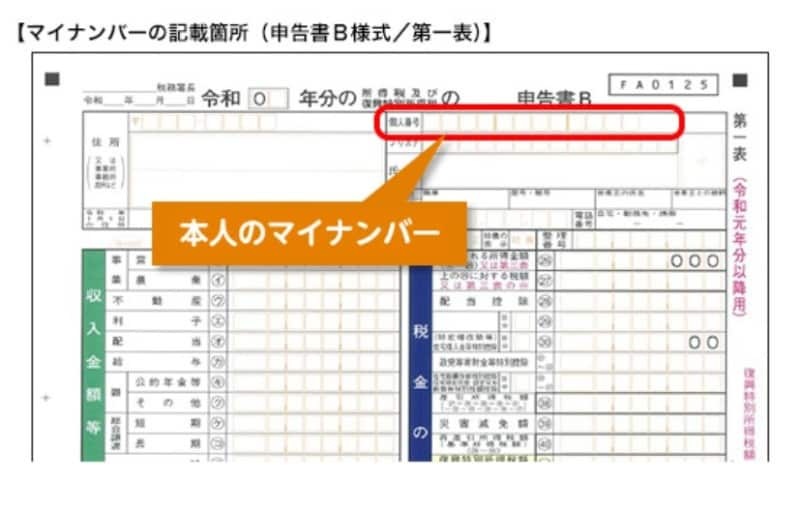

8.マイナンバーが記載された公的書類と本人確認ができるもの

なお、平成28年の確定申告手続きから申告書にマイナンバーを記載することとされました(下記記載例参照)。なお、申告書にマイナンバーを記載するだけでは事足りず、以下のいずれかの方法により「番号確認」と「本人確認」をすることとなっているので、事前に用意しておいたほうがいいでしょう。

■個人番号カードを持っている人

……個人番号カードの表面と裏面のコピー

■通知カードを持っている人

……通知カードのコピーと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもののコピー

■個人番号カードも通知カードも持ってない人

……個人番号が記載された住民票の写しと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもの、(運転免許証やパスポートがない場合には健康保険の被保険者証と年金手帳など本人確認ができる書類2つ以上)となります。

【関連記事をチェック!】

マイナンバーor通知カードはきちんと保管してる?

特に、e-Taxによる申告を行う場合はマイナンバーカードの電子証明書をe-Taxに登録する必要がありますので、早めに通知カードから切り替えておいたほうがいいでしょう。また、申告書を持参または郵送提出する人は上記書類をいずれかのパターンで確定申告書に添付することとなります。

7および8はなりすまし申告といった不正を防止するためといった意味合いもあります。

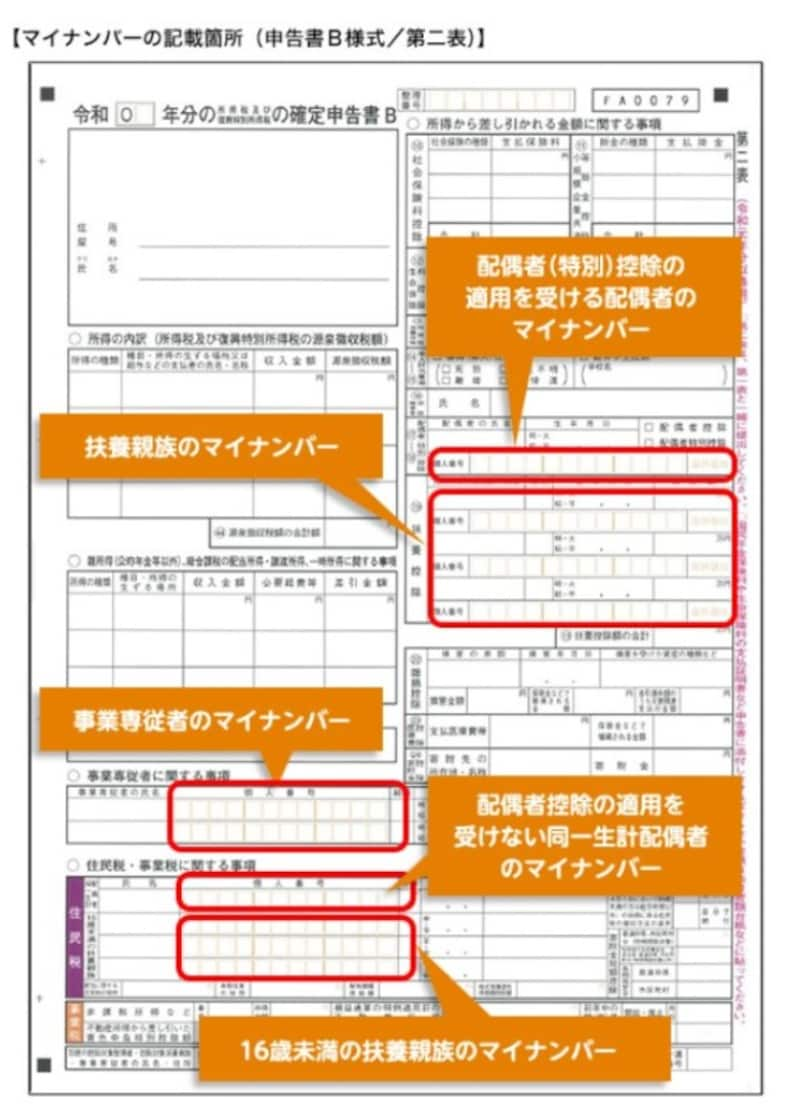

なお、「番号確認」と「本人確認」をすることまでは求められていないものの、確定申告第二表には配偶者控除(配偶者特別控除含む)を受ける方のマイナンバー、扶養親族(16歳未満の扶養親族含む)のマイナンバー、事業専従者のマイナンバーの記載が要請されています。

必要に応じて「マイナンバーの記載のある住民票を取得しておく」などが事前準備に含まれる人もいるでしょう。

確定申告で事前に用意しておくべきものまとめ

確定申告で申告書の他に必要な添付書類、事前に準備しておくべきものをまとめると以下のとおりです。1. 申告書を入手するためのパソコンとプリンター

2. 源泉徴収票など、収入や所得を証明する書類

3. 控除証明書

4. 扶養の対象としたい親族の生年月日情報

5. 医療費の領収書と明細書

6. 提出時には返信用の封筒や切手も同封

7. e-Taxはマイナンバーカード方式のほかID・パスワード方式でも

8. マイナンバーが記載された公的書類と本人確認ができるもの

このほか、電卓、ホチキス、のりといった、書類をとりまとめたり集計したりするための道具があると便利なのは言うまでもありません。

LINE公式アカウントで入場整理券は事前入手

なお、このように完璧な事前準備できたとしても申告内容によっては税務相談が必要な人がいるでしょう。冒頭に説明したように令和3年2月 16 日(火)から同年3月 15 日(月)までの確定申告期間中、税務相談が必要な人は「入場整理券」が必要となるのですが、このような場合、LINE公式アカウントを通じた「入場整理券」の事前発行をしておくことをおすすめします。入手方法は以下のとおり

- LINEアプリから国税庁LINE公式アカウントを友だち追加

- 「トーク」画面から「相談を申し込む」を選択

- 税務署や来場希望日時を選択

- 内容を確認して「申込」をタップすれば完了

このような手続きを行うと下記のような画面が表示されますので、これを係員に提示し、税務相談にのぞむことになります。

もちろん、集計が完了し、質問事項が整理できていれば相談時間も短縮できるので感染症対策にもなるでしょう。

確定申告手続きを持参または郵送するか、e-Taxで行うかにより事前準備の種類が相違してきますが、確定申告の頻度やパソコン作業等の習熟度、申告パターンなどにあわせて準備にとりかかりましょう。特に、2021年3月期(令和3年3月期)の確定申告は「入場整理券」の運用が開始されるので早め早めの準備が必要です。

【関連記事】

どれを選ぶ?種類が多い確定申告書

還付金をもらうにはいつまでにどこに行けばいい?

確定申告書の提出は郵送で!税務署に行かなくてもOK

お金が戻る!2021年版 確定申告