確定申告が不要でも住民税の申告が必要なケースも

住民税の申告は、年末調整を受けるサラリーマンや確定申告をした人なら一般的には必要ありません。なぜなら、年末調整や確定申告のデータが自動的に市区町村に送られるからです。市区町村へ送られたデータから住民税額が決定され、サラリーマンであれば給与から毎月天引き(=特別徴収)、事業主など自営業であれば納付書が送られてきて住民税を納めます(=普通徴収)。

【参考】住民税の納付方法:普通徴収と特別徴収の違い

しかし、確定申告をしなくてよい人でも、住民税は申告をしなければいけない場合があります。また、申告をしたことで非課税対象者と承認されると、様々な恩恵を受けられることも。住民税の申告が必要な場合、また、住民税が課税になる基準とメリットを知っておきましょう。

住民税の申告が必要な人とは

サラリーマンで年末調整を受けた、または確定申告をした方については、前述のとおり住民税の申告は必要ありません。確定申告をしなかった人のうち、住民税の申告が必要な場合があるのは以下のような方です。・給与所得以外の所得がある人(配当所得、事業所得、雑所得など)

・年金受給者の確定申告不要制度を利用できた公的年金受給者のうち、年金以外の所得があった人

・課税・非課税証明が必要となる人(公営住宅入居者など)

・非課税対象者として、各種控除を受ける人(国民健康保険・国民年金・介護保険・後期高齢者医療保険の加入者、児童手当・就学援助などの受給対象者)

また、申告することで払い過ぎた税金の還付を受けられる場合も。たとえば、年の途中で退職して、年末調整を受けていない人です。

扶養控除や退職後に自分で支払った分の社会保険料控除などが考慮されていない源泉徴収票が発行されているため、住民税も、本来は受けられる所得控除が反映されていない金額になっています。このような人は申告をすることで、所得控除が適用されて適正な税額になり、場合によっては税金の還付を受けられます。

【関連記事をチェック!】

住民税の確定申告方法と手順・書類の書き方

住民税の申告も確定申告で!

所得税はゼロなのに住民税の支払いが発生する人も

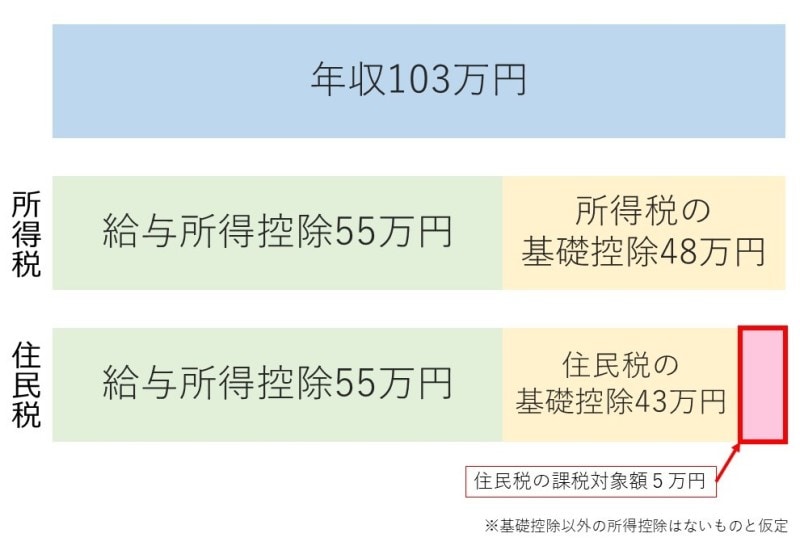

所得税がかからないのに、住民税だけかかる人もいます。たとえば夫の扶養に入りパート収入を年間103万円に抑えている場合です。これは所得税と住民税とで基礎控除の金額が異なることが原因です。具体例を見てみましょう。税金の計算に使われる所得金額は、以下の式で算出されます。

所得金額=給与収入-給与所得控除-基礎控除

所得税の場合、所得金額は103万円-55万円-48万円=0円となり、税金はかかりません。ただし住民税の場合、所得金額は103万円-55万円-43万円=5万円となり、この5万円に対して住民税が課税されます。

それでは年収98万1000円の場合はどうでしょう。給与所得控除と住民税の基礎控除を引くと課税対象額は1000円。しかし多くの自治体で住民税がかかるのは年収100万円以上の給与所得者と決まっています。その理由は「住民税の非課税限度額」にあるのです。

【関連記事をチェック!】

住民税非課税世帯の年収はいくらから?

住民税の非課税限度額とは

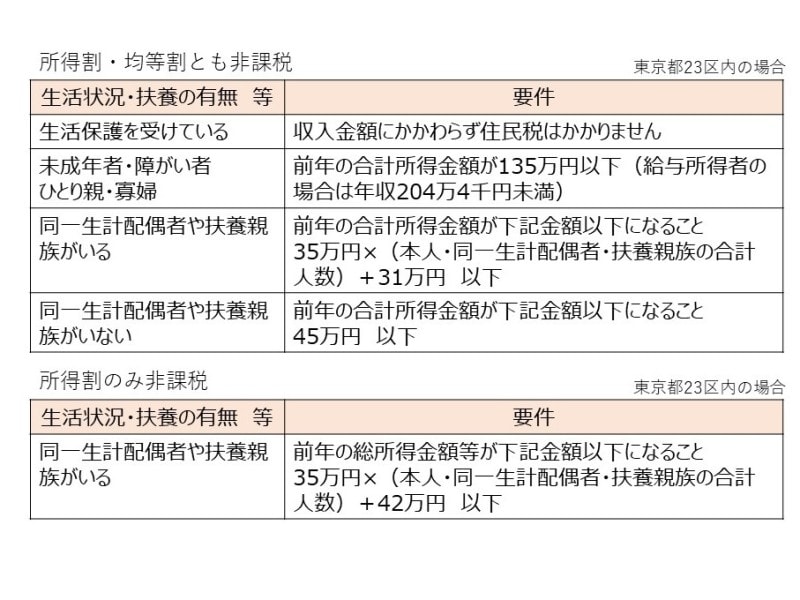

住民税では、前年の合計所得金額が一定金額以下の場合は非課税となる「非課税限度額」が自治体によって定められています。たとえば東京23区の場合の非課税限度額は45万円なので、「45万円+給与所得控除55万円=100万円」となり、年収100万円以下の場合は税金がかかりません。他にも、扶養親族の有無や年齢、前年の所得金額によって、住民税が非課税になる場合があります。

生活保護を受けている方は収入金額に関わらず非課税となります。また、未成年、障がい者、ひとり親もしくは寡婦の場合は、前年の合計所得金額が135万円以下で非課税に。

その他は各地方自治体が要件の金額を設定しています。たとえば東京23区では以下のとおりです。

同一生計配偶者や扶養親族がいる場合

・前年の合計所得金額が「35万円×(本人・同一生計配偶者・扶養親族の合計人数)+31万円」以下:所得割・均等割とも非課税

・前年の総所得金額等が「35万円×(本人・同一生計配偶者・扶養親族の合計人数)+42万円」以下:所得割のみ非課税

同一生計配偶者や扶養親族がいない場合

・前年の合計所得金額が45万円以下で所得割・均等割とも非課税

住民税が非課税になるとどんなメリットが?

所得が住民税の非課税限度額を下回る場合(すなわち住民税が非課税となる場合)、国や自治体で様々な恩恵を受けることが可能です。・国民健康保険料の減免を受けられる(東京都の場合、所得によって2~7割減)

・高額療養費の自己負担額が少ない

その他、自治体によっては以下のような優遇措置を受けられます。

・0~2歳までの保育料がかからない(3歳以降は全世帯が無償化対象)

・定期健康診断料の割引

・介護サービス料の割引

・予防接種料金の割引

ただし、そのためには申告が必要です。申告期限を過ぎていても可能ですので、お住まいの役所に問い合わせてみてください。

【関連記事】

- 住民税の計算方法と納付方法を徹底解説

- 住民税の申告も確定申告で!

- 収入がなくても住民税がかかる主なケース4つ

- 専業主婦や未成年者の住民税

- 住民税が免除される人とは?

- 医療費控除で住民税は還付される?タイミングはいつ?