出産を機に退職、もしくは産休・育休を取ったら税金が戻る!?

配偶者が退職、あるいは休職扱いとしてもらい、出産をしたという年分は、世帯主(一般的には夫側)が確定申告をして税金を還付してもらえる可能性が高いです。なぜなのでしょうか。それぞれについて理由を解説しましょう。出産準備や産前産後休暇・育児休業などを取ると、その年分の配偶者の年収は下がるのが通常でしょう。したがって、配偶者控除あるいは配偶者特別控除の対象となる可能性がでてくるからです。

出産で確定申告すると税金が戻ってくる理由

妊娠・出産をしたら、かかった医療費の領収書をなくさずに取っておこう

これは、当然、配偶者の世帯主が確定申告する場合でもOKですが、いわゆるシングルマザーといった場合でも適用を検討してみるといいでしょう。

【参考】出産における医療費控除の対象

医療費等を補てんする保険金等として出産育児一時金などを差し引く必要があります(※)が、それでも正味医療費が10万円(総所得金額等が200万円未満の場合、総所得金額等の5%)を超えるなら、医療費控除として確定申告の対象となります。

(※)出産手当金は出産時に休職したことにともなう給与の補てんという性格を持つので医療費等を補てんする保険金等に該当しません。したがって、差し引く必要はありません。名称が似通っているので注意したいところです。

所得控除に配偶者控除あるいは配偶者特別控除や医療費控除の加算されることで、節税につながるというわけです。

なお、従来は扶養控除の加算も期待できましたが、平成23年より0歳から15歳までの扶養控除は廃止されています。

配偶者控除(あるいは配偶者特別控除)は、給与所得者なら年末調整で処理が完了している所得控除です。しかし、退職・休職して配偶者の年収が下がったとしても、その事実を年末調整時の書類で勤務先に明らかにしていなければ、配偶者控除(あるいは配偶者特別控除)が適用漏れになっている可能性もありますので注意してください。

【参考】年末調整し忘れても過去5年まで確定申告で取り戻せる

10万円を超えていないからといってあきらめてはいけない

医療費控除の適用を検討する際、気にとめておきたいのは、医療費が年間10万円を超えていないからといってあきらめてはいけないことです。10万円を超えていなくても、所得ベースで200万円以下なら医療費控除を受けることが可能です。給与の年収ベースに換算すると311万6000円未満であれば、所得ベースでは200万円以下となります。

国税庁が発表した民間の実態調査結果によると、平成28年分の女性に関しての平均給与は約280万円です。医療費控除の対象額が10万円を超えていなくても、妻側で確定申告することにより、節税に寄与するケースは多いと考えます。

【参考】10万円以下でも医療費控除が受けられる場合がある

医療費控除を計算する上での注意点

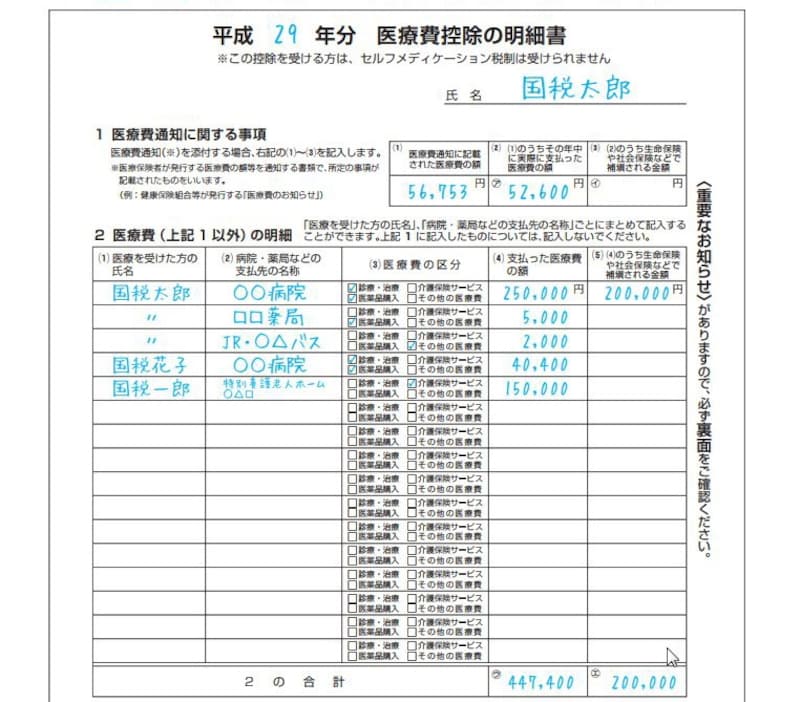

医療費控除を申告する際の注意点は、医療費等を補てんする保険金等を差し引く場合には、かかった医療費から差し引けばいいのであり、支払った医療費の額を上回る補てん金を他の医療費から差し引く必要はないということです。なお、平成29年分確定申告、つまり平成30年3月期の確定申告から領収書の提出が不要となり、「医療費控除の明細書」という新たな書式に変更になりました。

記載例にあるように、

- 医療を受けた人別に

- 病院・薬局ごとに

- 医療費を合計

医療保険者から交付を受けた医療費通知(通称名:医療費のお知らせ)がある場合は、同通知書を添付することによって医療費控除の明細書の記載を省略することができます。従来、医療費のお知らせは、医療費控除を受ける際の添付書類として利用は不可とされていたので、医療費控除の手続きを受けるときの添付書類が180度変更になったことになります。

また、医師等による診療等を受けるための通院費、医師等の送迎費で診療、治療、施術を受けるために直接必要なものは医療費控除の対象になるという基準に変更はありません。出産にともない入院したということだけでなく、定期健診に行った場合等でも医療費控除の対象となりますので、通院履歴と照合できるようにスケジュール帳などから通院日・経路・交通費などをとりまとめておくといいでしょう。

【参考】医療費控除の申告方法と明細書の書き方

確定申告する際の注意点

確定申告を行うことによって正しい税額が計算され、納め過ぎの税金があれば還付されます。確定申告書を提出する前に、所得控除すべてについて、まだ控除漏れがないのかチェックすることが重要です。例えば配偶者が退職し(あるいは休職扱いとしてもらい)、出産をしたという年分について、医療費控除の適用漏れだけに気付き、他の配偶者控除(あるいは配偶者特別控除)・扶養控除の適用漏れには気付かなかったとします。

医療費控除だけでいったん確定申告してしまい、一年経過後に配偶者控除(あるいは配偶者特別控除)・扶養控除の適用漏れに気付いた場合にはやや面倒です。

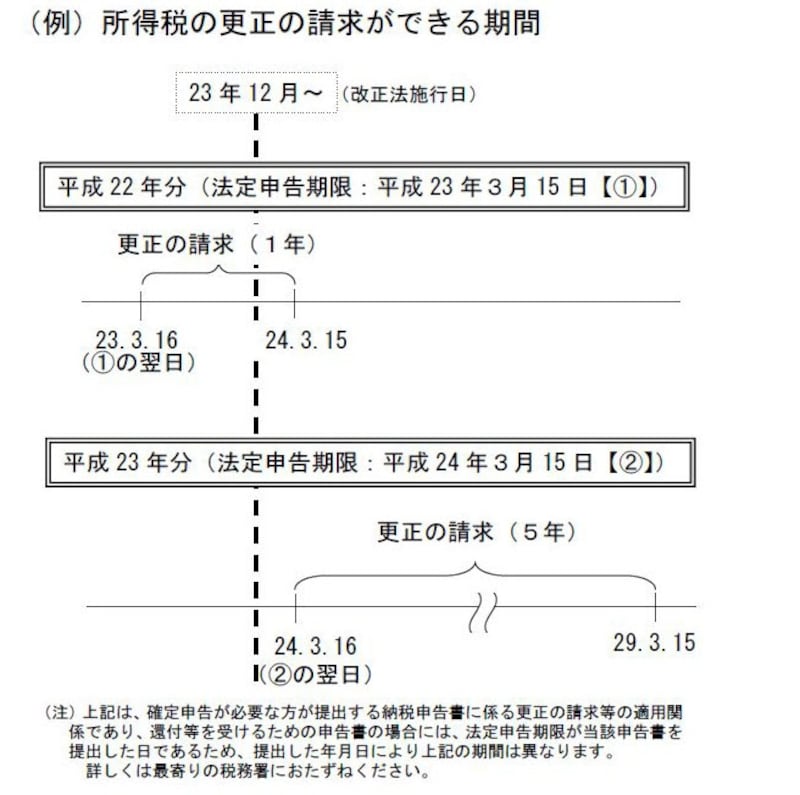

なぜなら、税額が過大であって確定申告で対応した後は、原則、更正の請求という対応方法しかないからです。更正の請求期限は平成23年12月2日以後に法定申告期限が到来する所得税については5年間に延長されています。

それに該当しない場合には1年以内、つまり医療費控除の適用を受けるためだけの申告書提出をしている場合は、その申告書を提出した日から1年以内に手続きをしなくてはいけません。

なお、更正の請求の手続きを行ったからといってただちに余分に納めた税金が還付されるわけではありません。更正の請求が適法に行われているかを税務署内でチェックし、減額更正という手続きを踏んではじめて余分に納めた税金が還付されるのです。

したがって、同じく「確定申告の誤り」に気づき、税額が減額されるという場合には、できるだけ早く、できれば通常の確定申告の期限内に「気づく」ことが重要です。通常の確定申告の期限内に、その他の適用漏れに気付いた場合には、訂正申告という形で再度、確定申告書を提出することとなります。確定申告書の上部に大きく訂正と朱書きして提出しますが、更正の請求という別途手続きとならず、「正しい確定申告」を再度提出するという作業となります。

いずれにせよ、確定申告書を提出する前には細心の注意が必要だということです。

【関連記事】

産休のときの給料はどうなる?

育児休業(休暇)中の給料はどうなる?