会社員の給与にかかる所得税の計算式

会社員の給与に課税される所得税は、1月から12月までの収入に対してかかります。しかし、収入に対して直接税金が課税されるわけではなく、以下のような計算の流れで所得税額を算出します。所得税額=(収入-給与所得控除-所得控除)×税率-税額控除

「収入」とは、年収のことを指します。「給与所得控除」とは、会社員の必要経費のようなものです。また「所得控除」とは、生命保険料控除や配偶者控除などのような、納税者の事情を考慮して税の負担が軽減されるものです。

計算式から分かる通り、会社員の給与にかかる所得税は、「収入」に直接かかるわけではなく、「収入」から「給与所得控除」と「所得控除」が引かれた後、税率をかけることで計算されます。またその後、配当控除や住宅ローン控除など「税額控除」といって、さらに納税額が軽減できるケースもあります。

計算式にあるそれぞれの項目や計算の流れについて、もっと詳しく見てみましょう。

「収入」に直接、税金がかかるわけではない

「収入」とは、給与所得者(会社員)の場合、年収ということになります。ただし、給与に加算して支払われる通勤手当(月額15万円以下)などは、非課税項目とされているため収入に含まれません。年収とは、毎月支給される給与の年間合計金額です。また給与明細だけでなく、年末調整や退職時に勤務先から発行される源泉徴収票の「支払金額」という欄でも確認できます。

給与明細の見方はこちら >>> 意外と知らない?給与明細の見方

源泉徴収票の見方はこちら >>> 源泉徴収票で税金の払いすぎをチェック!

会社員の必要経費!? 「給与所得控除」とは

会社員の「給与所得控除」とは、個人事業主にとっての必要経費のようなものです。給与所得者の場合、この給与所得控除額は所得税法上、法定されているので、個人事業主のようにいわゆる領収書の積み上げのような作業は必要ありません。所得税の計算式の通り、「給与所得控除」は、所得税が課税される前に「収入」から差し引くことができます(収入から給与所得控除を差し引いたものを「給与所得」という)。そのため、所得税額の軽減につながります。

各自の年収を下記にあてはめれば、「給与所得控除額」が算定され、年収から給与所得控除額を差し引いたものが、給与所得金額となります。

ただし、上記にあるとおり、令和2年以降、さらに縮小されています。高所得者層にとっても低所得者層にとっても、税金の負担は増す傾向となっています。

要点は以下のとおりです。

◇最低金額が65万円から55万円に

従来は年収180万円までの最低額は65万円だったものが、令和2年以降は55万円に縮小。

◇どの所得者層にとっても10万円縮小

給与所得控除額の算式が18万円が8万円に、54万円が44万円に、120万円が110万円にそれぞれ縮小されています。ということは全般的にどの所得者層でも10万円縮小になるということです。

◇最高限度額が220万円から195万円に

従来は年収1000万円を超えると最高額は220万円が限度でした。しかし、令和2年以降は年収850万円を超えると最高額は195万円が限度と年収基準および最高限度額とも縮小傾向にあります。

◇年収850円超の方は所得金額調整控除にも注意

ただし、年収850万円超でも、下記の要件のいずれかを満たしている方は所得金額調整控除を受けることができます。

- 本人が特別障害者に該当する場合

- 年齢23歳未満の扶養親族を有する場合

- 特別障害者である同一生計配偶者または扶養親族を有する場合

算式は

- {給与等の収入金額(1,000万円超の場合は1,000万円)-850万円}×10%=所得金額調整控除

- (1,000万円-850万円)×10%=15万円

活用できる範囲が拡充された給与特定支出控除

なお、給与所得者でも給与の支払者が証明した下記の金額が給与所得控除額の50%を超えれば、給与所得控除額の上積みが可能となります。この制度のことを給与特定支出控除といいますが、平成25年分以降、資格取得費が拡充され、さらに勤務必要経費という内容がこの給与特定支出控除に加わることにより範囲が拡充されています。代表例は以下のとおり。

- 職務に直接必要な資格を取得するための費用(弁護士、公認会計士、税理士などの資格取得費であってもOK)

- 書籍、定期刊行物その他の図書で職務に関連するものを購入するための費用(図書費)

- 制服、事務服、作業服その他の勤務場所において着用することが必要とされる衣服費用(衣服費)

- 交際費、接待費その他の費用で、給与等の支払者の得意先、仕入先その他職務上関係のある者に対する接待、供応、贈答のための支出(交際費等)

給与所得控除の詳細はこちら >>> サラリーマンの必要経費「給与所得控除」

納税者各自の事情を考慮してくれる「所得控除」

所得税の計算式「(収入-給与所得控除-所得控除)×税率-税額控除」の通り、所得税は、「収入」から「給与所得控除」を差し引いた後、税率がかかる前に「所得控除」というものも引くことができます。世の中には、病気がちな人、健康な人、面倒をみなくてはいけない家族がいる人など、色々な事情を抱えている人がいます。税金はそのような個々の事情も考慮してくれます。それが「所得控除」です。

所得控除は、配偶者控除、生命保険料控除、医療費控除など、現在は15種類あります。いま、話題のふるさと納税もこの所得控除の寄附金控除の仕組みを活用したものですし、平成29年から実施されているセルフメディケーション税制で市販薬医療費控除も医療費控除の選択肢のひとつという位置づけとなります。

所得控除の詳細はこちら >>> 所得控除って何?どんな種類がある?

セルフメディケーション税制の詳細はこちら>>>セルフメディケーション税制って何?いつから?

この年末調整や確定申告などで、これらの所得控除を漏れなくきちんと申告することが節税のポイントとなります。

課税所得によって「税率」と「控除額」が決まる

「収入」から「給与所得控除」と「所得控除」を差し引いて(収入から給与所得控除と所得控除を差し引いたものを「課税所得」という)、やっと税率をかけることになります。給与所得者の場合、「超過累進税率」といって、税率が所得が多くなるにしたがって段階的に高くなり、納税者がその支払能力に応じて公平に税を負担する仕組みとなっています。

下記は、税率の速算表です。課税所得を該当するラインにあてはめて計算(課税所得×該当する税率-該当する控除額)すれば、正しい金額が算出されます。

※実務上は課税所得を算定する際、千円未満の端数を切り捨てますので注意してください。 所得税の計算式は、「(収入-給与所得控除額-所得控除)×税率-税額控除」ですが、この「税額控除」がない場合、ここまでで所得税額の計算は完了です(※)。

※ ただし、平成25年から令和19年までの各年分の確定申告においては、所得税と復興特別所得税(原則としてその年分の基準所得税額の2.1%)を併せて申告・納付することとなります。

節税効果の高い「税額控除」

さらに税の優遇を受けられるケースがあります。算出された所得税額から直接差し引くことができる「税額控除」というものです。◇住宅ローン控除

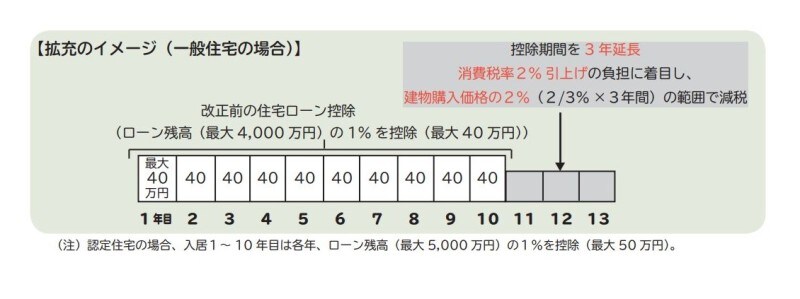

最も代表的な税額控除です。現行の住宅ローン控除は、消費税率が8%から10%に引き上げられたことにともない、需要変動の平準化の観点から、建物にかかる消費税率が10%の物件の場合、原則、令和2年(2020年)12月31日の居住開始分まで、従来の10年から13年に伸長されています。

なお、新型コロナウイルス感染症の影響により入居が上記期限に遅れた場合でも、以下の要件を満たした上で令和3年12月31日までに入居すれば引き続き住宅ローン控除の期間は13年に延長されています。

- 注文住宅を新築する場合:令和2年9月末までの契約

- 分譲住宅・既存住宅を取得する場合、増改築等をする場合:令和2年11月末までの契約

なお、所得税から差し引ききれないものについても、13万6500円を限度として、住民税から差し引くことができることとされています。

「税額控除」は、税額から直接差し引くことができるので、節税効果が高いのも特徴です。税率が課される前の所得控除と混同しないように注意してください。

所得控除と税額控除の違いについては、こちら

>>> 源泉徴収票の読み方 所得控除編

>>> 源泉徴収票の読み方 税額計算編

年末調整で正式な所得税額が再計算される

給与明細書や賞与明細書には、「所得税」の名目で天引きされている項目があります。これが源泉徴収所得税です。これは仮で計算された所得税の前払いのようなものです。正確な所得税額は、年末調整で1年間の収入を再計算し、更に所得控除や税額控除も勘案して、最終的に計算されます。サラリーマンの場合、通常はこの年末調整で税金の精算が終了しますが、1年目の住宅ローン控除や医療費控除のように、確定申告が必要な場合もあることを覚えておきましょう。

年末調整の詳細はこちら >>> 年末調整のしくみを整理しよう

確定申告の詳細はこちら >>> サラリーマンなのに確定申告が必要?

【関連記事をチェック】

お金が戻る!確定申告完全マニュアル