年末調整とは会社が行ってくれる、簡易な「確定申告」手続き

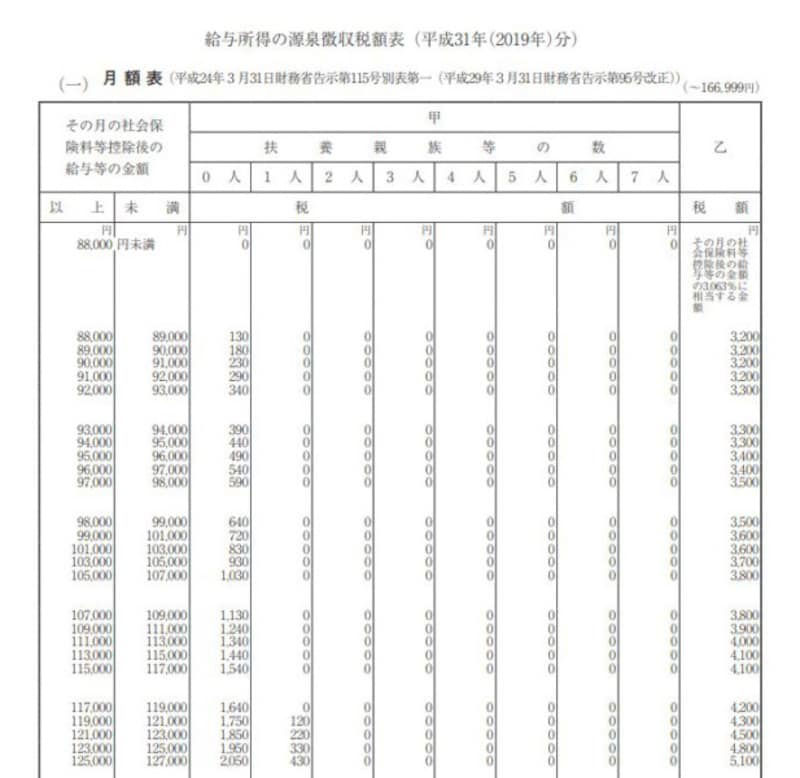

毎年年末に用紙が配られる年末調整ですが、配布された書類の意味もわからず記入(あるいは無記入)のまま勤務先に提出してしまう人もいるのではないでしょうか。年末調整はサラリーマンにとっては会社が行ってくれる、簡易な「確定申告」手続きといえます。書類に所得控除に関する事項を記入した結果、税金が戻る人が多いので、「12月の給与が通常月より手取りが多くなる」と認識している人もいるかと思います。そもそも毎月の源泉所得税が社会保険料控除後の給与の金額と扶養親族等の数だけで徴収されているため、税金を払いすぎている人は、税金が還付されることがあるのです。

毎月徴収されている源泉所得税の計>年末調整後の源泉所得税

であれば還付(つまり手取り額が増加)されますし

毎月徴収されている源泉所得税の計<年末調整後の源泉所得税

であれば追加徴収(つまり手取り額が減少)されるのです。

2019年に年末調整を受けるにあたって注意しておきたいこと

したがって、年末調整とは簡易な確定申告手続きといいましたが、特に所得控除でどのようなものが考慮の対象、つまり節税の材料になるのかをおさえておく必要があります。所得控除とはたとえば「独身の人」よりも「両親に仕送りしている人」や「同居して介護している人」あるいは「高校や大学に通っている子供がいる人」の方が税を納める負担がたいへんだろう(このような仕組みを扶養控除といいます)、であるならばそのあたりの個人個人の事情を考慮して、税負担を軽減させる仕組みのことです。

他の例でいえば、病気がちな人のほうが健康な人よりたいへんという個人的事情を考慮したものとして医療費控除がありますし、きちんと国民健康保険や国民年金を納めている人のほうを未納の人より優遇しましょうという趣旨の社会保険料控除などがあります。

年末調整時に必要な書類は?3種類の書類が何のためにあるのか

2019年の年末調整より年末調整時には、以下の3種類の様式が配布され、勤務先で定めた一定の期間経過後に回収されて年末調整手続きに活用されることになります。その3種類の様式とは

<1> 給与所得者の扶養控除等(異動)申告書

<2> 給与所得者の保険料控除申告書(配偶者特別控除申告書がなくなり独立)

<3>給与所得者の配偶者控除等申告書(2018年の年末調整より新設)

です。以下、関係ある所得控除項目とポイントについて解説します。

<1> 給与所得者の扶養控除等(異動)申告書

給与所得者の扶養控除等(異動)申告書は、

・扶養控除(特別・老人・同居老親等含む)

・寡婦(寡夫)控除(特別の寡婦含む)

・障害者控除(特別障害者控除含む)

・勤労学生控除

などといったように人的控除を中心に所得控除が適用できることをアピールする書類です。

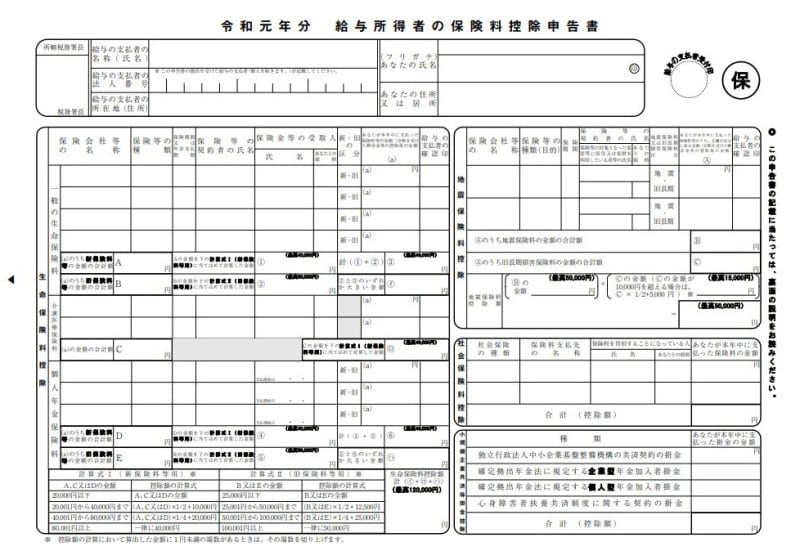

<2> 給与所得者の保険料控除申告書

・生命保険料控除

・地震保険料控除

・給与から天引きされている以外の社会保険料控除

・小規模企業共済等掛金控除(iDeCo含む 詳細は後述)

といった所得控除項目について記載を検討する書類となります。

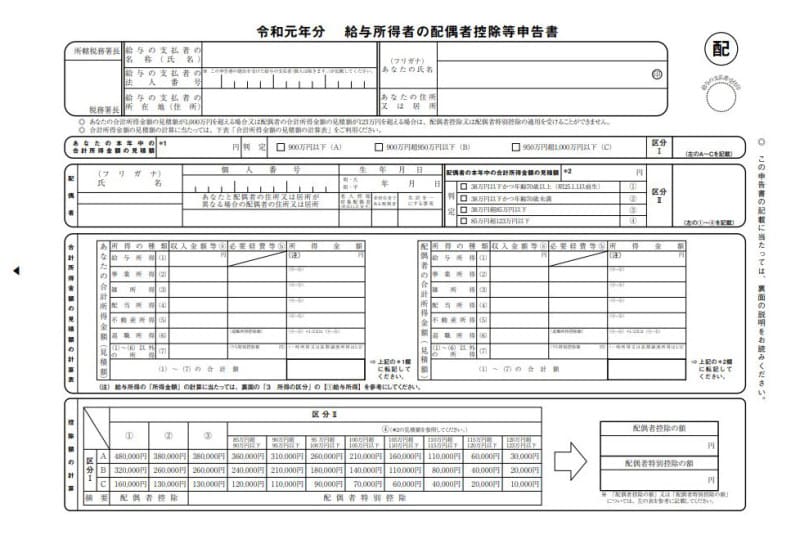

<3> 給与所得者の配偶者控除等申告書

こちらが2018年年末調整以降より新設された配偶者控除の申告書です。

まず、納税者の所得の状況から、

□900万円以下

□900万円超 950万円以下

□950万円超 1000万円以下

のいずれかに区分し、次に、配偶者の所得や年齢の状況から

□38万円以下 かつ 年齢70歳以上

□38万円以下 かつ 年齢70歳未満

□38万円超 85万円以下

□85万円超 123万円以下

のいずれかに区分させることにより、配偶者控除もしくは配偶者特別控除の適用額を決定するのがこの書式なのですが、納税者の所得金額が1000万円以下の場合、配偶者特別控除の適用枠パートの年収が従来141万円未満だったものが、201万6000円未満まで大幅に拡充されているので、あきらめないで記入を検討してみてください。

なお、扶養控除等(異動)申告書は、平成31年(2019年)表記ですが、保険料控除申告書と配偶者控除等申告書は令和元年表記となっています。これは、扶養控除等(異動)申告書のフォーマットだけ平成30年の10月ごろに発表されたので、当時は「令和」という元号が未発表であったためと考えられます。

国税庁のお知らせでも、元号については適宜読み替えて活用していただければOKといった趣旨の発表がなされていますので、勤務先等から配布された様式が「平成」表記でも、読み替えてご活用ください。

年末調整のポイントはこの3種類の様式の記載内容で雑損控除、医療費控除、寄附金控除以外の所得控除の適否について事務的に判断されてしまうということになるので注意が必要です。

適用漏れが多い控除はこのパターン

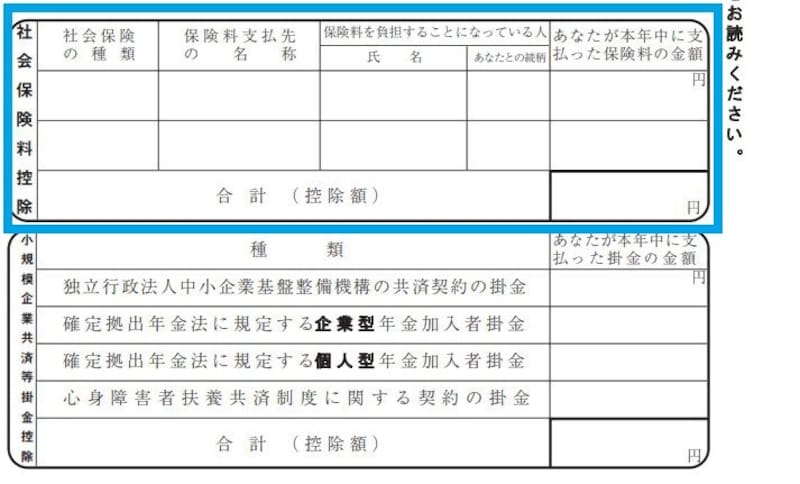

たとえば、年の途中に転職した人は、社会保険料控除の適用漏れがないかどうかをチェックしてみてください。年の途中で転職した場合

この場合、A社で発行する源泉徴収票にはA社の給与支給時に天引きされた社会保険料しか記載されてないですし、B社ではB社勤務後の社会保険料しか把握できていないのが通常です。なので、転職期間中にご自身で支払っていた社会保険料は、A社の源泉徴収票でもB社の給与計算時でも把握できていないので、このままでは税金を多く払ってしまいます。年末調整時に以下の書類

<2> 給与所得者の保険料控除申告書

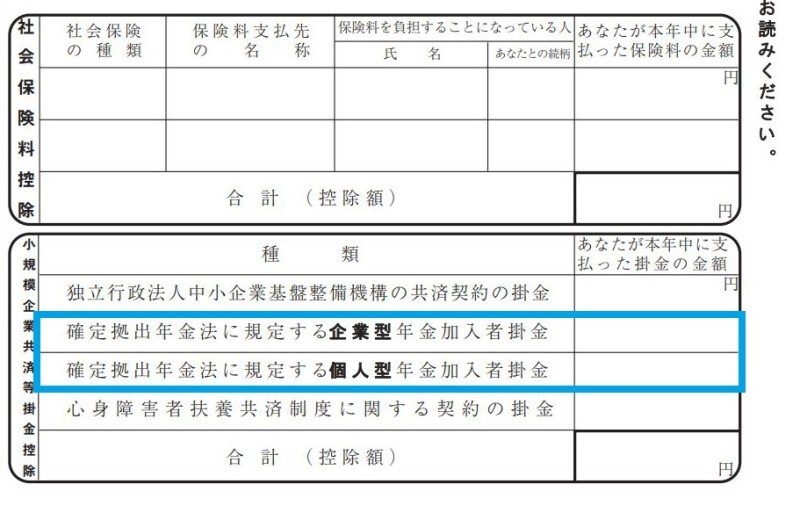

の下記欄に記載することによって考慮されます。

なお、記載箇所は上記図表のブルーの囲み線内、社会保険料控除という箇所になります。

寡婦(寡夫)控除というのも控除漏れが多い

寡婦(寡夫)控除というのも控除漏れの多い所得控除のひとつでしょう。たとえば女性の場合、夫と死別し、若しくは離婚した後婚姻をしていない人で扶養親族がいる人であるか、または合計所得金額が500万円以下の人など所定の要件を満たせば寡婦控除の適用ができるのですが、このケースでも「寡婦控除の適用対象である」ということに本人が気付き<1> 給与所得者の扶養控除等(異動)申告書

の中にある

□寡婦

□特別の寡婦

□寡夫

のいずれかの箇所に✔マークを付すだけなのです。

加入対象者が増加したiDeCoも年末調整の対象に

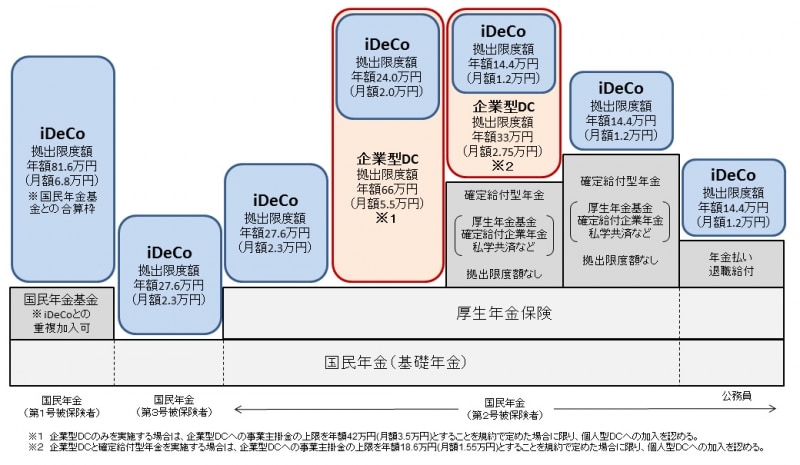

適用漏れが多いという観点からみれば、平成29年1月から加入者の範囲が拡大したiDeCo(個人型確定拠出年金)は2019年分年末調整のポイントといえるでしょう。加入者の範囲は具体的には下図のとおり拡大しているのですが、給与受給者が手取りの中から支払い、運用しているというようなケースでは、会社や勤務先が給与計算時に把握できていないでしょう。

このような場合でも、小規模企業共済等掛金控除として控除の対象として考慮してもらうために

<2> 給与所得者の保険料控除申告書

の以下の箇所 に記載することにより年末調整時に考慮してもらえます。

以上のように、年末調整対象者であるならば雑損控除、医療費控除、寄附金控除以外の所得控除は……

<1> 給与所得者の扶養控除等(異動)申告書

<2> 給与所得者の保険料控除申告書

<3> 給与所得者の配偶者控除等申告書

に記載することによって年末調整時に所得控除できます。適用漏れがないかどうかという視点をもって、年末調整の書類の記載をしてみてください。

【関連記事をチェック!】

年末調整の保険料控除、戻ってくる金額はいくら?

年末調整の対象者となる人、ならない人

年末調整の保険料控除ハガキ、見方や紛失時の対応方法

社会保険料控除が年末調整で必要なのは、どんなとき?

年末調整の期間・期限はいつ?時期を過ぎたら?