源泉徴収票とは「年末調整の結果表」

源泉徴収票には、給与の金額や、天引きした社会保険料、各社員から提供された扶養控除や生命保険料控除などの情報をもとに年間の所得税を計算したものがまとめられている

源泉徴収票とは何か…… この質問に一言で答えるなら「年末調整の結果表」です。もしくは、「会社員のための確定申告書控え」といってもいいかもしれません。

個人事業主は、毎年確定申告して所得税を自ら計算しています。一方、会社員は給与に関する情報については会社が把握できるので、その分については会社が代わりに所得税を計算してくれます。このことを年末調整と呼んでいます。会社員で確定申告する方はごく一部だと思いますが、全員が確定申告しなくてもいいのは、会社が年末調整してくれるからなのです。

会社は、給与の金額や、天引きした社会保険料、各社員から提供された扶養控除や生命保険料控除などの情報をもとに年間の所得税を計算して、源泉徴収票の紙にまとめます。各社員は源泉徴収票で年収を確認できますし、ほかに所得がある場合や医療費控除などを受けるために確定申告する際に使用します。以下、源泉徴収票の発行時期や見方について解説します。

<源泉徴収票の見方 目次>

- 源泉徴収票の発行時期は?

- 源泉徴収票はどう見るの?

- 支払金額

- 給与所得控除後の金額

- 所得控除の額の合計額

- 源泉徴収税額

- 控除対象配偶者・扶養親族

- 所得税の計算方法

- マイナンバーは記載なしでOK

- 源泉徴収票を紛失したら?再発行の手続きは?

源泉徴収票の発行時期は?

源泉徴収票を会社から受け取る時期は、「毎年最後の給料の額が確定したあと」です。具体的には12月の給与支給後になります。年末調整は一年間のすべての給料やボーナス額を合算して計算するので、年収が確定しないと源泉徴収票も作れないのです。実務上は、その年最後の給与明細を渡すときに、あわせて渡すことが多いです。源泉徴収票はどう見るの?

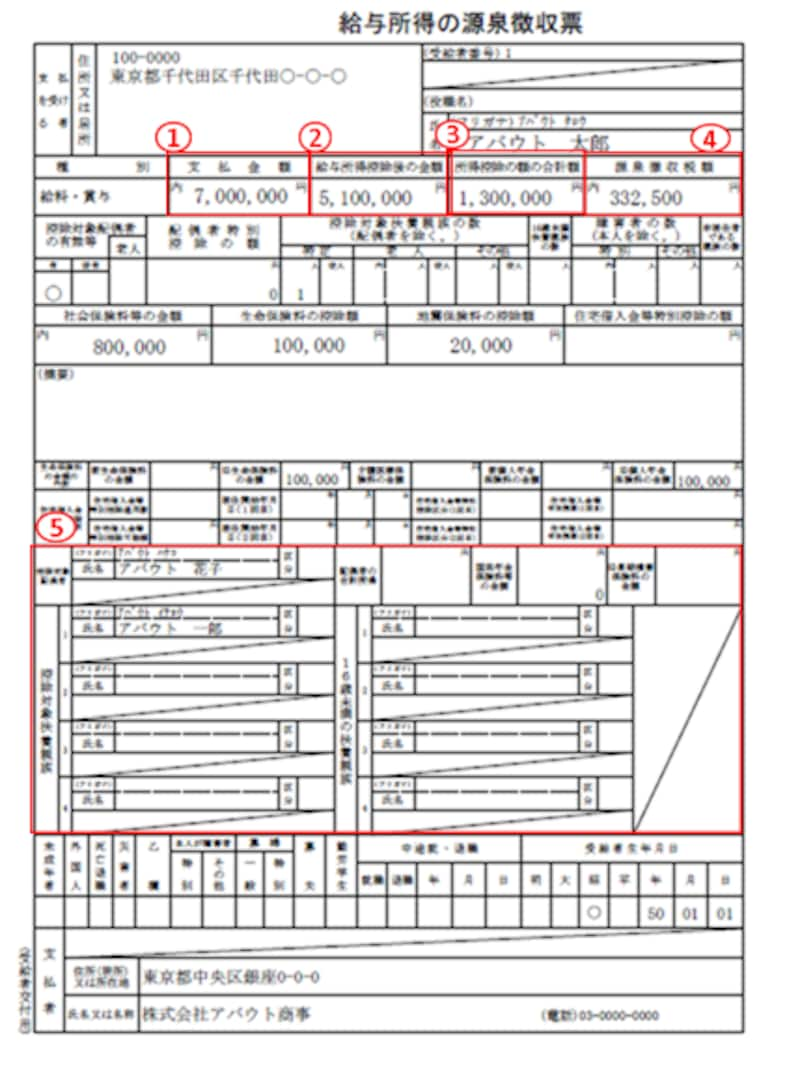

源泉徴収票は「年末調整の結果表」ですので、年末調整時にあなたが会社に提出した情報が、そのまま反映されています。- 支払い金額

- 給与所得控除後の金額

- 所得控除の額の合計額

- 源泉徴収税額

- 控除対象配偶者・扶養親族

各欄に入っている金額について、一つずつ見ていきましょう。

源泉徴収票の見方:支払金額

上から二段目の支払金額は、毎年1月1日から12月31日までに支払われた給与・賞与の額面(振込額ではないので注意)の合計額です。いわゆる年収ですね。通勤手当は通常所得税がかからないので除かれています。源泉徴収票の見方:給与所得控除後の金額

支払金額の右隣が給与所得控除後の金額です。所得税を計算する上では、1.支払金額から一定額を控除することができ、それを控除した後の金額です。控除とは、個人事業主の必要経費のようなもので、会社員の場合は決められた計算式を使って計算します。控除額は年収に応じて変わり、最低額は55万円です。■給与所得控除の計算式

給与等の収入金額(給与所得の源泉徴収票の支払金額):給与所得控除額

- 180万円以下:収入金額×40%-10万円(55万円に満たない場合には55万円)

- 180万円超~360万円以下:収入金額×30%+8万円

- 360万円超~660万円以下:収入金額×20%+44万円

- 660万円超~1000万円以下:収入金額×10%+110万円

- 1000万円超:195万円(上限)

源泉徴収票の見方:所得控除の額の合計額

上から2段目の、所得控除の額の合計額は、給与所得から引くことができる所得控除を合計したものです。所得税計算上、給料から控除できる所得控除は大きく2つあります。■支出に関する所得控除

控除の種類の1つめは、「支出に関する控除」です。最も有名なのは、生命保険料控除です。年末調整時に生命保険会社からの証明書などを提出しますが、その内容をもとに計算された金額が「生命保険料の控除額」として、一つ下の段に書かれています。地震保険料も年間5万円を上限に支払額が所得控除の対象となり、生命保険料の欄の右側に金額が書かれます。

生命保険料の左欄の「社会保険料等の金額」は、一年間に給与から天引きされた、健康保険料・厚生年金保険料・雇用保険料の合計額です。給与天引き分も広い意味では支出額といえ、天引きされた社会保険料は全額所得控除の対象となります。ほかに、年末調整時に自己負担した社会保険料(家族の国民年金など)を申告していれば、その金額も加算されます。

■家族に関する所得控除

控除の種類の2つめは、「家族に関する控除」です。これは配偶者控除や扶養控除など、なじみのある控除が中心となります。イメージには数字が入っていませんが、「社会保険料等の金額」の欄の左に扶養対象者の人数が記載されますので、ちゃんと合っているかチェックしましょう。また、基礎控除として、誰でも必ず48万円の所得控除が受けられます。

医療費控除は年末調整では受けられませんので、源泉徴収票に記載がありません。理由としては、ほかの所得控除と違い、副業や投資などでほかの所得も合算した額によって控除額の上限が変わるからです。年末調整は給与所得しか考慮されていないため、ほかの所得があるかどうかは確定申告しないと分かりません。そのため、医療費控除は確定申告でのみ受けられるのです。

こうして「支出に関する控除」「家族に関する控除」「基礎控除」を合計した金額が、所得控除の額の合計額として源泉徴収票に記載されます。

源泉徴収票の見方:源泉徴収税額

上から2段目、一番右側の欄にあるのが源泉徴収税額です。この金額が、年間の給与や所得控除を集計した上で最終的に計算された所得税です。「源泉徴収税額」という名称なので、「給与天引きされた所得税の合計額」のように思っている方もいますが、正しくは「年末調整の精算が済んだあとの所得税額」がです。源泉徴収票の見方:控除対象配偶者・扶養親族

2016年分の源泉徴収票から、人数だけでなく、誰を扶養に入れているかも明記されるようになりました。抜け漏れがないか、また扶養から外れた配偶者や親族が記載されていないかを確認しましょう。また、「住宅借入金等特別控除の額」、いわゆる住宅ローン控除を受ける場合はその金額も引いたあとの額です。住宅ローン控除は、所得控除と違って、最終的に計算された所得税から直接引くことができます。所得税の計算方法

所得税の税率は、源泉徴収票の(「給与所得控除後の金額」‐「所得控除の額の合計額」)によって税率が決まります。所得税の税率は、以下のように計算します。■課税される所得金額:税率:控除額

- 195万円以下:5%:0円

- 195万円超~330万円以下:10%:9万7,500円

- 330万円超~695万円以下:20%:42万7,500円

- 695万円超~900万円以下:23%:63万6,000円

- 900万円超~1800万円以下:33%:153万6,000円

- 1800万円超~4000万円以下:40%:279万6,000円

- 4000万円超:45%:479万6,000円

サンプルのケースの計算例

(給与所得控除後の金額):510万円-(所得控除の額の合計額):146万円=364万円

364万円の場合の適用税率は20%です。控除額は税率に応じて定額で20%の場合は42万7500円です。

364万円 × 20% - 42万7,500円 = 30万500円

この33万2,500円が年間の所得税となり、「源泉徴収税額」の欄に記載されているのです。住宅ローン控除の金額があれば、さらにこの金額から引いた額が「源泉徴収税額」となります。

マイナンバーは記載なしでOK

「会社にはマイナンバーを提出したのに、源泉徴収票に記載されていない」といった疑問を持つ方もいるかもしれません。しかし、それで問題はありません。個人情報保護のため、各社員に渡す源泉徴収票にはマイナンバーは記載しない取り扱いになっているのです。確かに源泉徴収票は、確定申告以外にも部屋を借りるときに不動産屋さんに渡すなどの可能性もあり、思わぬ漏えいを招いてしまう場合がありますので、書いていない方が安心ですね。ちなみに、会社から税務署や自治体に提出する税金関係の書類には本人や控除対象配偶者、扶養親族のマイナンバーがしっかり記載されます。

源泉徴収票を紛失したら?再発行の手続きは?

職場に依頼すれば、再発行してもらえます。転職して会社が変わっている人も、以前の会社の経理担当に依頼すれば再発行してもらえます。法律上、給与関係書類の最低保管期間は3年間なので、過去3年であればさかのぼって発行してもらえます。勤務先が倒産してしまった、等のやむを得ない事情で再発行が難しい場合、確定申告で「源泉徴収票不交付の届出書」という書類を税務署に提出します。詳しくは「源泉徴収票を紛失したら?再発行するための手続きは?」をご覧ください。

源泉徴収票・所得税額をしっかり確認しよう

年末調整という便利な制度のおかげで、自分がどれだけの所得税を納めているか分からない方も多いと思います。とはいっても、やはり自分が納めている税金額です。源泉徴収票の内容をしっかりと理解して、会社の計算が合っているかをチェックできるようにしたいですね。【関連記事】