公的年金には会社員の給与所得控除のような「公的年金等控除」がある

公的年金(国民年金、厚生年金、確定給付年金、確定拠出年金など法律に基づく年金)は、所得税法上、雑所得に分類され課税対象です。ただ、もらった年金額の全額が課税対象になるわけではありません。公的年金には、年齢と年金額に応じて年金収入から差し引いてくれる「公的年金等控除」があります。会社員の給与所得控除のようなものですね。

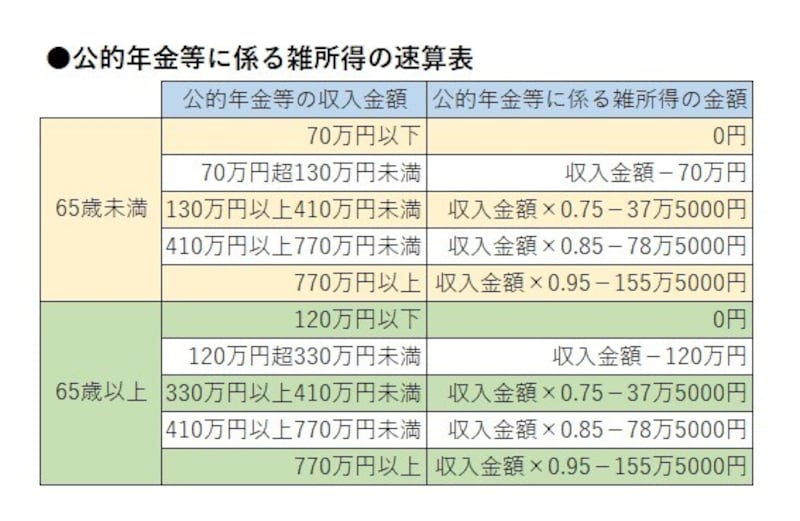

では、公的年金の雑所得はどう計算するのでしょうか? 下表の速算表で計算できます(国税庁のホームページより)。

公的年金収入にも確定申告が必要。でも、条件を満たせば不要になる

公的年金で課税されるかどうか、そして、確定申告の要・不要のボーダーラインは、公的年金等控除の最少額+38万円(基礎控除)です。具体的には、公的年金額が、65歳未満の人は108万円(70万円+38万円)、65歳以上の人は158万円(120万円+38万円)です。これらの金額を超えると、所得税が源泉徴収され、確定申告が必要です。源泉徴収される税額は、人的控除(障害者控除、寡婦・寡夫控除、配偶者控除、扶養控除など)を反映した金額です。高齢者にとっては、計算したり、記入したり、税務署に届けたりの確定申告の作業は負担になりますね。そこで、年金受給者には、下記の2つの条件の両方を満たせば確定申告をしなくてもいい「確定申告不要制度」が用意されています。

1. 公的年金収入の合計(複数の公的年金をもらっていたら、全部の合計)が400万円以下で、源泉徴収の対象になっていること

2. 公的年金以外の所得(給与所得、一時所得、不動産所得、公的年金以外の雑所得)の合計額が20万円以下

1の条件は、現役時代にかなり高額な給料をもらっていない限りクリアできます。しかし、2の条件は、公的年金をもらいながら働いていたり、個人年金保険を年金で受け取っていたりすると、20万円を超えてしまう可能性が高いでしょう。

そんな場合は、確定申告が必要です。その際、下記の各種控除を受けられるようだったら受けましょう。税金が安くなり、還付されることもあります。

●医療費控除

●社会保険料控除(健康保険・介護保険の保険料)

●生命保険料控除

●地震保険料控除

●寄附金控除

●住宅ローン控除

また、確定申告不要制度の対象者でも、確定申告をすることで税金の還付を受けられることがあります。主に、上記の控除が受けられる人たちです。

少子高齢化の影響で、公的年金の公的年金等控除は、今後、縮小されていくかもしれませんね。

※All About生命保険ガイド・小川千尋さんの記事を編集部が最新情報に加筆

【関連記事】