10月中旬ごろ送られてくる「保険料控除証明書」の見方

毎年10月中旬から11月初旬に郵送で送られてくるハガキ、「保険料控除証明書」。これは、所得税や住民税の税額を決める時に、保険料控除を受けられる保険に加入し、1年間に保険料をいくら払っていますよという証明書です。 具体的には、生命保険料控除、地震保険料控除があり、その対象となる保険に保険料を支払っていれば、所得税や住民税が安くなります。なので、この控除証明書は大切な書類です。ここでは、生命保険料控除証明書の見方とその申告の方法をご紹介します。<目次>

「生命保険料控除証明書」のフォーマットは保険会社によって違う

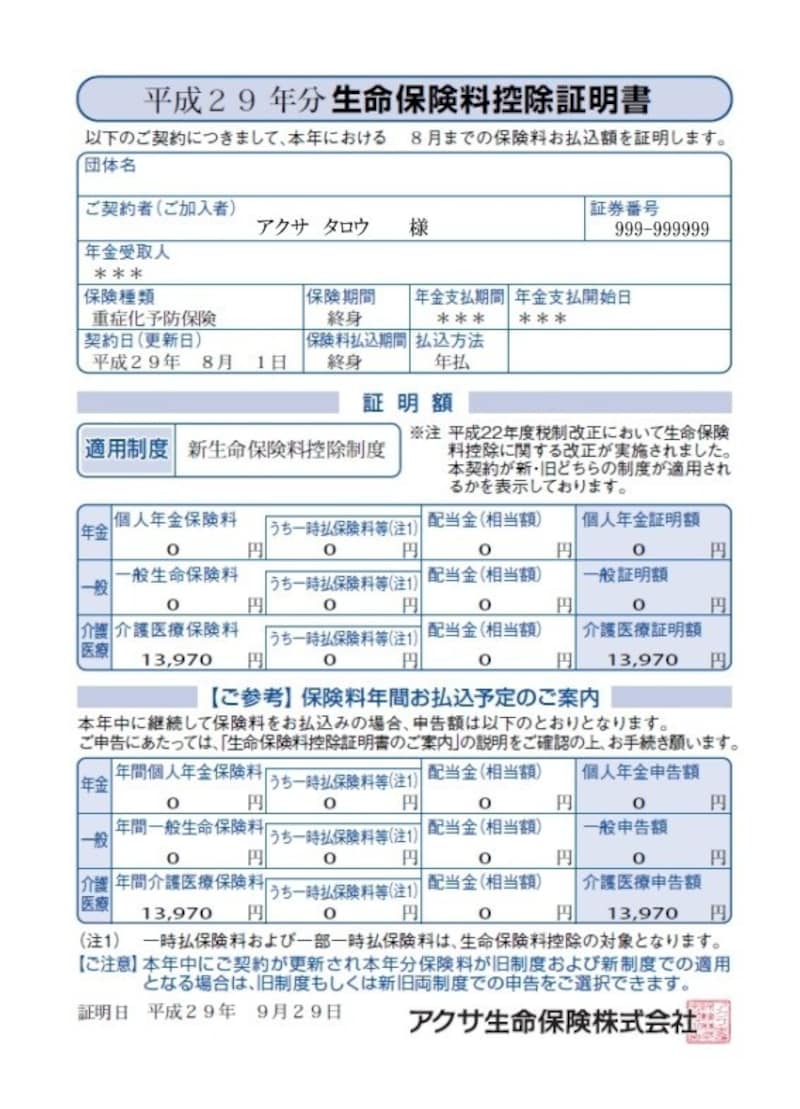

生命保険料控除証明書の一例(平成29年のアクサ生命保険株式会社の場合。アクサ生命保険会社HPより)

生命保険料控除証明書は保険会社によって書式が違いますが、書かれている内容は同じです。大きく3つのことが記載されています。

- 保険契約の内容

- 証明書発行時までに払い込んだ保険料の証明

- 年内に払い込む予定の保険料(申告額)

これらはよくわかるように区分けされているはずですので、まずはここを押さえておきましょう。

保険料控除を申告するために必要な生命保険料控除証明書の項目

次に保険料控除を申告するために必要な項目をチェックしましょう。申告に必要な金額は、上で説明した「3:年内に払い込む予定の保険料(申告額)」の金額です。これは、12月までに払い込むであろう金額です。所得税などの計算は12月31日までの金額が使われますので、ここは払込予定額を使っていきます。多くは「申告額」と書かれていますので、チェックしてください。一方、「2:証明書発行時までに払い込んだ保険料の証明」は、証明書発行時までに実際に払い込まれた保険料の証明となっています。月払いの場合、多くの会社では9月分の保険料までの払込金額が記載されているようです。申告するのは、この証明額ではなく「申告額」と書かれているほうです。

見分けるポイントは「新/旧」「生命/介護医療/年金」

次に見分けるポイントは「旧制度」「新制度」の違いです。原則として契約日が平成23年12月31日以前の契約は旧制度、平成24年1月1日以降の契約は新制度となっています。新制度と旧制度では控除額などが異なりますので、どちらかをみておきましょう。次に、控除枠の違いとして「一般生命保険料」「介護医療保険料」「個人年金保険料」があります。こちらもそれぞれ控除額が違います。どれに該当するかが必ず記載されていますので、確認しておきましょう。

生命保険料控除証明書を見ながら「給与所得者の保険料控除申告書」に記入

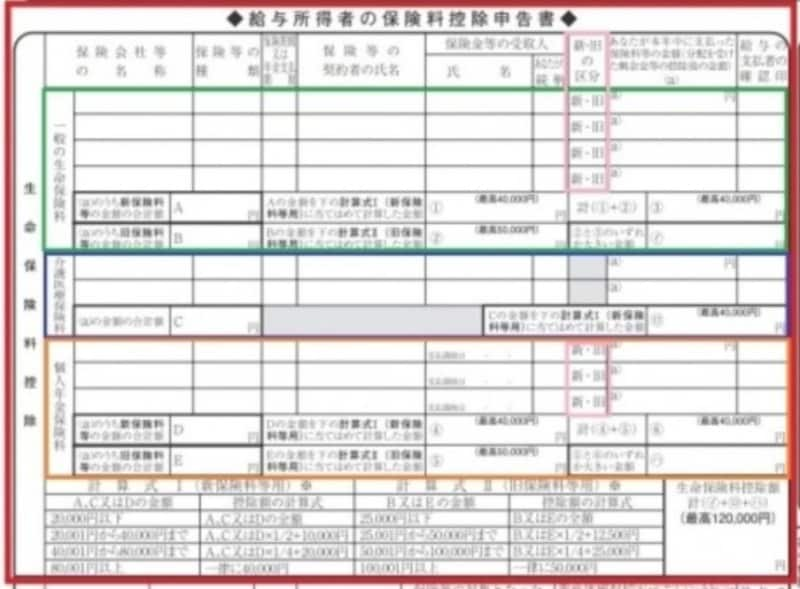

ここまで確認できたら、いよいよ申告します。会社員や公務員などは職場から年末調整をします。この時に提出する「給与所得者の保険料控除申告書」に記入して申告をします。自営業者などその他の方は確定申告で申告をすることになります。ここでは、年末調整の「給与所得者の保険料控除申告書」の書き方をご紹介します。年末調整時に提出する「給与所得者の保険料控除申告書」。この左上の大きなスペースが生命保険料の控除申告書(赤線で囲まれたところ)になっています。

この中で大きく3つの記入欄があり、一般の生命保険料(緑)、介護保険料(青)、個人年金保険料(黄色)とわかれています。これが、証明書で確認した3つのカテゴリですね。

給与所得者の保険料控除申告書の記入欄は、一般の生命保険料、介護保険料、個人年金保険料とわかれている

それぞれの記入欄に説明に従って記入していきます。ほとんどは送られてきた証明書に記入されていますが、「保険金等の受取人」は証明書に書かれていない場合があります。契約書を確認するか、保険会社に問い合わせるなどして記入しましょう。

また、新旧の区分も注意して記入します。証明書で新旧の区分をチェックしたと思います。

申告額を確認しながら転記し、計算式などから控除額を記入していきます。

保険料控除証明書を紛失の場合は再発行を

送られてきた保険料控除証明書を紛失した場合は、再発行を保険会社に依頼しましょう。各保険会社のホームページなどの再発行依頼の方法が記載されています。所得税と住民税が安くなる保険料控除、しっかりと手続きをしておきましょう。

【関連記事】