保険料控除制度とは

年末調整や確定申告で、保険料控除の手続きをする人は多いかと思います。場合によっては還付金がもらえるたっめ、手続きをしないともったいないのですが、みなさん手続きは正しくできていますか?個人の所得税と住民税には、「保険料控除」といって、個人的事情を加味して所得から一定額を控除できる(=差し引ける)制度があります。年末調整や確定申告の際、保険料控除証明書を使って手続きをすることで、税額を計算する際の所得額が減り、結果として納める税金も減る効果があります。

生命保険料控除と地震保険料控除がある

保険料控除には生命保険料控除と地震保険料控除があり、前者はさらに「生命保険料控除」「介護医療保険料控除」「個人年金保険料控除」の3つにわかれています。手続きに必要な保険料控除の証明書(生命保険料控除証明書)は、毎年10月頃に各保険会社からハガキで送られてきます。確定申告をするのは年が変わってからですが、会社勤めの人は年内に年末調整の手続きがあるので、それに間に合うようこの時期に発送しています。

生命保険料控除の対象となる生命保険とは

個人で加入する死亡保険や医療保険、がん保険などは、ほとんどが控除対象の保険になっています。生命保険料控除証明書が送られてきたら、控除の対象になる保険ということなので、判断に悩むことはありません。また、一部の共済や、損害保険会社の身体の傷害または疾病により給付金等が支払われるような保険も、生命保険料控除の対象になっています。ただし、個人年金保険料控除については、保険料払込期間や受取人、年金の受取り方などに一定の要件があり、それをクリアしてはじめて控除の対象になります。もっとも、個人年金保険料控除証明書が送られてきたら「控除の対象になっている保険」という判断ができます。

妻の保険も夫の年末調整で処理できる

次のような夫婦のケースがあったとします。- 夫:会社員。生命保険料控除対象の保険にだけ加入

- 妻:専業主婦。個人年金保険料控除の対象となる年金保険に独身時代から加入。現在は夫が保険料を払っている

実は、生命保険料控除の対象となるには、「保険金等の受取人」が保険料負担者かその配偶者、または他の親族である必要はあるものの、「保険契約者」が誰かは問われません。

個人年金保険料控除の要件にある、「年金の受取人は保険料負担者またはその配偶者でなければならない」という部分も、特に問題はありません。つまり、妻が契約者の個人年金保険を、夫の個人年金保険料控除として年末調整等で手続きをしても構わないといえます。

※生命保険料控除の要件に全て問題ないことを確認してから手続きをして下さい。不明な点がある場合は、事前に税務署等へ確認するようにして下さい。

生命保険料控除の金額は?

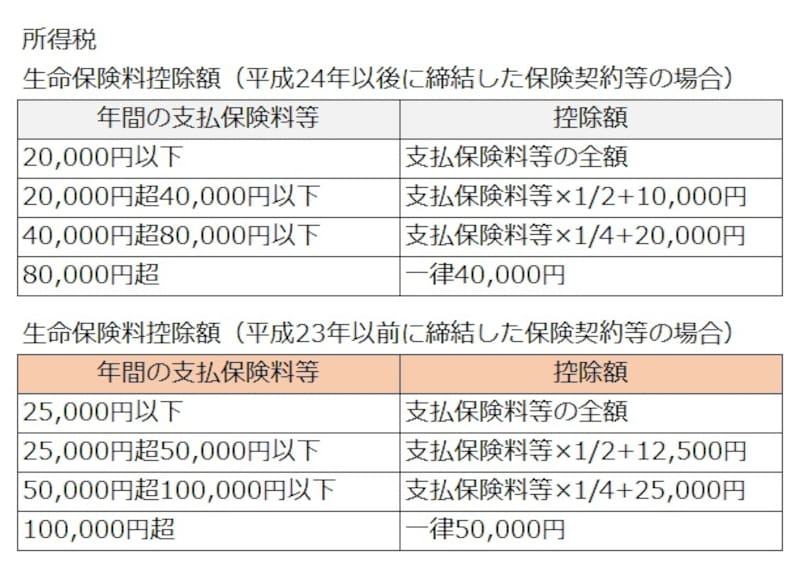

控除できる額の計算式は「生命保険料控除」「介護医療保険料控除」「個人年金保険料」どれも同じです。ただし、現在の計算式は平成24年1月1日以後に締結した保険契約等の場合であり、以前は「生命保険料控除」と「個人年金保険料控除」の2つしかなく、計算式も違いました。■所得税の生命保険料控除額

下記の計算式で計算します。1年間に支払った保険料が2万円以下なら保険料相当額を控除でき、8万円を超えると控除額は一律4万円になります。

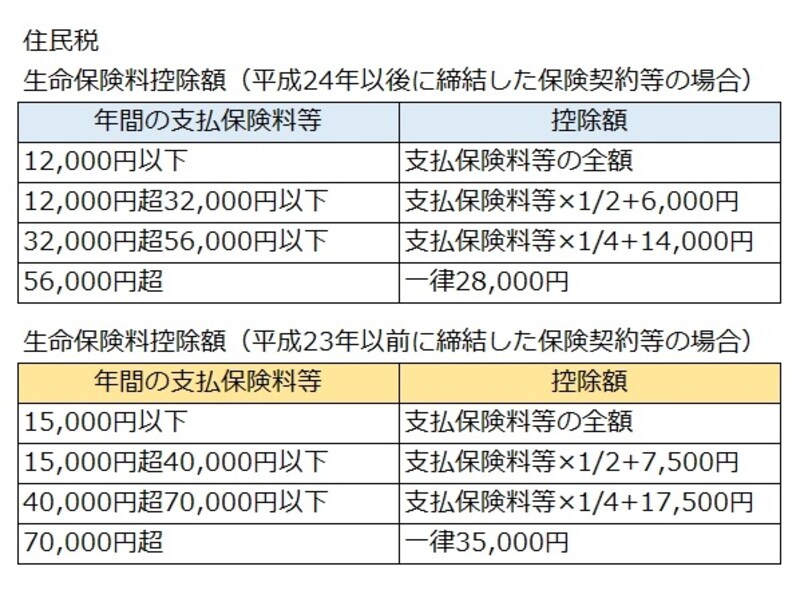

■住民税の生命保険料控除額

下記の計算式のとおりです。支払った保険料が1万2000円以下なら保険料相当額を控除でき、5万6000円超で一律2万8000円になります。

平成24年以後と23年以前の両方の保険に加入している場合は、それぞれにわけて控除額を計算します。なお、合計額が12万円を超える場合は、生命保険料控除額は12万円となります。

地震保険料控除の金額は?

地震保険で控除できる額は、所得税の場合、1年間に支払った保険料相当額です。ただし、上限が5万円なので、保険料が5万円を超えると控除額は一律5万円になります。住民税の場合は支払った保険料の1/2を控除でき、上限は2万5000円になります。地震保険控除の対象となる地震保険とは

控除の対象となる保険は、「本人や本人と生計を一にする配偶者、その他の親族が所有している居住用の家屋や生活用動産を目的とする保険契約」で、かつ「地震、噴火、津波を原因とする火災、損壊等によって損害てん補される保険」です。損害保険会社の地震保険に限らず、共済でも控除できる場合があります。地震保険においても、マンションや戸建て等の家屋を所有している人と納税者は一致している必要はありません。上記の対象となる地震保険に該当していれば、妻が所有しているマンションの地震保険を、夫が年末調整等で手続きをしても構わないといえます。もしかしたら、今まで無駄にしていた保険料控除証明書の中に使えるものがあるかもしれません。契約内容を再確認し、賢く手続きをしましょう。

生命保険料控除額の試算ツールも

なお、保険会社のホームページに生命保険料控除額を簡単に試算できるツールがあります。その保険会社の契約者でなくても利用できるので、具体的な控除額を知りたい人は利用してみると良いです。【参考】

※生命保険や地震保険で所得控除を受ける際は、要件に全て問題ないことを確認した上で手続きするようにして下さい。不明な点がある場合は、事前に保険会社等へ確認するようにして下さい。年末調整の場合は職場の担当者に確認してみても良いかと思います。

※平成19年分から損害保険料控除が廃止されたことの経過措置として、一定の要件を満たす長期損害保険契約等に係る損害保険料についても、地震保険料控除の対象にできる場合があります。

【関連記事】