準確定申告とは何か? 期限・必要書類・やり方ポイント

通常の確定申告では、その年の1月1日から12月31日まで、つまり1年間の所得の状況を、翌年の2月16日から3月15日(原則)までに申告します。では、年の中途で亡くなった人の確定申告は、どのような取り扱いになるのでしょうか。

年の途中でなくなった方の確定申告を「準確定申告」という

<準確定申告 目次>

準確定申告を提出する人は、遺族つまり相続人

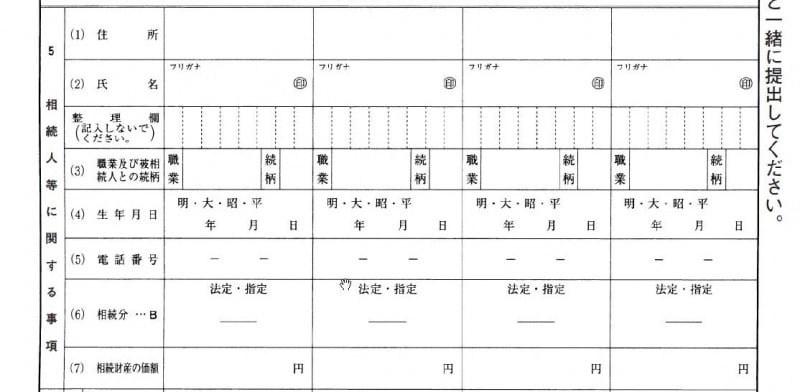

納税者は亡くなった人、つまり相続される人(被相続人)となり、確定申告を提出する人はその人の遺族、つまり相続を受ける人(相続人)となります。相続人が2人以上いる場合には、各相続人が連署により準確定申告書を提出しなくてはなりません。その際は確定申告書付表という書式に、相続人等に関する事項を記載する必要があります。

また他の相続人の氏名を付記して、各人が別々に提出するという方法も可能です。この場合、申告書を提出した相続人は、他の相続人に申告した内容を通知しなければならないことになっています。

一部の相続人が行った準確定申告の内容をほかの相続人に知らせれば、個別に準確定申告手続きが可能ということです。

準確定申告の申告期限

年の中途で死亡した人の申告手続きは「相続の開始があったことを知った日の翌日から4カ月以内」とされています。計算期間は、通常の確定申告では1月1日から12月31日までなのに対し、準確定申告では1月1日から死亡した日までとされています。準確定申告の所得控除の適用基準

通常の確定申告の場合、計算期間が1月1日から12月31日までなので、所得控除の適用基準も年末の現況で判断します。しかし、年の中途で死亡した人の場合、年末には不在なので死亡の日までに支払ったもの、あるいは死亡したときの現況で判断することとなります。主だった所得控除の適用基準は以下の通りです。- 医療費控除

死亡日までに被相続人が支払った医療費が医療費控除の対象となります。相続人が被相続人の死亡後に支払った医療費は、相続人と被相続人が同一生計であれば、相続人の通常の確定申告の医療費控除とすることができます。しかし、被相続人の準確定申告の医療費控除の対象とすることはできません。被相続人の医療費控除の対象となるものと、相続人の医療費控除の対象となるものときちんと切り分けて集計しておくことがポイントです。

準確定申告の必要書類や添付書類と書き方

準確定申告の必要書類は、その人が今までの確定申告で提出していた通常の申告書をベースにするといいでしょう。給与所得者や年金受給者であれば申告書A様式となりますし、不動産事業や個人事業を行っていた人であれば申告書B様式となります。申告書のフォーマットの見出し部分に「準」と書き足して、所得控除の適用基準などに注意して記載します。 ポイントは平成25年分の確定申告から、復興特別所得税の適用期間となっていること。復興特別所得税に対応した記載となっていて、準確定申告であることが正しく伝わる記載内容であればOKです。

▼準確定申告の書き方(いずれもリンク先は国税庁ウェブサイト)

令和元年中に亡くなった方の場合は下記を参考にして下さい

相続人や包括受遺者が1人のとき/相続人や包括受遺者が複数のとき

また申告書だけでなく付表も添付します。

詳しい書き方は「準確定申告の書き方、付表について」をご覧ください。

準確定申告書の提出先は「亡くなった人の住所地にある税務署」

このように申告書の記載が終了したら、申告手続きを行うことになります。準確定申告の提出先は被相続人、つまり亡くなった人の住所地の税務署ということになります。まれに、相続人の住所地の税務署に提出するという事例も聞きますので注意してください。準確定申告書の納税期限は、申告期限と同じなので注意!

準確定申告書の納税手続きには注意が必要です。被相続人が生前、振替納税手続きを行っていたとしても、準確定申告の場合は対象になりません。また、相続の開始があったことを知った日の翌日から4カ月以内が税金の申告期限であり、納税期限でもあるので注意してください。

この所得税を相続人が納税した場合、「債務控除」といって相続税の課税対象から減額できることもポイントです。

相続開始があったことを知った日の翌日から4カ月以内が準確定申告の期限ですが、その後10カ月以内が相続税の申告期限でもあるので、申告対象者は財産の所在の確認も含めて、準確定申告の手続きを進めておくといいでしょう。

準確定申告は相続争いに発展する?!

準確定申告を不適正に行うとその後の相続人間の争いに発展しかねません。準確定申告で発生した納税額は「債務控除」といって、相続税の課税対象から減額できるので、準確定申告が不適正だと結果として相続税の申告も不適正ということになります。

反対に遺産に係る基礎控除内の相続財産など相続税の申告が必要のない方であっても、準確定申告で発生した納税額が不適正で、後日、追加で納税額が発生した場合「この追加の納税額は誰が負担するのか」といったことで、相続人間のトラブルにつながるケースがあるのです。

準確定申告はできる限り相応の注意を払おう!不適正だと相続争いに発展も?!

準確定申告が不要な人もいる

ただし、どんな人でもお亡くなりになると準確定申告が必要になるのか、というとそんなことはありません。たとえば、下記のような方は準確定申告の提出がそもそも不要となります。■給与所得者で死亡退職した人

退職時に年末調整し、所得税の精算が完了しています。したがって、本人が支払った医療費控除があるというような特段の事情がなければ、準確定申告の提出は必要ないでしょう。

■年金収入金額が400万円以下の人

年金収入が400万円以下の人でその他の所得が20万円以下の人であればそもそも確定申告は行わなくていいというルールがあります。これは、準確定申告でも同様なので、「リタイアして年金暮らし」という方はこのルールが適用できるのではないでしょうか。ただし、年金を受け取る時に所得税が源泉徴収されていて、上記のように、死亡日の現況の所得控除をあてはめればむしろ税金が還付される場合は準確定申告の提出を検討してみるのもいいでしょう。

このように考えると準確定申告を提出しなくてはいけない人は生前に何らかの商売をやっていた方や不動産の家賃収入があるという方です。いいかえると、生前にある程度の所得があった方の準確定申告はその後の相続手続きにも影響があることをおさえておいてください。

【関連記事】