確定申告を間違ったら、どう対応すべき?

確定申告制度は、「申告納税方式」を採用しています。申告納税方式とは、政府や行政機関が自動的に税額を決めるのではなく、納税者が自分で申告書を記入し、税額を計算し、申告・納税する課税方式です。納税者が自分で申告書を記入・計算するばかりでなく、税法の解釈が不十分なため、税額計算に誤りが生じることがあります。その場合、どのようなリカバリー方法が認められているのでしょうか。申告書の記載の誤りにどの時点で気づくのかが、まず最初の分岐点といえます。

申告書の記載の誤りに気づくケースとしては、主には次の2つがあります。申告期限日まで余裕がある段階で気づくケースと、申告期限日を経過してから誤りに気づくケースです。

申告期限内に誤りに気づいたら「訂正申告」

この場合、比較的リカバリーは簡単です。単純に確定申告の再提出を行えばよいのです。たとえば、令和2年分の確定申告の期限日は令和3年3月15日(月)ですが、すでに令和3年2月20日に提出した当初申告の誤りに、令和3年3月3日あたりで気づいたとしましょう。申告期限までに再度、確定申告書を作成して申告手続きを行えば、それでリカバリー完了です。後から提出した申告書が「最終的な確定申告書」として税務署で取り扱ってくれます。

このような申告のことを「訂正申告」といいます。訂正申告用の書式が別途あるのではなく、通常の申告書の上部に「訂正」と朱書きして提出すれば、受け取った税務署側も「最終的な確定申告書」として取り扱ってくれます。税額が増加する場合も減少する場合もこの方法でOKです。

e-Taxで申告を行った場合の訂正申告は

e-Taxで申告を行った場合にも、訂正後の申告データを作成し、再度送信することとなります。その時の手順は以下のとおり。

- 「申告・申請等一覧」画面から再送信するデータを選択します。

- 訂正する帳票を開き、内容を訂正した後で、『作成完了』ボタンをクリックします。

- 「別名保存確認」画面が表示されるので、「申告・申請等名」欄に30文字以内で入力し、『別名で保存』ボタンをクリックします。

- 「署名可能一覧」画面から再送信するデータを選択し、電子署名を付与します。

- 「送信可能一覧」画面から送信します。

なお、訂正したデータを送信した旨を税務署に連絡する必要はありませんが、

- 訂正した部分だけではなく、すべての帳票を送信して、再送信すること

- 追加で添付書類を提出する必要がある場合には、申告書等送信票(兼送付書)とともに提出すること

後述する「修正申告」と混同しやすいのですが、申告期限内の修正は「訂正申告」です。記載内容も本来の申告書とまったく同じです。

申告期限後に誤りに気づいたら「修正申告」か「更正の請求」

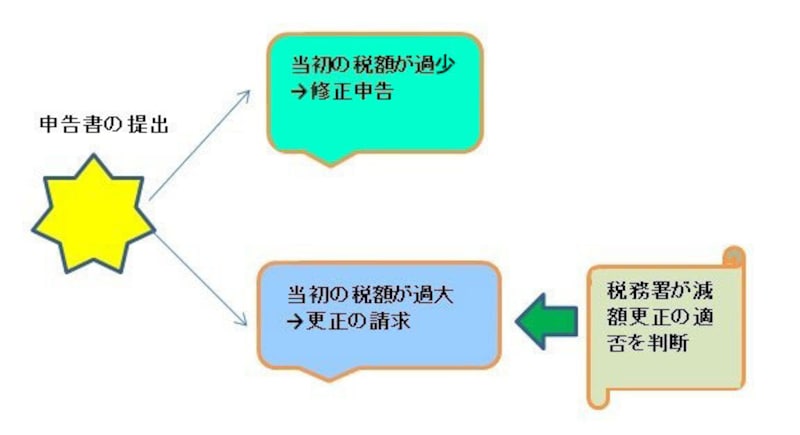

当初申告を提出した後、申告期限日を経過してから誤りに気づいたケースでは、下記の2通りに分けて対応する必要があります。●当初提出した申告書の税額が、本来の税額より少ない

現在、申告・納税されている税額が過少なので、追加納付する必要があります。これを「修正申告」といいます。

●当初提出した申告書の税額が、本来の税額より多い

現在、申告・納税されている税額が過大なので、その過大税額を戻してもらうという請求をすることとなります。これを「更正の請求」といいます。

修正申告の手続き方法と注意点

修正申告の提出が想定されるケースとしては、たとえば次のようなものがあります。●所得金額が多く、扶養の対象とならない親族を扶養親族として申告していた……所得控除の過大計上

●プライベートで使った飲食費が必要経費の中に入っていた……必要経費の過大計上

●引渡基準で売上を計上すべきだったのに、回収基準で売上を計上していた……売上の計上漏れ

このような場合、申告書B様式のほかに修正申告書を作成(※)して申告手続きをすることになります。ただ、誤りに気付いて自主的に修正申告をしたケースと、税務調査などで誤りが指摘されたケースとでは、取り扱いが異なります。

(※)修正申告書の記入例は国税庁の確定申告書等作成コーナーに掲載されています

修正申告は延滞税などペナルティあり

●自主的に修正申告をしたとき税務署からの指摘(増額更正といいます)を受けるまではいつでもできます。また、不足している税額のほかに延滞税が課されるだけで済みます。

●税務署の調査を受けた後で修正申告をしたとき

不足している税額や延滞税のほかに、その税額の10%(期限内申告税額と50万円のいずれか多い税額を超える場合には15%)の過少申告加算税が課されます。さらに、当初の申告内容に仮装や隠ぺいがあるなど悪質と判断されると、35%(税額によって40%)の重加算税が課されることになります。

これまで過少申告加算税は、税務調査を受ける前に自主的に修正申告をすればかかりませんでした。税務署等から調査対象税目および調査対象期間を通知された後でも、更正予知までに提出された修正申告が提出されれば不適用だったのです。

ところが平成28年度税制改正により、5%(期限内申告税額と50万円のいずれか多い税額を超える場合には10%)とする過少申告加算税が適用されることになりました。税務調査の事前通知から税務調査実施日までに修正申告を提出した人の「過少申告加算税逃れ」を封じるための税制改正という見方もできます。

この改正は、平成29年1月1日以後に法定申告期限が到来するものから適用されましたが、いずれにしても、修正申告には「税務署から事前通知がある前に、自主的に申告内容を修正したら税負担を軽くしよう」という趣旨があるのです。

更正の請求の手続き方法と注意点

更正の請求をすることになるケースとしては、次のようなものがあります。●扶養控除や寡婦・ひとり親控除の適用漏れに気付いた……所得控除の過少計上

●生命保険料控除や医療費控除の適用漏れに気付いた……所得控除の過少計上

このような場合、更正の請求をする理由、請求をするに至った事情の詳細、事実関係を証する書類などを記載または添付して、更正の請求の手続きをすることになります。

しかし、更正の請求書が提出されると、ただちに過大納付されていた税額が還付されるわけではありません。税務署でその内容を調査し、その請求内容が正当と認められたときは、減額更正という行政処理が行われ、納め過ぎの税金が還付されます。更正の請求は減額更正をしてもらうための審査依頼、と理解しておきましょう。

更正の請求ができるのは5年間

この更正の請求の手続きができる期間について税制改正があり、平成23年12月2日以後に法定申告期限が到来するものについては5年間に延長されています。たとえば2020年に提出した申告書に誤りがあり、更正の請求をしたい場合は2020年3月16日(※)から2025年3月15日までとなります。※法定申告期限の翌日から5年間とされているので年によって多少ズレがあります訂正申告も、修正申告も、更正の請求も、時間や労力がとられるのは事実です。当初申告をきちんと行い、このような手続きに煩わされることがないようにしたいものです。

【関連記事をチェック】

お金が戻る!確定申告完全マニュアル

パート・アルバイトの掛け持ちをした人は、確定申告は必要?

確定申告って何? 意味や仕組み、2021年確定申告の注意点!

会社員・公務員も確定申告は必要?確定申告と年末調整はどう違うのか

医療費控除を申請したい!用紙はどこで入手する?

年金は確定申告が必要?還付金を受け取れる人とは