<目次>

固定資産税は一定の要件を満たすと減額される

固定資産税とは、毎年1月1日に土地や家屋といった固定資産を所有している人に市町村が課する税金です。固定資産税は「賦課(ふか)課税制度」といって、地方公共団体が自動的に税額を計算し、納税通知書を送ってくる点も特徴のひとつです。固定資産税は、固定資産を評価した上で、その価格をもとに課税標準額を算定し、税率をかけて求められます。

固定資産税の額=固定資産税評価額(課税標準額)×1.4%(標準税率)

【詳細】土地・家屋にかかる固定資産税の計算方法

ただし、新築住宅(認定長期優良住宅含む)・耐震改修・バリアフリー改修・省エネ改修については、一定の減額措置があります。今回はこれらのケース別に、固定資産税の軽減措置の内容や要件を解説します。

「新築住宅」に対する固定資産税の減額措置は?

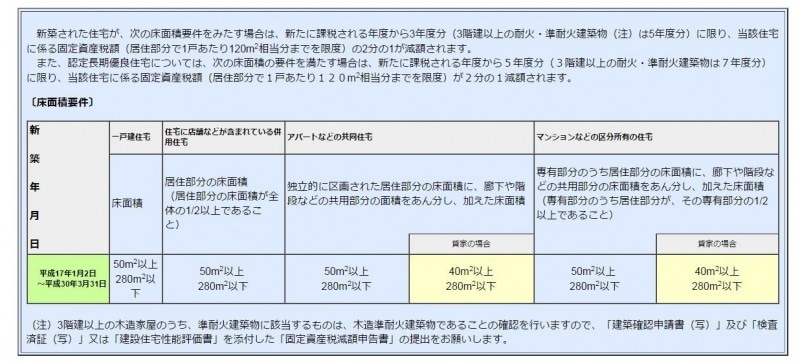

■対象新築された住宅が一定の床面積(下表参照)を満たす場合

■減免される税額

家屋部分の固定資産税の1/2

■減額される期間

<原則>

新たに固定資産税が課税される年度から3年度分

(3階建て以上の耐火・準耐火建築物は5年度分)

<認定長期優良住宅(令和4年3月31日までに新築されたものまでに延長)>

新たに固定資産税が課税される年度から5年度分

(3階建て以上の耐火・準耐火建築物は7年度分)

■必要な手続き

3階建て以上の木造家屋のうち、準耐火建築物に該当するものは、木造準耐火建築物であることの確認を行うため、以下の書類を用意した上で減額手続きをします。

- 建築確認申請書のコピー

- 検査済証のコピー、または建築住宅性能評価書のコピー 等

「耐震建て替え」に関する固定資産税の減額措置は?

■対象昭和57年1月1日以前からある家屋を取り壊し、その家屋に代えて、耐震改修を施した家屋を令和4年3月31日までに新築した場合

■減免される期間・税額

新築後、新たに課税される年度から3年度分が全額減免

「耐震改修」に関する固定資産税の減額措置は?

■対象令和4年3月31日までの間に耐震化のための改修を行った場合

■減免される期間・税額

改修完了日の翌年度(1月1日完了の場合はその年度)1年度分(※)について住宅1戸あたり120平米の床面積相当分まで全額減免

(※)住宅が通行障害既存耐震不適格建築物に該当する場合は2年度分

■必要な手続き

耐震改修に適合した工事であることの証明書等を添付して、改修完了後3カ月以内に申告が必要です。

「バリアフリー改修工事」に関する固定資産税の減額措置は?

■対象令和4年3月31日までに一定の要件に該当するバリアフリー改修工事を行った場合

■減免される期間・税額

改修工事完了年の翌年度分の固定資産税額が、床面積100平米相当まで1/3減額

■必要な手続き

改修完了後3カ月以内に申告するという要件は耐震改修と同様ですが、

- 改修工事完了年の翌年の1月1日における年齢が65歳以上の人

- 要介護認定又は要支援認定を受けている人

- 障害のある人

「省エネ改修工事」に関する固定資産税の減額措置は?

■対象令和4年3月31日までの間に、二重サッシ化、複層ガラス化といった窓の断熱改修工事と併せて、床の断熱改修工事、天井の断熱改修工事、壁の断熱改修工事を行った場合で、一定の省エネ基準を満たす改修工事であることが必要です。

ただし、改修工事負担額が50万円超でないと適用されず、耐震改修をした場合の固定資産税の減額措置とは併用できません。一方、バリアフリー改修工事の減額措置との併用は可能です。

■減免される期間・税額

改修工事完了年の翌年度分の固定資産税額が、床面積120平米相当まで1/3減額

■必要な手続き

改修完了後3カ月以内に「固定資産税減額申告書」に必要事項を記入の上、「熱損失防止改修工事証明書」など、一定の省エネ改修工事である旨を証明する書類を添付して申告。

条件を満たせば、土地についても固定資産税の減免あり

固定資産税はこれまで挙げてきたケースのほか、土地についても減免措置があります。具体的には次のとおりです。- 200平米までの小規模住宅用地=6分の1減免

- 小規模住宅用地以外の住宅用地=3分の1減免

空家対策が固定資産税の減免規定にも影響か

空家等対策の推進に関する特別措置法が平成27年2月26日から施行され、その内容が少なからず固定資産税にも影響してくるでしょう。同措置法の規定によって「特定空家等」に認定されると、この減免規定を受けられなくなるのです。ここでいう特定空家等とは、次のようなものです。

- 倒壊等、著しく保安上危険となる恐れがある状態

- 著しく衛生上有害となる状態

- 適切な管理が行われずに景観を損なった状態

- 周辺の生活環境の保全のために放置することが不適切な状態

同法では市区町村の立ち入り調査権も認められているので、今後の空家対策が適切に推進されることに期待したいものです。

【詳細】固定資産税が6倍に…空き家対策特措法の影響は

※固定資産税は地方税です。以上の減免規定等はいずれも東京都で公となっている資料をもとに書かれている旨をご了承ください。

▼固定資産税の支払い方についてはこちら

土地・家屋にかかる固定資産税の計算方法

固定資産税の支払い納期っていつまで?

税金をクレジットカードで支払うメリット・デメリット

▼固定資産税には意外な落とし穴も…

あなたは固定資産税を払い過ぎている!? その原因と対策