確定申告の住宅ローン控除の申告に必要な書類を集めよう!

給与所得者が住宅ローン控除の適用を受けて節税するためには、初年は確定申告をしなくてはなりません。住宅ローン控除の適用1年目に確定申告をすることにより、2年目からは勤務先の年末調整で住宅ローン控除の手続きが完了します。サラリーマンなどの給与所得者が住宅ローン控除を申告する場合、以下の書類が必要です。それぞれの書類の入手方法と見方、確定申告を行う上でのポイントを順にみていきましょう。

【住宅ローン控除の必要書類】

●自分で入手しないといけないもの

1. 確定申告書A様式

2. (特定増改築等)住宅借入金等特別控除額の計算明細書

3. 土地・建物の登記簿謄本

4. 住民票の写し(平成28年1月1日以降居住開始分は不要です)

●すでに手元にあるはずのもの

5. 源泉徴収票

6. 売買契約書または建築請負契約書

7. 金融機関等からの借入金残高証明書

8. 申告書の記載事項になっているマイナンバー

住宅ローン控除の必要書類 ー入手する必要があるものー

1. 確定申告書A様式の記載例

【入手方法】

用紙は税務署で配布されているほか、国税庁のウェブサイトからダウンロードすることもできます。

>>令和元年分 確定申告書A様式(PDF)

【見方のポイント】

サラリーマンなどの給与所得者が還付申告、つまり払い過ぎた税金を取り戻すために使う書式です。収入金額(年収)や年末調整ですでに処理されている所得控除の額、源泉徴収税額などを源泉徴収票から転記します。

また、第二表右下部下段の特例適用条文等という箇所には居住開始年月日を記入するようにしましょう。

2. 住宅借入金等特別控除額の計算明細書

【入手方法】

この計算明細書も、税務署で配布されているほか、国税庁のウェブサイトからダウンロードすることもできます。

>>令和元年分 住宅借入金等特別控除額の計算明細書(PDF)

【見方のポイント】

住宅借入金等特別控除額の計算明細書には、建物・土地の購入費用のほか、居住し始めた年月日、年末時点の住宅ローン残高などの情報をまとめます。

3. 土地・建物の登記簿謄本

【入手方法】登記簿謄本の入手先は法務局です。登記を行うときに司法書士に依頼するのが通常でしょうから、登記が終えた段階で、司法書士に謄本の入手の依頼を一緒にしておくのもいいでしょう。

【見方のポイント】

登記簿謄本では、「住宅の床面積」と「住宅ローン控除の適用を受ける人の所有割合」をチェックします。

住宅ローン控除の適用を受けるには、住宅の床面積が50平米以上(※)という要件があり、具体的にこの面積要件を満たしているかどうかがチェックされるのです。

(※ 新築注文住宅は2021年9月末、マンション・中古住宅は2021年11月末までに契約を締結していれば床面積は40平米以上に引き下がる税制改正あり。期限は2022年年末まで。)

また、所有割合は、住宅ローンの適用対象となるローン残高の割合を確認するためにも重要です。例えば夫名義で全額住宅ローンの借入を行っていたとしても、土地・建物の所有割合が夫1/2・妻1/2となっていた場合。夫の住宅ローン控除の適用対象となるのは、夫名義の住宅ローン残高と土地・建物の価額に夫の所有割合を乗じたものとのいずれか少ないほうの金額です。

住宅ローン控除を検討中なら、向こう10年間どのように住宅ローン控除を活用したいのかを考えた上で、所有割合や借入割合を検討したほうがいいでしょう。

【参考】住宅購入の頭金、妻が出したら贈与税がかかる!?

4.住民票の写し

住民票の写しは、平成28年1月1日以降居住開始分は不要です。原本は市区町村に保管されているので発行してもらうのは「住民票の写し」です。窓口申請する方法、郵送申請する方法、電子申請する方法などさまざまな方法があるので市区町村に問い合わせてみるのが確実です。住宅ローン控除の必要書類 ー既に手元にあるものー

5. 源泉徴収票

【入手方法】

源泉徴収票の入手先は勤務先です。もし源泉徴収票を紛失してしまったら、勤務先に再発行の依頼をしましょう。

【見方のポイント】

源泉徴収票では「給与所得控除後の金額」と「源泉徴収税額」を確認します。

給与所得控除後の金額を確認しなければいけないのは、住宅ローン控除の適用に合計所得金額3000万円以下という要件があるからです。給与所得者の場合、他に所得がなければ給与所得控除後の金額がこの合計所得金額にあたります。

また、源泉徴収税額については、住宅ローン控除適用前に支払っている所得税額を確認する必要があるからです。

令和元年10月1日から令和2年12月31日(※)までの間に居住を開始した場合、下表のように、住宅ローンの年末残高の1%(長期優良住宅&低炭素住宅は5000万円が限度、一般住宅は4000万円が限度)にあたる税額が向こう10年間軽減されます。

さらに、消費税率が8%から10%にあがった2%分を居住開始11年から13年目にかけて住宅ローン控除を通じて減額するという措置が講じられています。

(※ こちらも注文住宅を新築する場合であれば令和2年9月末まで、分譲住宅・既存住宅を取得する場合、増改築等をする場合であれば令和2年11月末までに契約を締結していれば、入居日が令和3年12月31日まで13年間の住宅ローン控除が受けられるとする特例あり)

その税額軽減はまず所得税から差し引かれ、所得税から差し引ききれない分は13万6500円を限度として翌年度の住民税から差し引きます。住宅ローン控除で翌年度の住民税が安くなる可能性もあるということです。

住宅ローン控除は優先的に所得税から差し引き、その限度額が、住宅ローン控除適用前の源泉徴収票に記載されている源泉徴収税額なのです。

6. 売買契約書または建築請負契約書

【入手方法】売買契約もしくは建築請負契約をしたときに、その契約内容をまとめた書類を業者から渡されているはずです。

【見方のポイント】

契約書で確認すべきなのは、売買契約価額、あるいは工事請負価額です。通常、マンションや戸建ての売買の場合は売買契約書、土地が既にあって住宅を新築した場合には工事請負契約書を参照します。いずれも取得価額を証明する書類です。

例えば物件取得価額以上の借入を行っていたとしても、住宅ローン控除の対象になるのは取得価額までです。借入金残高証明書・登記簿謄本で判明する本人の持分、それに契約書等に記載されている売買契約書の金額とを照合しながらチェックします。

また、契約書には適正な印紙が貼付され、消印処理がされているかどうか確認を。場合によっては過怠税といって印紙税のペナルティが課されることがあるからです。

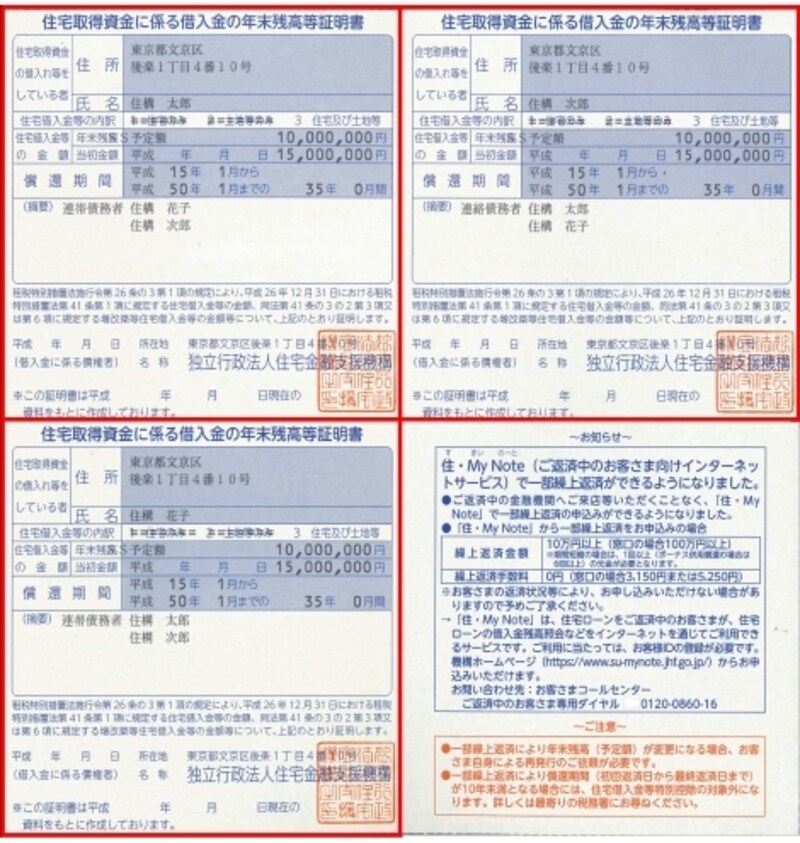

7. 金融機関等からの借入金残高証明書

【入手方法】借入金残高証明書は通常、10月から11月にかけて住宅ローンを組んだ金融機関から送られてきます(勤務先の社内融資制度を利用した場合には実情にあわせて用意)。

【見方のポイント】

借入金残高証明書では年末時点の借入金残高予定額をチェックします。住宅ローン控除の適用となるローンの要件に「償還期間が10年以上の借入」がありますが、借入金残高証明書が発行されているということは、償還期間が10年以上であるということを証明しています。

8.申告書の記載事項になっているマイナンバー

なお、特に住宅ローン控除に必要な、という括りではないのですが、平成28年分以降の確定申告書はマイナンバーの記載欄が申告書に追加され、マイナンバーの記載がもとめられています。マイナンバーを申告書に記載するだけでなく、「番号確認」と「本人確認」が行われるので、確定申告書類に以下のパターンに応じて書類を添付することとなります。

■マイナンバーカードを持っている人

……マイナンバーカードの表面と裏面のコピー

■マイナンバーの通知カードを持っている人

……通知カードのコピーと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもの

■マイナンバーカードも通知カードも持ってない人

……個人番号が記載された住民票の写しと運転免許証やパスポートなど写真・氏名・生年月日または住所が確認できるもの

とされています。

申告書を書き始める前に必要書類を揃えておこう

給与所得者が1年目の住宅ローン控除を申告する際、必要な書類は以上の通りです。税務署や国税庁ホームページから入手できるものは確定申告書のフォーマットや住宅借入金等特別控除額の計算明細書くらいです。反対に源泉徴収票、土地・建物の登記簿謄本、金融機関等からの借入金残高証明書は他のところから発行、もしくは取り寄せることとなります。マインナンバーカード等「番号確認」と「本人確認」ができる書類も含め、クリアファイルに取りまとめるなど、一通り集めてから申告書作成にとりかかるとスムーズです。

▼いざ確定申告書類を作成! 手順はこちら

手書きの場合:令和元年分 住宅ローン控除の確定申告書の書き方

PCを使う場合:国税庁「確定申告書等作成コーナー」

▼住宅ローンについてもっと知るなら

住民税から住宅ローン控除を取り戻せるケースとは

住宅ローン控除と医療費控除を同時に申請するメリット

お金が戻る!2021年版 確定申告のやり方 |All About