<目次>

まずは確定申告書の種類を確認

確定申告書へ記入する前に、まずはどの用紙に記入すればよいのかを確認しましょう。確定申告書には「申告書A」「申告書B」「申告書第三表(分離課税用)」の3種類があります。■申告書A

所得の種類が給与所得・配当所得・一時所得・雑所得である人が使う

>>申告書Aの書き方・記入例はこちら

■申告書B

給与所得・配当所得・一時所得・雑所得に加えて、不動産所得や事業所得がある人が使う

>>申告書Bの書き方・記入例はこちら

■申告書第三表(分離課税用)

株の譲渡や土地・建物の譲渡など分離課税に該当するものがあるときに、申告書Bに加えて使用

>>申告書第三表(分離課税用)の書き方・記入例はこちら

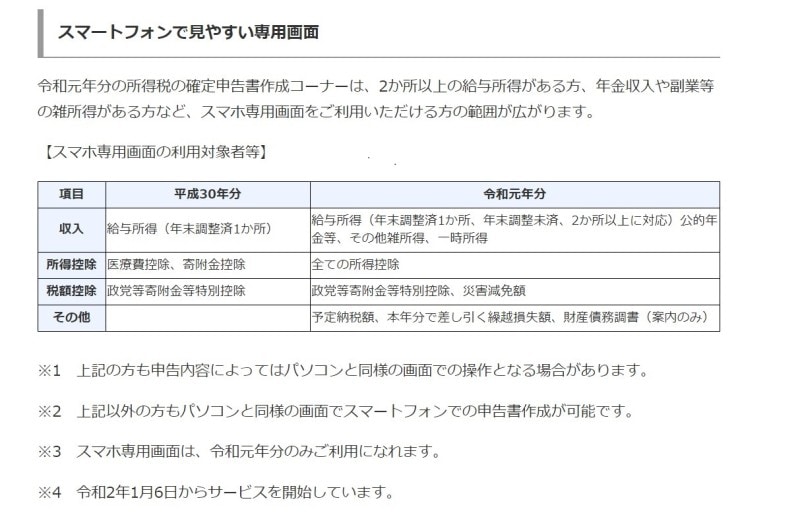

なお、2019年分確定申告より、スマホでできる確定申告のパターンが大幅に拡充され、この記事で紹介する雑損控除を申告するケースでもそちらに該当するので、自身のご都合にあった確定申告パターンで確定申告手続きをするのもいいでしょう。

サラリーマンでも確定申告したほうがいい場合がある

年末調整で適用対象とならない雑損控除(後述)、医療費控除、ふるさと納税などの寄附金控除を受けたい場合や、初めて住宅ローン控除の適用を受ける場合、給与所得者でも確定申告をする必要があります。そのまま放置しておくと、受けられるはずの所得控除や税額控除を受けることができないので、確定申告を行うべきなのです。なお、ワンストップ特例制度を利用してすでにふるさと納税の手続きを済ませている方でも、確定申告をした時点でワンストップ特例は無効となりますので、「すべてのふるさと納税について確定申告でやり直す」ことが必要になります。

>>医療費控除の申告方法はこちら

>>寄附金控除の申告方法はこちら

>>住宅ローン控除の申告方法はこちら

>>株の損失の繰越控除を申告する方法はこちら

記入前に、源泉徴収票の主要項目をチェック

ここでは雑損控除を例に、確定申告書の書き方と記入例を解説します。給与所得者の所得の状況は下記源泉徴収票の記載例のとおりです(〇数字は無視してください)。次の3つのポイントについてまずは押さえておきましょう。

■所得状況等

サラリーマンが確定申告する場合、源泉徴収票は必須の書類です。上のサンプルから読み取れる所得状況等は以下のとおりです。

・年収 714万円

・所得 522万6000円

・すでに支払っている所得税 16万9500円

なお、年末調整時に考慮されている所得控除は258万9196円ですが、これには雑損控除が考慮されていません。所得控除が大きくなる→課税対象額が少なくなる→節税が可能→確定申告したほうが有利、というのがここでのポイントです。

■雑損控除とは

雑損控除とは、災害、盗難あるいは横領によって、通常生活に必要な資産について損害を受けた場合について所得控除を加算し、税の負担を軽くするという制度です。震災、風水害、冷害、雪害、落雷など自然現象の異変による災害や、火災、火薬類の爆発など人為による異常な災害が対象となります。たとえば、「出火で家の一部(あるいは全部)を消失した」というような場合をイメージしてみてください。

今回のケースでは

- 令和元年6月16日 火災により住宅、家財を損失

- 損害金額 1350万円

- 保険金などで補てんされる金額 1300万円

- 差し引き損失金額のうち災害関連支出の金額 35万円

【参考】雑損控除と災害減免法、被害を受けたらどちらを使う?

■雑損控除の計算方法

雑損控除の計算方法は次のとおり。【イ】か【ロ】、いずれか多い金額を所得控除に加算できます。

【イ】 差引損失額-総所得金額等の10%

【ロ】 差引損失額のうち災害関連支出の金額-5万円

ここでいう「差引損失金額」とは保険金などで補てんされる金額を除いた正味損失金額という意味です。今回の事例では、損害金額1350万円から保険金などで補てんされる金額1300万円を差し引いた後の50万円が対象となります。

したがって【イ】の算式にあてはめると

【イ】 差引損失額-総所得金額等の10%=50万円-522万6000円×1/10=△2万2600円⇒0円

となるため、雑損控除の対象金額はありません。

一方、災害関連支出金額は35万円ですから、【ロ】の算式にあてはめると

【ロ】 差引損失額のうち災害関連支出の金額-5万円=35万円-5万円=30万円

と算定できます。どちらか多い金額を所得控除に加算できるのですから、このケースでは「30万円」が雑損控除額になります。

たとえば、ブルーシートを購入したり、土砂を除去したり、家具を運び出したりといった費用も災害関連支出になりますのでこまめに積算すれば5万円を超えるケースがでてくるのではないでしょうか。

雑損控除の書き方を順を追って解説

ここからは、実際の申告書の記入例に沿って書き方をご説明します。1. 「収入金額等」欄に記入

確定申告書の「収入金額等」の欄には、給与や年金でいえば額面、配当でいえば源泉徴収前の金額、「収入金額等」の「一時」の欄には保険の満期返戻金などを記載することになります。

この設例では、源泉徴収票の「支払金額」欄にある「714万円」を書きます。給与の受取先が複数ある場合は、すべてを合計した金額を記入しましょう。

なお、平成28年分以降の確定申告書にはマイナンバーを記載する必要があります。マイナンバーカード、マイナンバー通知カード、マイナンバーが印字してある住民票などを用意し間違いのないように記入しましょう。

2. 「所得金額」欄に記入

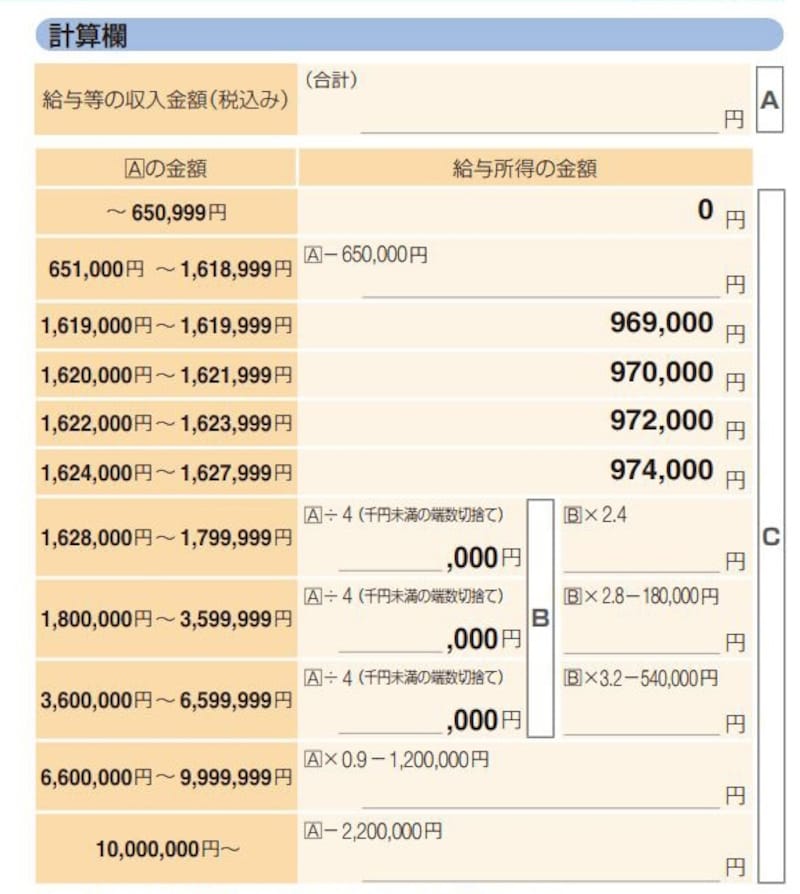

所得金額とは、収入金額から必要経費を差し引いたものです。給与所得の場合は、収入金額から給与所得控除額を差し引いた後の金額を記載します(確定申告書に手書きで記載する場合は上記のような記載例となります)。年の中途で退職した人など、源泉徴収票の給与所得控除後の記載欄に何も記載されていなければ、下の図表を参考にして計算する必要があります。年末調整された後の源泉徴収票が手元にある人なら、「給与所得控除後の金額」欄にある数字をそのまま申告書に書き写すだけです。 ちなみに、今回の記載例では収入が714万円ですので、計算式は以下の通りとなります。

- 714万円×0.9-120万円=522万6000円

なお給与所得控除額については、令和2年以降現行のものより縮小されます。

上記速算表が利用できるのは令和元年分確定申告までとなりますのでご注意ください。

3. 「所得から差し引かれる金額」欄に記入

この後、上記で求めた所得金額に税率が課されて税金が計算されるのではありません。実際に税率が課されるのは、14種類の所得控除が考慮された後の課税所得金額です。 申告書では「所得から差し引かれる金額」にその14種類の所得控除額を記入します。年末調整のときから生命保険料控除や配偶者控除、扶養控除、基礎控除といった所得控除に変更がなく、そこに雑損控除だけが加わる場合には、社会保険料控除から基礎控除までの部分を取りまとめ、そこに雑損控除だけを加筆するという書き方でもよいとされています(上部記載例参照)。

なお、今回の例では、源泉徴収票の「所得控除の額の合計額」258万9196円を転記。さらに雑損控除30万円を記入すると、正しい所得控除の額は288万9196円となります。

4. 「税金の計算」欄に記入

ここまでとりまとめたら、下記のように、税率が課される正しい所得金額を計算できます。この金額を申告書の「課税される所得金額」に書きます。所得金額522万6000円-正しい所得控除の額288万9196円=233万6000円(※ この段階で千円未満の端数は切り捨てとなります)

この課税所得金額の場合、所得税率は10%、速算表から計算すると、税額は下記のとおりです。

233万6000円×10%-9万7500円=13万6100円

ただし、平成25年から復興特別所得税2.1%(この記載例では2858円)も考慮した13万8958円が最終的な正しい所得税額になります。

5. 「還付される税金の受取場所」欄に記入

今回の例では、給与からの源泉徴収税額が16万9500円差し引かれていましたが、雑損控除も考慮に入れた実際の正しい税額は13万8958円でした。したがって、3万542円が還付されることになります。税金が還付される場合は、申告書の第一表の右下に還付口座の金融機関名、支店等の名称、口座の種類、口座番号を記載する必要があります。申告書提出者本人の口座でないと還付手続きが行われませんので、注意してください。 なお、逆に納付となる場合であれば、確定申告の手引には、振替納税の預金口座振替依頼書がついているので、それを利用するのもよいでしょう。

6. 第二表も記入の上、確定申告書を期限までに提出

令和元年分、つまり令和2年3月期申告の提出期限は3月16日(※)で、税金の納付期限も3月16日です。したがって、期日に余裕をもって申告書の提出を済ませ、振替納税やQR納付書等も活用しながら、3月16日までに納付を済ませるのが原則です。(※新型コロナウィルス感染拡大の防止措置として令和2年3月期申告の提出期限は4月16日まで延長されています)

なお、ここで紹介した記載例では特に必要ありませんでしたが、上に掲載した、確定申告第二表には控除対象配偶者は控除対象扶養親族についてもマイナンバーの記載がもとめられています(上記の記載例では住民税に関する事項に関して年少扶養親族のマイナンバーが記載されています)。

したがって、納税者本人のみならず申告書作成に必要な家族全員のマイナンバーがわかるものを取りそろえてから申告書作成にとりかかる、というのが平成28年分以降の確定申告作成において注意すべきポイントといえるでしょう。

>>申告書A 第二表の書き方はこちら

>>申告書B 第二表の書き方はこちら

▼確定申告を考えているならこの記事もおすすめ

要注意! 確定申告の手続きや書き方でよくあるミス10