確定申告後、納付する税金がある人は3月15日までに納める

前年の1月1日から12月31日の所得の状況に応じて、本年の2月16日から3月15日までの間に所得と税額を計算し、確定申告書という書式にとりまとめ、税務署に書類を提出することを確定申告と認識している人は多いでしょう。ただし、実際には所得と税額を計算し、納付税額が生じた場合にはその税額を原則、3月15日までに納めることまでも含めて確定申告とおさえておいたほうがいいでしょう。

所得税の納付書はここで入手しよう

毎年、確定申告をしていて所得税と復興特別所得税(以下、ここでは所得税等といいます)を納付しているという方であれば、税務署から送られてくる確定申告書様式の中に納付書が同封されていますので、それに記載することになります。一方、本年たまたま「満期保険金の受取りがあった」とか「税金を徴収されていない株の配当や売買益があった」「(申告対象となる)年金の受給が始まった」というような方は、原則、所轄税務署に納付書をもらいに行くことになります。確定申告書の様式をもらいに行くとき一緒にもらってくる、あるいは確定申告期日前に余裕を持って申告し、申告書提出時にもらってくるというようなケースが一般的です。

反対に本年たまたま確定申告するというケースでも「住宅ローン控除を受けるため」とか「医療費控除を受けるため」というように、税額が納付ではなく還付になる場合は確定申告書に還付税額と還付税額を振り込んでもらう納税者本人の口座を記入するだけでいいので、納付書を入手する必要はありません。

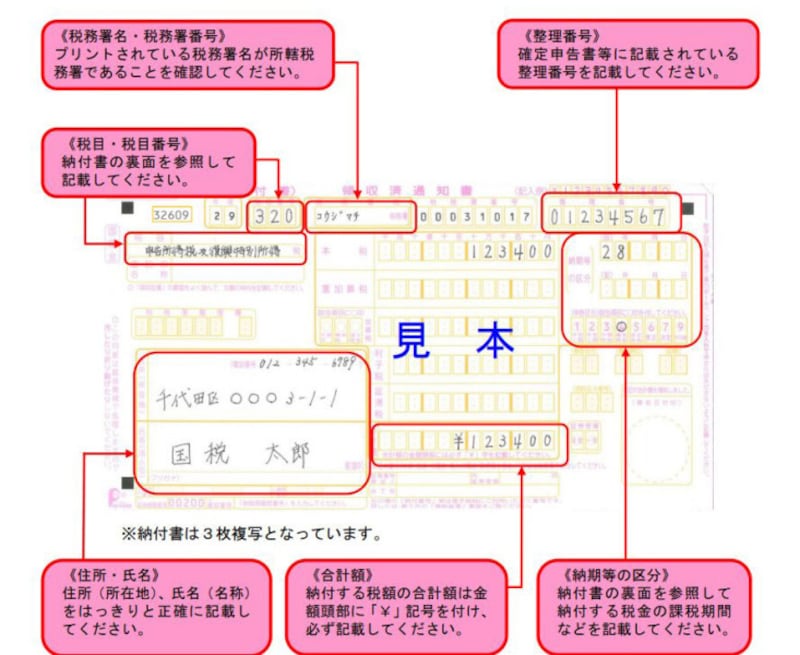

納付書の記載ポイントはズバリ、ここ!

納付書の記載例は国税庁ホームページにあるので、それにしたがってポイントを箇条書きで解説していきます。- 確定申告の場合、税目は申告所得税および復興特別所得税となります。

- 申告所得税および復興特別所得税の税目番号は320です。(ちなみに法人税は030、消費税及び地方消費税は300、というように定められています)

- 確定申告書に付されている整理番号を記入します。(たまたま申告するという場合は次の住所・氏名・電話番号等をきちんと記入しましょう)

- 住所・氏名(フリガナ含む)・電話番号を記入します。

- 本税と合計額に同額を記入し合計額頭部に¥マークを付します

- 納付する課税期間・申告区分などを記入します(確定申告の場合、1月1日から12月31日という基準は所得税法で定められているので、平成28年の申告を行う場合は納期等の区分に平成28年と記せばOKです。申告区分は確定申告の4という区分に○印を付します)

その他の注意点ですが、通常、税務署からもらってくる場合、年度は印字されています(記載例では29と印字)。これは国の会計年度によるもので、納付書の裏面には「会計年度(毎年4月1日~翌年3月31日)を記載してください」とあり、実際には「税金を納付する日」の属する会計年度を記載することとなります。

したがって、この記載例は平成28年1月1日から12月31日までの申告所得税および復興特別所得税を、平成29年4月1日から平成30年3月31日の間に納めた、というややイレギュラーな記載例となっています。

納付書を用意していなくても納付できる方法とは

しかし、実際には3月15日までに確定申告手続きと納付手続きを完了させるとなるとかなり時間的に制約を受けるのも事実です。その場合、納付書に記入し金融機関等で税金を納める以外の方法でも税金を納めることができます。なので、比較的簡易な方法を3種類紹介しておきます。預貯金口座からの振替納税を利用する

「預貯金口座振替依頼書兼納付書送付依頼書」(以下ここでは振替依頼書といいます)を納付期限までに納税地を所轄する税務署又は振替依頼書に記載した金融機関へ提出する方法です。つまり、3月15日までにきちんと期限内申告を完了すれば、期限内申告を提出するのと同じタイミングで「この申告に関する振替依頼書です」といって税務署に提出すればいいのです。振替依頼書のフォーマットは国税庁ホームページから入手できますし、これを利用することにより実際に税金が記入した口座より引き落とされる日は1ヶ月ほど(年によって若干前後します)に先延ばしされるので資金繰り的にも融通が効きます。

ちなみに2021年3月期(令和2年分)確定申告の振替納税は令和3年4月19日(月) であることが発表されていますので、ご利用予定のある方は残高不足とならないように注意しましょう。

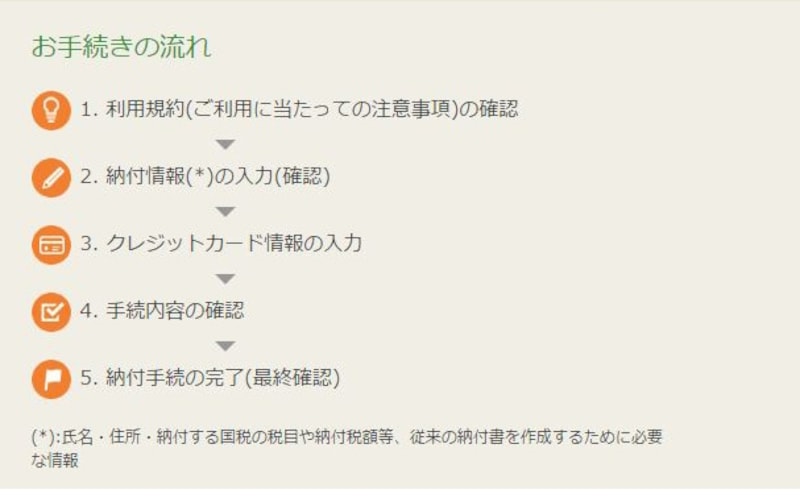

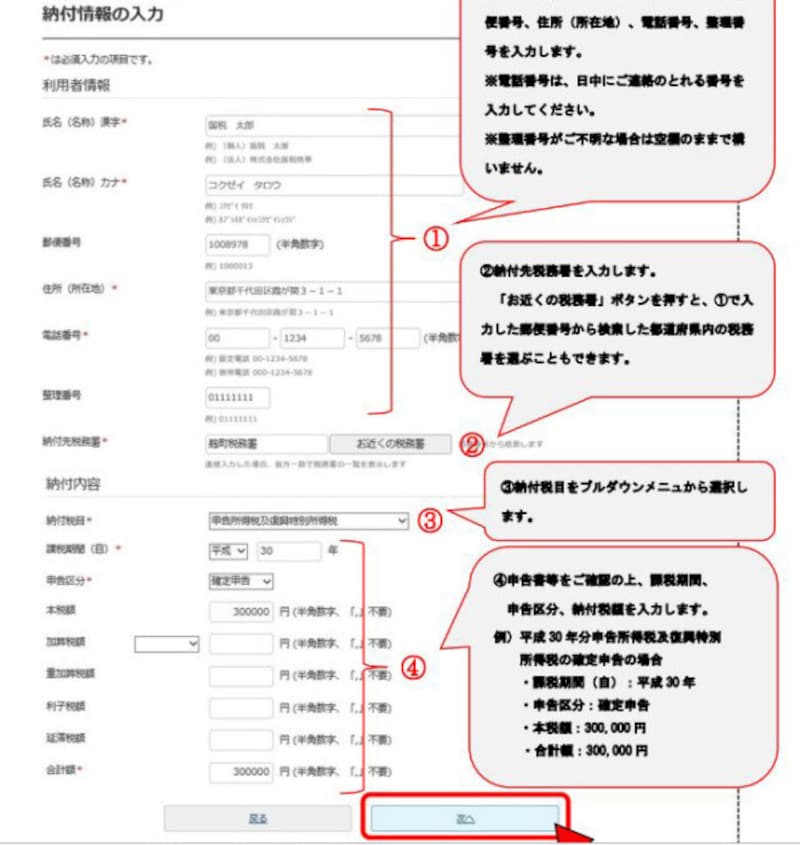

税金のクレジットカード納税を利用する

平成29年1月からクレジットカード納税が開始されました。確定申告における申告所得税および復興特別所得税にも対応していますし、クレジットカード納税はその都度納付手続を行う必要があるので、「たまたま今回だけ」というような方にも便利です。納付手続については納税者が「国税クレジットカードお支払サイト」において行うことになるのですが、法定納期限内に納付手続の完了(下図表参照)がなされれば、その日をもって延滞税等も計算することとされているので利用カード代金引き落しの日が納税の日となることはありません。逆からみれば、こちらもカード会社の引き落しの日まで納税が猶予されることとなります。決済手数料がかかるのがデメリットですが、カード会社の規約によってはポイントやマイルが貯まる可能性がありますし、「3月15日に税務署と金融機関のハシゴは避けたい」という方であれば検討してみる余地はあるのではないでしょうか。

QRコードを作成しコンビニで納付する方法

上記の2つの方法に加えて平成31年1月より、納税額が30万円以下の場合「QRコードを利用し、コンビニで税金納付」を行えるようになりました。具体的には国税庁ホームページ内にある「コンビニ納付用QRコード作成専用画面」から、QRコードを作成し- 「Loppi」端末が設置してあるローソン、ナチュラルローソン、ミニストップ

- 「Famiポート」端末が設置してあるファミリーマート

新型コロナウイルス感染症に関連する個別延長に関して

なお、新型コロナウイルス感染症(以下、感染症といいます)の先行きがまだ見通せない状況にあります。したがって、2021年3月期(令和2年分)確定申告においても、申告・納付期限の個別延長が認められることがすでに発表されています。どのような状況にあれば、申告・納付期限の個別延長が認められるのかというと具体的には以下のような理由とされています。

- 納税者や経理担当の(青色)事業専従者が、感染症に感染した、又は感染症の患者に濃厚接触した事実があること

- 「感染症の患者に濃厚接触した疑いがある」「発熱の症状があるなど、感染症に感染した疑いがある」あるいは「基礎疾患があるなど、感染症に感染すると重症化するおそれがある」などの理由により、納税者が、保健所・医療機関・自治体等から外出自粛の要請を受けたこと

- 新型インフルエンザ等対策特別措置法に基づき、生活の維持に必要な場合を除きみだりに自宅等から外出しないことが要請されていること

このように、所得税の納付方法ですが、このように時間的に都合がつくかどうか、納税資金が用意できるかどうか、あるいは感染症の影響を受けるかどうかで、大きく異なるでしょう。

いずれにしても申告期限や納付期限にバタバタすることはさけたいもの。納税額の資金的都合も考慮しを早め早めの準備をこころがけましょう。

【関連記事をチェック】

確定申告の納税手続きがコンビニで可能に

確定申告の期間はいつからいつまで?所得税、贈与税、消費税、それぞれの納税の締め切りは?

払いすぎた税金を取り戻す!確定申告のやり方