<目次>

会社員の住民税決定通知書はいつ、どこでもらえる?

住民税の課税内容が記載される「住民税決定通知書」。住民税決定通知書はいつ、どこでもらえるのか? どこに何が記載されているのか? その見方と、もし住民税決定通知書に誤りがあった場合の対応方法を解説します。

住民税の「決定通知書」は会社員だったら勤務先から手渡される

会社員などの給与所得者であれば、通常5月の給与の支給時期、あるいは6月の給与の支給時期に住民税の決定通知書が勤務先から手渡されることになるでしょう。【動画でわかりやすく住民税決定通知書について解説】

自営業やフリーランスの住民税決定通知書はいつ、どこでもらえる?

フリーランスやアパート・マンション経営をしている人などの自営業であれば、6月初旬に住民税の税額決定兼納税通知書という書式がお住まいの市区町村から届きます。実際の名称は各自治体によって異なり、例えば「市民税県民税特別徴収税額変更(決定)通知書」(以下、住民税決定通知書という)などの名称となっています。

住民税決定通知書はどこに何が記載されている?

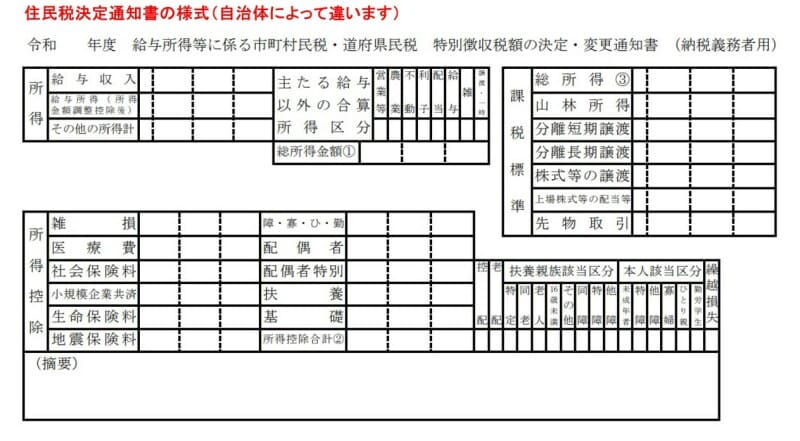

下記は住民税決定通知書の様式です。住民税決定通知書には、税額と各月の納付額が記載されています。会社員が勤務先から渡される住民税決定通知書には、給与所得者本人の、

- 給与の額面(=年収)と給与所得金額

- そこからどのような所得控除が差し引かれるのか

- どのような税額が給与から天引きされるのか

- 給与の額面(=年収)……年収587万円

- 給与所得金額……425万4400円

- 社会保険料控除……83万6110円(給与天引き以外でもここに含むことができる)

- 配偶者控除……38万円(国税昌子さんが控除対象配偶者です)

- 扶養控除……38万円(国税一郎さんは控除対象扶養親族です)

- 表にはありませんが、基礎控除……48万円(令和2年分以降、金額が引き上げられています)

これらを合計すると所得税における所得控除が207万6110円となり、上記の源泉徴収票と一致することが理解できるでしょう。しかし、住民税における所得控除は、以下のように縮小します。

- 社会保険料控除……83万6110円(概要欄に書いてある、前職で差し引かれた15万5538円はここに含まれます)

- 配偶者控除……33万円(所得税より5万円少ない)

- 扶養控除……33万円(所得税より5万円少ない)

- 基礎控除……43万円(所得税より5万円少ない)

このように所得税における所得控除より、住民税における所得控除のほうが相対的に金額が小さくなります。このケースでは所得税における所得控除は207万6110円なのに対し、住民税における所得控除は192万6110円と上記の要素だけでも15万円も低くなっています。

ここまで計算できれば、住民税の計算は比較的シンプルです。

所得(このケースでは425万4400円)から住民税の所得控除(このケースでは192万6110円)を差し引いた金額に、10%が乗じられたものが所得割となります。

ここからさらに、均等割5000円(市区町村から3500円・都道府県から1500円。自治体により金額が異なることがある)が加算されることによって、給与所得をもとに計算した住民税が算定できます。このケースではこの方が「ふるさと納税を行っている」などの特別な事情がない限り、住民税はおおよそ23万円強と算定できるでしょう(住民税の所得控除額が所得税の所得控除額より小さいことを考慮し、実際には調整控除が考慮されたり、住民税計算過程の間、端数切り捨て処理がなされる場合があります)。

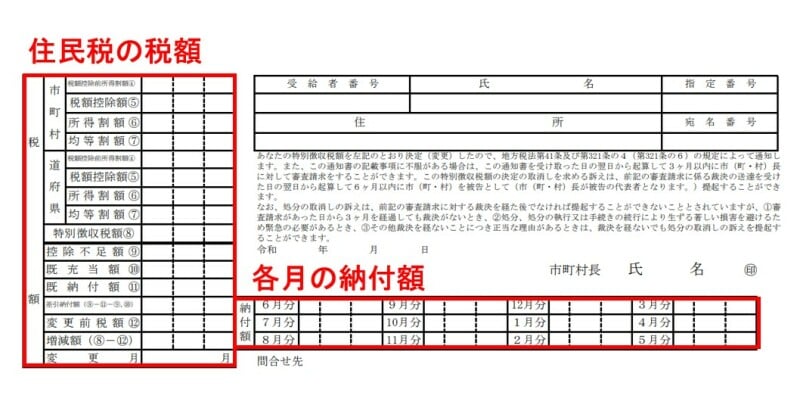

この住民税決定通知書に記載された税額が、給与所得者の場合には6月から翌年の5月にかけて給与から天引きされる旨が住民税決定通知書の表面の右下に記載されることとなります。

一方、勤務先にも住民税決定通知書(特別徴収義務者用)という書式が市区町村から送られ、住民税の天引きの資料として利用されています。

住民税決定通知書でチェックすべきポイント

住民税決定通知書でチェックすべきポイントは、何といっても適用を受けられるはずの所得控除がきちんと項目に計上されているかでしょう。この設例の場合、社会保険料控除、配偶者控除、扶養控除、基礎控除などの項目に記載がありますが、生命保険料控除を受けられる人や地震保険料控除が受けられる人は、その適用がされているのとされていないのとでは所得税と住民税の算定で二重に不利な扱いを受けるので注意しましょう。

適用されるはずの所得控除が考慮されてない場合には

実務では「適用されるはずの生命保険料控除が適用されていない」とか「適用されるはずの配偶者控除が適用されていない」という方をお見受けします。住民税というのは賦課課税方式といい、勤務先から送られてくる「給与支払報告書」(記載されている内容は源泉徴収票と同じ)や確定申告のデータをもとに、市区町村が住民税を計算する仕組みとなっています。

したがって「適用されるはずの生命保険料控除が適用されていない」とか「適用されるはずの配偶者控除が適用されていない」という「給与支払報告書」であっても、市区町村がそのデータしか所有していなければ、誤った住民税が課されることもありえます。

特に年末調整の対象から外れた方は年末調整されていない「給与支払報告書」が、勤務先からお住まいの市区町村に送られるため、結果として生命保険料控除、地震保険料控除、扶養控除や配偶者控除の適用の有無について記載のない「給与支払報告書」にもとづき住民税が決定されてしまうのです。

適用されるはずの所得控除等について住民税に反映させるには

年末調整の対象だった方については、年末調整で考慮された所得控除項目がきちんと反映されているか住民税決定通知書でチェックしましょう。そのためにはある程度「源泉徴収票を読める」ことが重要ですが、所得控除項目欄に「きちんと記載がなされているか」はパッと見で判断できるかと考えます。年末調整の対象から外れた方は、適用されるはずであった生命保険料控除、地震保険料控除、扶養控除や配偶者控除等について確定申告手続きを行うことによって住民税の計算においてもきちんと適用を受けることが可能となります。

住民税決定通知書が読めると、住民税の課税のされ方がわかります。特に給与所得者の場合には、「給与支払報告書」と「源泉徴収票」に記載されている内容は同じなので、給与支払報告書の内容が住民税決定通知書に反映されているかという観点から見てみるといいでしょう。

【関連記事】