住宅用地に対する特例(土地の特例)

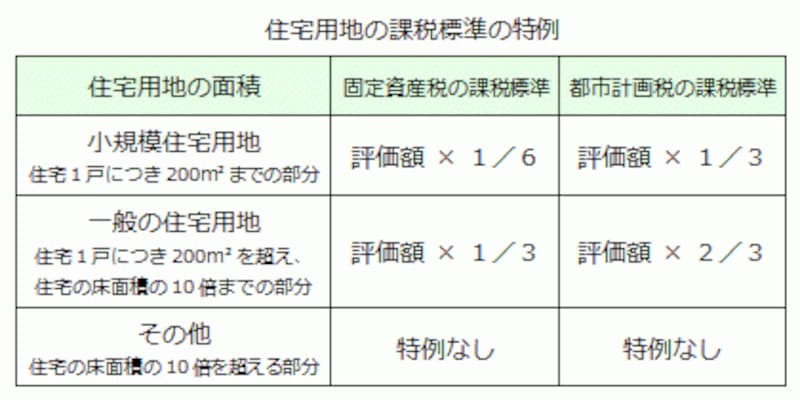

住宅用地については固定資産税と都市計画税の負担を軽減するため、課税標準を低く抑える特例が設けられています。住宅用地の面積と住宅の床面積に応じて、次表の数値を固定資産税評価額(急激な上昇や下落を避けるための調整措置を適用した後の価額)に掛けたものが課税標準となります。

この場合に土地と住宅の名義が異なっていても特例は適用されます。土地が親の名義で住宅が子の名義、あるいは土地が夫の名義で住宅が妻の名義などでも問題ありません。

店舗や事務所などとの併用住宅の場合、居住用部分の割合に応じて住宅用地とされる割合が異なりますが、居住用部分が全体の2分の1以上(地上5階建て以上の耐火建築物である併用住宅では4分の3以上)であれば、敷地のすべてを住宅用地とみなして上記の特例が適用されます。

ただし、居住用部分の割合が4分の1に満たない家屋の敷地については、すべての部分に対してこの特例を受けることができません。

また、1月1日時点において更地の場合だけでなく、建築工事中の土地であってもこの特例の適用は受けられません。既存家屋の建て替えによる工事中の場合は原則として住宅用地として扱われますが、状況によっては住宅用地とみなされないことがあるので注意が必要です。

住宅の新築などにより特例を受けられる住宅用地となった場合、増改築や一部取り壊しなどにより特例が適用される面積に変更が生じる場合、住宅の取り壊しや用途変更により特例の対象とならない土地になった場合など変更が生じたときには、原則として各自治体が指定する期限までに「固定資産税の住宅用地等申告書」などを提出しなければならないことになっています。

なお、マンションなど区分所有建物の敷地については、それぞれの持分に応じて按分した後の面積に応じて特例が適用されます。

新築住宅に対する特例(家屋の特例)

以下の要件に該当する新築住宅では、新たに課税される年度から3年度分(マンションなど、3階建て以上の耐火・準耐火建築物は5年度分)の固定資産税のうち、120平方メートルまでの居住用部分に相当する税額が2分の1に減額されます。認定長期優良住宅の場合には、この減額期間が5年度分(マンションなどは7年度分)となりますが、新築された年の翌年1月31日までに一定の申告をしなければなりません。

| □ | 2018年3月31日までに新築された住宅であること |

| □ | 床面積が50平方メートル以上280平方メートル以下であること |

| ※ マンションなど区分所有建物の場合には、専有部分の床面積(登記上の床面積)に廊下や階段など共用部分の床面積を、それぞれの持分で按分して加えた床面積が50平方メートル以上280平方メートル以下であれば適用されます。 | |

| ※ 貸家の場合には40平方メートル以上280平方メートル以下(アパートやマンションなどは1部屋ごとの面積)であれば適用されます。 | |

| □ | 店舗や事務所などとの併用住宅の場合には、居住用部分の割合が2分の1以上であること |

対象となる住宅にはセカンドハウス(毎月定期的に居住の用に供するものなど)を含みますが、もっぱら保養のために利用する別荘は含まれません。

また、3階建て以上の木造家屋で準耐火建築物に該当する場合には、一定の書類を添付したうえで「固定資産税減額申告書」などを提出することが必要です。

なお、自治体によっては都市計画税についても同様の減額措置を適用しています。その他、特定の賃貸用住宅などに対する特例措置もありますが、ここでは説明を省略します。

自治体独自の特例措置

固定資産税と都市計画税については、自治体において独自の減免措置を講じている場合があります。それぞれの自治体における特例措置の有無や内容は担当部署でご確認ください。なお、東京23区では2000年度から新築住宅の軽減措置(50平方メートル以上120平方メートル以下のものについては、3年間にわたって税額がゼロになる特例)が適用されていたものの、これは2009年1月1日までに新築された住宅をもって廃止されました。

その一方で、東京23区における小規模住宅用地の軽減措置(1戸につき200平方メートルまでの部分に対する都市計画税を2分の1に軽減する措置)、小規模非住宅用地に対する減免措置、商業地等に対する負担水準の上限引き下げ措置は2017年度も継続されています。

また、東京23区内で2018年3月31日までに耐震化のための建て替えまたは改修工事をした住宅については、固定資産税・都市計画税の減免措置も設けられています。

特例適用期間終了後の税負担に要注意!!

中古住宅を取得した場合には固定資産税と都市計画税について特別な軽減措置はありませんが、新築住宅の場合には特例適用期間が終わった後の課税によく注意しなければなりません。以前に東京都税事務所の職員の方から聞いた話では、特例終了後に税額が増えたことにびっくりしてしまい「急に請求されても、そんなもの払えるかぁ」と逆ギレする人や、本来の税額が課税された途端に滞納してしまう人もいるのだそうです。

新築木造一戸建て住宅の場合には3年間、新築マンションの場合には5年間の特例適用期間が終了したら「本来の税額に戻る」ということを、購入する前からよく理解しておきたいものです。

関連記事

不動産売買お役立ち記事 INDEX登録免許税を正しく理解しよう!

不動産取得税は軽減措置が重要!

印紙税についても知っておこう!

住宅購入時の消費税を把握しよう

覚えておきたい相続と贈与の基本

相続時精算課税制度と住宅取得資金の贈与

贈与税の配偶者控除を理解しよう

住宅ローン控除を改めて確認しておこう!

必読!住宅ローン控除適用のケーススタディ

住宅購入時における固定資産税等の清算

固定資産税と都市計画税はいくらかかる?