<目次>

株の損失が節税につながる?確定申告期限が過ぎてもできるケースとは

株の売買取引では、利益を計上することもありますが、損失を計上することもあります。損失を計上した場合、その損失が生じた年分はもちろんのこと、その年の翌年から3年間、その損失を節税に役立てる仕組みがあります。これを「譲渡損失の損益通算および繰越控除」といいます。これを適用するにはきちんと確定申告することが必要なのですが、期限後に申告すること、あるいは更正の請求という方法で対応できるケースもあります。せっかくの節税制度なので期限を知らずに利用できなかったというのは避けたいもの。そこで「譲渡損失の損益通算および繰越控除」の基本的な仕組みとその申告期限について確認しておきましょう。

譲渡損失は「損益通算」と「繰越控除」ができる

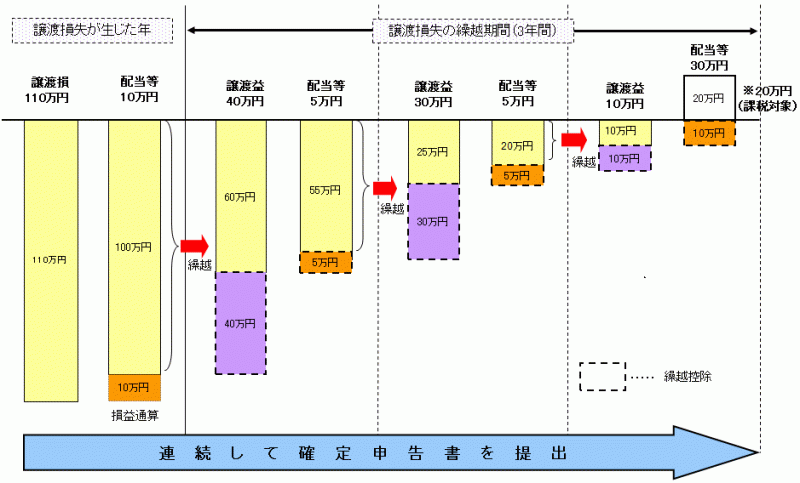

平成15年1月1日以降、上場株式等の譲渡で生じた損失の金額は、まずその年の株式等に係る譲渡所得の金額と通算(相殺)し、通算(相殺)しきれない損失が残った場合は翌年以降3年間、引き続き通算(相殺)できることとなっています。税務上、その年の株式等に係る譲渡所得の金額と損失額を通算することを「損益通算」といい、通算しきれない損失が残った場合は翌年以降、損益通算できることを「繰越控除」といいます。そのため、この制度を「上場株式等の譲渡損失の損益通算および繰越控除」といっています。

なお現在では、上場株式等の範囲が拡大されたことを受け、上場株式等の譲渡で生じた損失額を通算できる対象に、上場株式等の譲渡所得金額だけではなく配当所得も含まれるほか、2016年分からは特定公社債の利子、公募公社債投資信託の収益の分配も損益通算の対象に加わりました。(一方で一般株式等に係る譲渡所得等の金額から控除することはできなくなりました)

損益通算と繰越控除をするには確定申告が必要

上場株式等の譲渡で生じた損失の損益通算や繰越控除は、自動的に適用されるわけでなく、通常はきちんと確定申告する必要があります。もちろん、期限内にきちんと申告をしておくことが望ましいのですがケースによっては申告期限をすぎても対応が可能な場合もあります。【詳細】株の譲渡損失を繰越控除するには?申告書の記入例

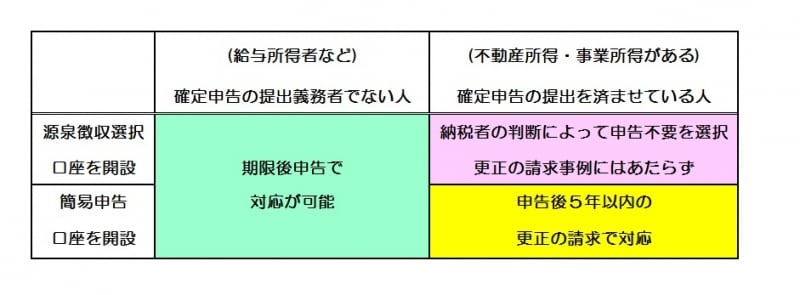

この対応方法として

- 期限後申告・・・確定申告をしていない人が期限後に確定申告を提出するケース

- 更正の請求・・・確定申告を提出した人が申告期限後5年以内に手続きするケース

期限後申告でも対応できるケースとは

サラリーマンなど給与所得者の場合、通常は年末調整で税務手続きが完了。上場株式等の取引で譲渡損失が生じていたとしても、上場株式等の譲渡損失は給与所得との損益通算が認められていないため、納税額に影響がありません。したがって、確定申告書を提出せずに放置してしまうケースが少なくありません。還付申告というのは本来、確定申告の提出義務者でない人が本来の税法の規定をあてはめ、正しく税額を計算した場合に税額が還付になる場合を指すのですが、税額に影響がないため「還付申告」事案にならずあきらめてしまうケースです。

ただし、繰越控除の手続きは明細書を添付して連続して確定申告を提出すればいいので、会社員などのそもそも確定申告の提出義務がない人で税額に影響がなくても、明細書を添付して、期限後でも確定申告しておきましょう。

申告書提出後の損益通算・繰越控除は「申告期限の5年以内」

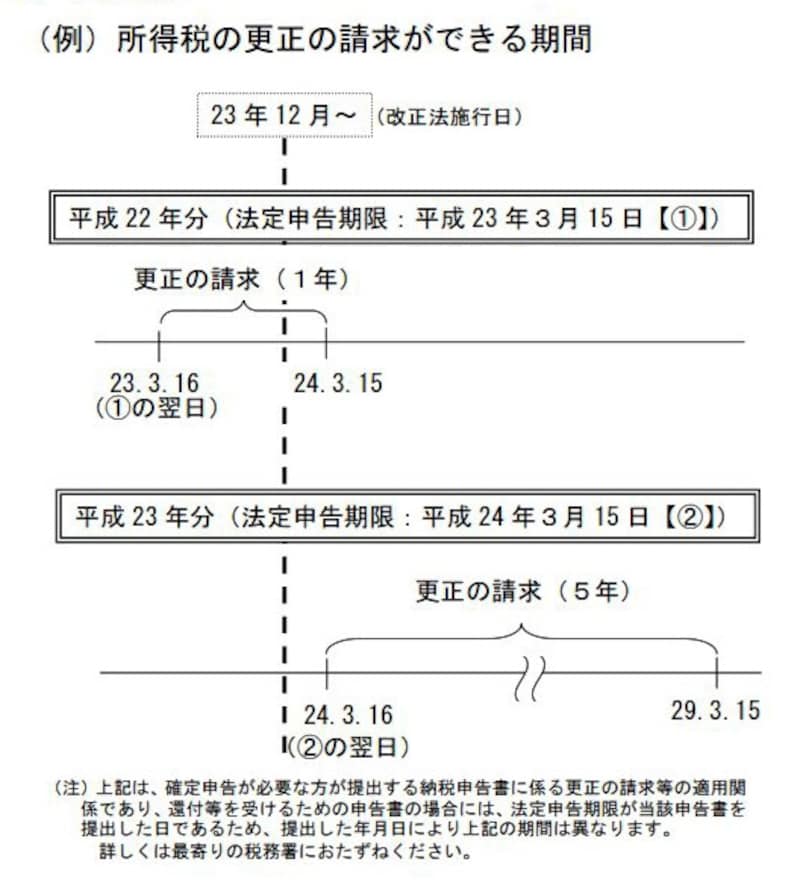

一方、不動産所得や事業所得があるような「確定申告書を毎年提出する必要のある人」が、上場株式等の譲渡損失や繰越控除できる損失があるにも関わらずその申告をしていない場合(申告内容に含めていない場合)は、給与所得者とは事情が異なります。なぜなら、すでに確定申告書は提出してしまっているので、期限後申告という扱いにはならず更正の請求という対応方法となります。この救済措置は、申告期限から5年以内に手続きをする必要があります(更正の請求期間が平成23年12月2日以降に申告期限が到来する国税については申告期限から5年以内に伸長されています)。源泉徴収選択口座で毎年確定申告書を提出する人ほど要注意

ただし、すでに確定申告書は提出してしまっている場合、1年間すらさかのぼれない、つまり期限後申告がまったく認められない人もいるので注意しておきましょう。この期限後申告がまったく認められない人とは、すでに不動産所得がある、あるいは事業所得があるなどのため、すでに確定申告書は提出しており、株の取引を源泉徴収ありの特定口座(以下、源泉徴収選択口座)で管理している人です。

株を取引する場合の特定口座には次の2種類があります。

・源泉徴収選択口座

・源泉徴収なしの特定口座(以下、簡易申告口座)

このうち、確定申告提出後の更正の請求という救済措置が受けられるのは、簡易申告口座(あるいは一般口座)内で株取引をしていて、明細書の添付など譲渡損失に係る手続きをしなかったケースなど、やむをえない場合とされています。

株の取引を源泉徴収選択口座で管理している人なら、必要に応じて確定申告してもよいのですが、確定申告書を提出したが源泉徴収選択口座内の株の譲渡取引で損失をその内容に含めなかった場合、納税者が申告不要を自主的に選択したという解釈になってしまうのです。

NISA口座と特定口座はどう使い分ける?

ここまでは従来からあった特定口座(あるいは一般口座)においての上場株式等の譲渡損や繰越控除について説明してきました。一方、平成26年1月から少額投資非課税制度(NISA)が始まっています。「投資元本100万円(平成28年以降は120万円)までの譲渡益および配当を無税とする」のがNISAの骨子で、特定口座とはまったく別モノの制度です。特定口座とNISAとは長所・短所が正反対になっていると理解し、使い分けるといいでしょう。ポイントは以下の2点です。

●損失を活用したければ特定口座、無税を活用したければNISA口座

特定口座や一般口座では損失を節税に生かせますが、NISA口座では損失が出ても活用できません。特定口座や一般口座では譲渡益や配当に税金が課されますが、NISA口座だと投資元本100万円(平成28年以降は120万円)までの譲渡益や配当が無税になる半面、譲渡「損」が生じても「ないもの」とみなされます。そのため、損失が活用できないというわけです。

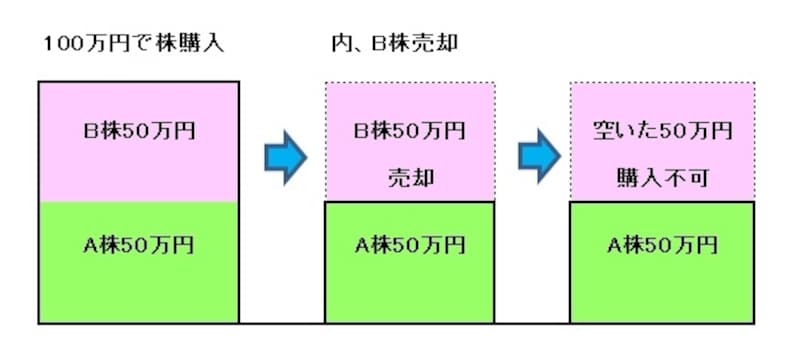

●自由に売買できるのが特定口座や一般口座、銘柄の入れ替えや組み換えに不向きなNISA口座

特定口座や一般口座であれば売買の金額に縛りがなく、銘柄の入れ替えや組み換えも自由に行うことができます。一方、NISA口座で上場株式100万円(平成28年以降は120万円)を買いつけ、その一部を年内に売却した場合、売却して空いた非課税枠を利用した買いつけはできないことになっています。

したがって、短期で売買を行いたいなら特定口座や一般口座、長期投資に向いているのがNISA口座といえるでしょう。

2018年から開始されたつみたてNISA

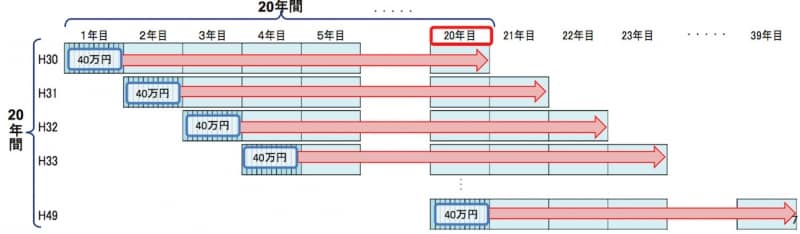

また、2018年から新たに開始されたつみたてNISAという制度もあります。コチラも基本は上記のNISA口座の仕組みを踏襲しているのですが、NISA口座との対比でその特徴を表すと以下のようになります。 ■預け入れ期間- NISA・・・5年 ⇔ つみたてNISA・・・20年

- NISA・・・120万円 ⇔ つみたてNISA・・・40万円

- NISA・・・できる ⇔ つみたてNISA・・・できない

その他、「譲渡益や配当があっても無税とする」一方で「損益通算や繰越控除はできない」「空いた非課税枠を利用できない」などという仕組みは同じなので、ざっくり言うと、つみたてNISAとは、向こう20年間にわたる投資信託やETFを利用した資産運用のひとつの方法といえるでしょう。

なお、NISA口座は2024年より下記のとおり2階建ての仕組みに移行し、つみたてNISAも5年間延長されました。

現行の制度が、NISAは成長資金の供給拡大を目的としてあったものに対し、つみたてNISAは安定的な資産形成を目的とするものでした。しかし、2024年移行のNISA制度は2階分 102万円、1階分 20万円とし、原則として2階建て部分を利用するために1階部分の積み立て投資を利用することが2階建て部分を利用することの条件とされています。

なお、このようにつみたてNISAの対象であった投資対象区分がNISA制度でも活用できることになったことから、NISA制度で、5年間の非課税期間を経たあとはつみたてNISAへの移行、いわゆるロールオーバーも可能となるなど、より親和性の高いものになります。

一方、ジュニアNISA制度については延長されることなく、2023年の投資開始分で終了することとなりますが、つみたてNISA制度は現状2037年までであったものが2042年まで延長されることになったなどより長期的、安定的な資産形成に適した税制改正が行われています。

納税者にとっては特定口座(源泉徴収選択口座・簡易申告口座)、NISA口座、つみたてNISAなど資産運用のレパートリーが拡大されたことは歓迎すべきでしょう。ご自身の状況にあわせて賢く活用してみてください。

【関連記事】