税制改正されるたびに、高額所得者にとって負担が増すように

2021年2月2日、年収1200万円以上の高所得者世帯への児童手当支給を廃止する児童手当法などの改正案が閣議決定されたとの報道がなされました。児童手当の制限にかかる改正案ですが現段階では「今国会での成立を目指す」とあり、法案が可決されるまでは、判断基準が何になるのか注視する必要があるでしょう。税法においてはこのように一律で金額で適用、不適用の「線引き」をされる基準は少なくありません。特に、個人に関係する税法においてはこの基準を理解することが重要なポイントとなります。その判断基準が「年収」「所得金額」「課税所得金額」なのかで、まったく異なってくるからです。

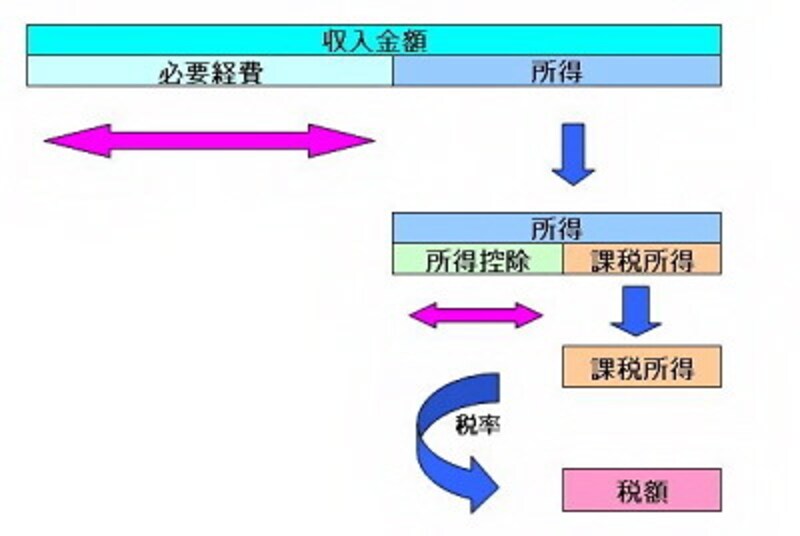

税法の中で基準となる3つの段階

税法の中では、上記のとおり「年収」で判断する、「所得金額」で判断する、あるいは「課税所得金額」で判断するといった3つの段階が特に重要となります。「年収」とは給与所得者でいえば額面を指し、源泉徴収票の支払金額に記載してあるものです。

たとえば、下記、国税正さんの源泉徴収票の記載例では587万円が年収に当たります。

「所得金額」というのは収入金額から必要経費を差し引いた段階のものです。国税正さんの〇〇産業株式会社から給与をもらっている給与所得者という設定ですが、給与所得者の場合には年収から差し引く必要経費は給与所得控除額と法定されていて、425万4400円という給与所得金額が自動的に算定されています。

「課税所得金額」というのは所得金額から所得控除を差し引いた金額のことで、ここに税率が課される所得金額であることから課税所得金額といわれています。

上記の源泉徴収票には明記はされていませんが

- 425万4400円(所得金額)―207万6110円(所得控除の額の合計額)

(※この段階で千円未満切捨てとなります。また、課税所得金額については源泉徴収票上では記載箇所がありません)

税法ではこの3点のいずれかで、措置や仕組みが受けられるのか受けられないか、を判断していることが多いので、まずは基準となる金額を理解することが重要です。

「年収」で適否が判断される主なものとは?年末調整の対象者、特定居住用財産の買換えの特例など

本年中の主たる給与の収入金額が2000万円を超える人は年末調整の対象から外れるので確定申告において税金の精算をしてもらうことになります。これは2000万円という「年収」基準によって適否が判断されている代表例です。また、株や土地建物の売買は売却代金として、年収に含まれますので、以下の制度の適用については売却代金の額面で判断することになります。

被相続人の居住用家屋や敷地等を売却して譲渡益が生じた場合、譲渡益の金額から最高3000万円まで控除できる特例については、売却代金が1億円以下でないと適用できません。

その他にも、特定居住用財産の買換えの特例といって、1000万円で購入したマイホームを5000万円で売却し、7000万円のマイホームに買い換えた場合、売却時の譲渡益4000万円は7000万円のマイホームを将来譲渡したときまで譲渡益に対する課税が繰り延べられる制度があるのですが、これも売却代金が1億円以下であることが要件となっています。

特に、マイホームを譲渡したときに適用できる特例はこのように売却代金に制限が設けられていることが多いので、注意が必要です。

「所得金額」で適否が判断される主なものとは?配偶者控除や扶養控除、勤労学生控除の適用

こちらで毎年のようにポイントとなるのが、配偶者控除や扶養控除の対象にできるかどうかを判断する際の所得基準です。給与所得控除の最低額が65万円から55万円に引き下げられたことにともない配偶者控除や扶養控除の対象にできるかどうかの判断基準も38万円から48万円に10万円引き上げられているほか、配偶者特別控除や勤労学生控除の適用を受ける場合の所得基準もそれぞれ10万円ずつ引き上げられています。

一方で、納税者本人の所得金額が1000万円を超えると配偶者控除も配偶者特別控除も適用を受けられなくなるのでこちらにも注意しましょう。

同じく所得基準で判断されるもので2020年から創設されたひとり親控除の所得基準が500万円とされています。財務省の資料によると給与所得者の年収ベースでは678万円がちょうど所得金額500万円となるとされていますが、こちらも実務上は「源泉徴収票に記載してある給与所得控除後の金額」で判断することになるでしょう。

住宅ローン控除の適用を受けるための所得基準はいままでは3000万円以下ということもあり、多くの人があまり気にかけずに済んでいたかもしれません。ただし、住宅ローン控除の対象物件の床面積基準が50平米以下から40平米以下に引き下げられたことにともない、40平米以上50平米未満の物件を購入した場合には所得基準が1000万円以下に引き下げられる税制が創設される予定です。

上記で説明した給与所得控除の引き下げともリンクしてくる税制改正なので、たとえば「所得1200万円の独身者が、床面積45平米のマイホームを購入した」という場合には、この住宅ローン控除制度は活用できない可能性があります。

「課税所得金額」で適否が判断される代表的な例は、配当控除

課税所得で適否が判断される主なものの代表例は「配当控除を受ける?受けない?」といったことになるでしょう。上場株式等からの配当を得ていた場合、所得税率15%、住民税5%の合計20%の税率が差し引かれているので「これより配当控除の適用を受けたほうが有利になるのか」という視点となります。配当控除の適用を受けるためには、確定申告で総合課税を受けた上で税額控除されるので、たとえば課税所得金額695万円以下の場合であれば……

- 所得税の負担額

- 住民税の負担額

の合計17.2%となり20%の税率が差し引かれているままより配当控除の適用を受けたほうが有利になるといえます。(復興特別税については計算を簡略化のため考慮していません)

このように課税所得を基準に有利、不利の判断について論じられることもあります。いずれにしても、個人に関連する税法には「年収」で判断する、「所得金額」で判断する、あるいは「課税所得金額」で判断するといった3つの段階があることを理解しておきましょう。

冒頭で挙げた児童手当の判断基準のほか、国民健康保険の算定基準、高額療養費の算定基準などもこの税法の基準のいずれかをもととして策定されている場合が多いのです。

【関連記事をチェック!】

所得とは?収入とは?その意味や違いとは

サラリーマンの必要経費「給与所得控除」の計算方法

令和2年分 源泉徴収票の見方をわかりやすく解説

所得税の基礎控除とは?計算方法は?