<目次>

青色申告制度とは?所得金額の計算が有利になる制度

一定水準の記帳をし、その記帳に基づいて正しい申告をする人については、所得金額の計算などについて有利な取扱いが受けられるという制度が青色申告制度です。青色申告については、こちらも確認して下さい。1年間に生じた所得を正しく計算して申告するためには、日々の取引の状況を記帳し、帳簿や書類を一定期間保存する必要があります。青色申告者は、原則として正規の簿記の原則(一般的には複式簿記)により記帳を行わなければなりません。ただし、簡易帳簿で記帳してもよいことになっています。

正規の簿記

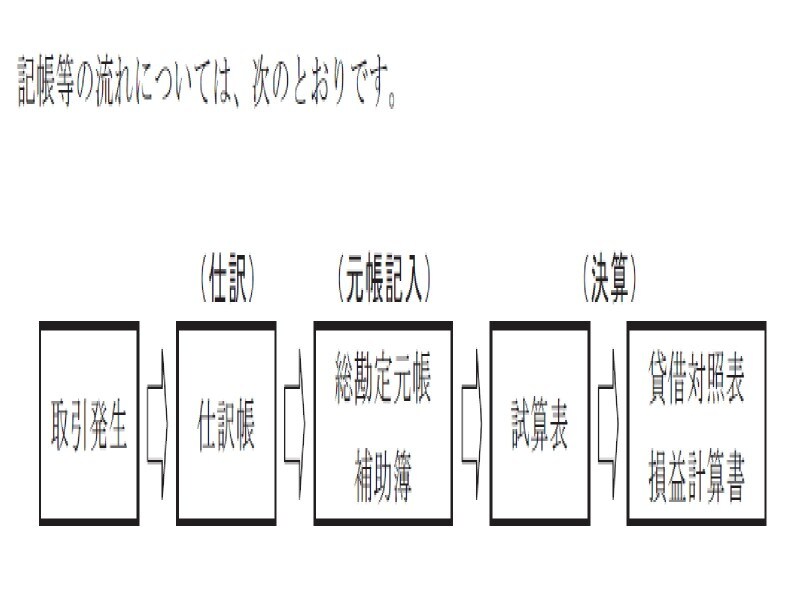

正規の簿記とは、損益計算書と貸借対照表が導き出せる組織的な簿記の方式で、一般的には複式簿記をいいます。複式簿記による帳簿組織(例)

帳簿 主要簿 仕訳帳

総勘定元帳

補助簿 ◎現金出納帳

●預金出納帳

売上帳

仕入帳

●受取手形記入帳

●支払手形記入帳

◎売掛金元帳(売掛帳)

◎買掛金元帳(買掛帳)

◎固定資産台帳 など

(参考)

主要簿と呼ばれる仕訳帳と総勘定元帳は基本の帳簿といえます。

仕訳帳とは

仕訳帳は、全ての取引の勘定科目を決めるとともに、借方及び貸方に仕訳するための帳簿であり、取引の発生順に取引の年月日、勘定科目、金額等を記載します。総勘定元帳とは

総勘定元帳は、全ての取引を勘定科目の種類別に分類して整理及び計算する帳簿であり、勘定科目ごとに取引の年月日、相手勘定科目及び金額を記載します。簡易帳簿(簡易な簿記)

上記複式簿記による帳簿組織(例)のうち、◎の帳簿に経費帳を加えたものが標準的な簡易帳簿といわれています。◎現金出納帳

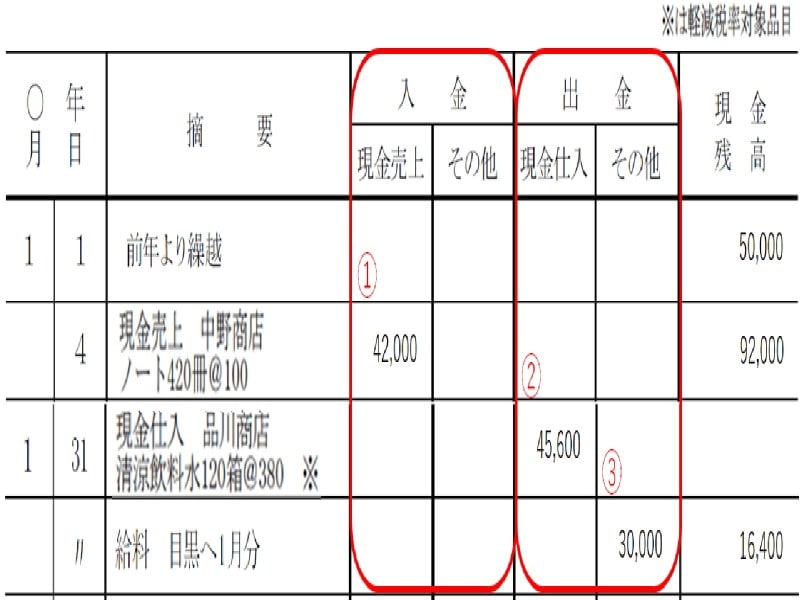

現金出納帳とは、現金の出し入れの状況を、取引順に記載する帳簿です。(現金出納帳のイメージ)

① 1月4日に中野商店にノート420冊(@100) 42,000を現金で売り上げた仕訳

② 1月31日に品川商店から清涼飲料水120箱(@380) 45,600を現金で仕入れた仕訳

③ 1月31日に店員目黒へ1月分の給料30,000を現金で支払った仕訳

※軽減税率対象品目については、その「摘要」欄等に「※」などの記号を記載するとともに、 帳簿の欄外等に「※は軽減税率対象品目」などと記載します。

なお、現金出納帳の記載は毎日行い、現金残高も必ず記載して、その日のうちに実際

の現金と突き合わせることが大切です。

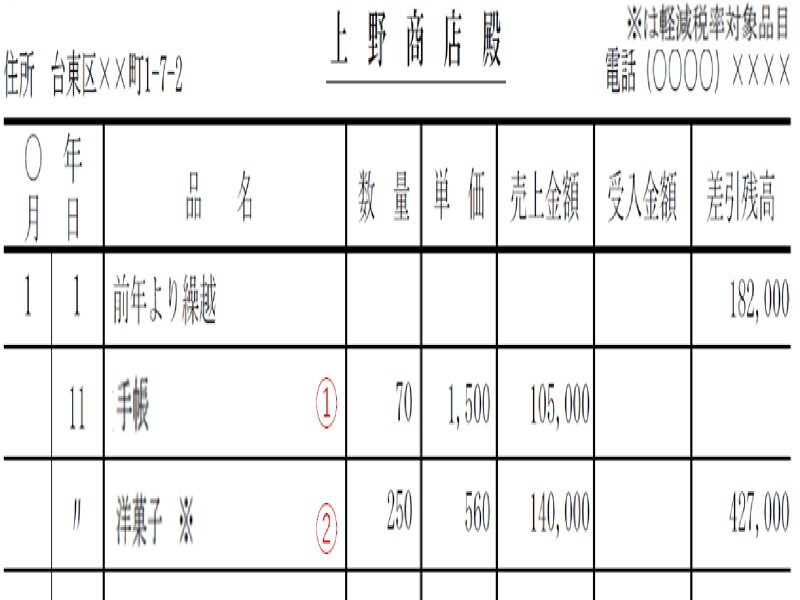

◎売掛帳

得意先ごとに勘定口座を設け、商品などの掛売りや、売掛金の回収の状況を記載する帳簿です。(売掛帳のイメージ)

〇 1月11日に上野商店に①手帳70個(@1,500)105,000と②洋菓子250個(@560)140,000を販売し、代金は掛けとした仕訳

※軽減税率対象品目については、その「品名」欄等に「※」などの記号を記載するとともに、 帳簿の欄外等に「※は軽減税率対象品目」などと記載します。

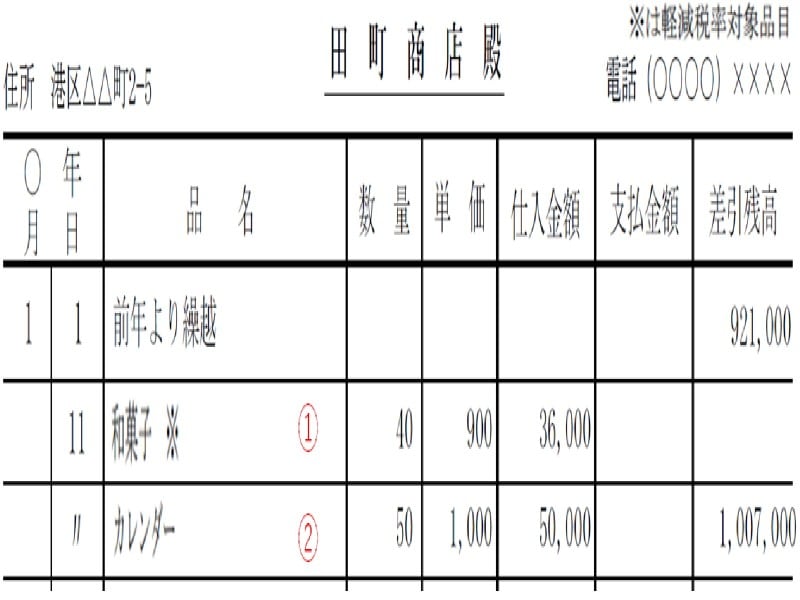

◎買掛帳

仕入先ごとに勘定口座を設け、商品などの掛買いや、買掛金の支払の状況を記載する帳簿です。(買掛帳のイメージ)

〇 1月11日に田町商店から①和菓子40個(@900)¥36,000と②カレンダー50個(@1,000)50,000を販売し、代金は掛けとした仕訳

※軽減税率対象品目については、その「品名」欄等に「※」などの記号を記載するとともに、 帳簿の欄外等に「※は軽減税率対象品目」などと記載します。

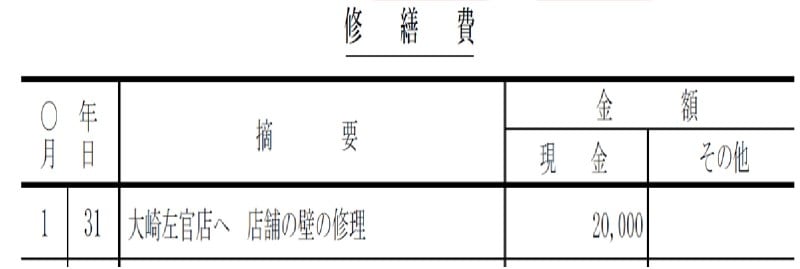

経費帳

仕入以外の事業上の費用を租税公課、水道光熱費、旅費交通費、給料賃金などの科目ごとに勘定口座を設けて記載する帳簿です。(経費帳のイメージ)

〇 1月31日に大崎左官店へ店舗の壁の修理代を現金で支払った仕訳

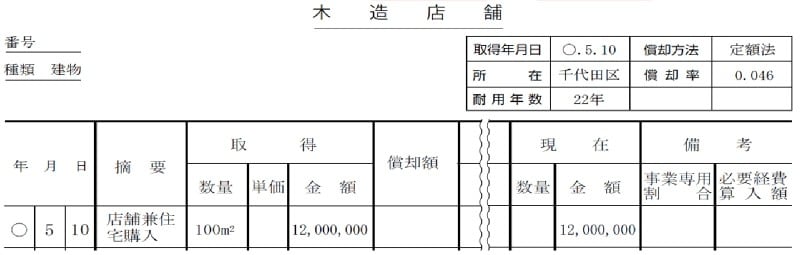

◎固定資産台帳

事業用の減価償却資産や繰延資産について、原則として個々の減価償却資産ごとに勘定口座を設け、資産の取得及びその異動に関する事項などを記載する帳簿です。(固定資産台帳のイメージ)

〇 5月10日に店舗兼住宅(100m2。うち店舗部分40m2)を購入し、代金¥12,000,000を現金で支払った取引

なお、上記形式はサンプルのため、この形式にこだわる必要はありません。

では、正規の簿記(複式簿記)か、簡易帳簿か、による違いはあるのでしょうか。

青色申告特別控除への影響

青色申告特別控除には、10万円の特別控除と55万円(※)の特別控除の2種類の特別控除が設けられています。※ 55 万円の青色申告特別控除の適用要件に加えて ・e-Tax による申告(電子申告)又は電子帳簿保存を行うと、 引き続き 65 万円の青色申告特別控除が受けられます!

55万円の特別控除を受けるためには正規の簿記の原則により作成された損益計算書と貸借対照表を確定申告書に添付し、確定申告書をその提出期限までに提出することが要件とされています。

つまり、55万円の青色申告特別控除を受けるためには、正規の簿記(複式簿記)による帳簿の作成が必要となります。したがって、簡易帳簿を作成している場合には原則として、10万円の特別控除しか受けられないことになります。

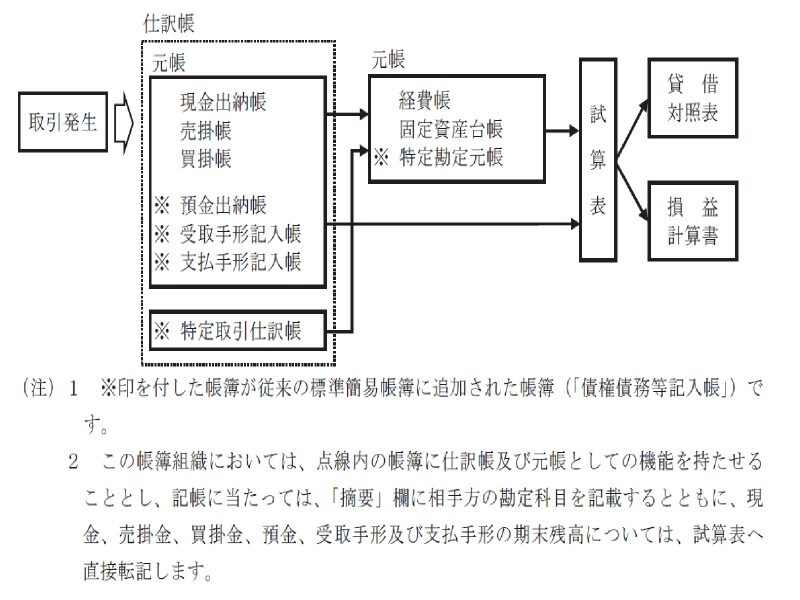

簡易帳簿を利用した方法も

ただし、簡易帳簿では記帳されない預金・手形元入金・その他の債権債務について、新たに債権債務等記入帳等を備え付けることにより、全ての取引を整然と記録する方法でも認められています。債権債務等記入帳等

債権債務等記入帳等は下記のイメージです。(●は複式簿記による補助簿になります)●預金出納帳

●受取手形記入帳

●支払手形記入帳

特定取引仕訳帳

特定勘定元帳

詳しくはこちらで確認して下さい。

上記などの帳簿を追加することにより、55万円の青色申告特別控除を受けるための要件を満たせることになります。

65万円控除も可能!

原則として、青色申告特別控除額の上限が55万円に減額されましたが、55 万円の青色申告特別控除の適用要件に加えて ・e-Tax による申告(電子申告)又は電子帳簿保存を行うと、 引き続き 65 万円の青色申告特別控除が受けられます!詳しくはこちらで確認して下さい。

会計ソフトの活用

最近では、会計ソフトなどを活用することにより、複式簿記による帳簿等が比較的簡単に作成できるようになってきています。クラウド会計ソフトの中には、領収書等をスマホで撮影することにより、会計情報として読み込んでくれたり、預金情報を自動で取り込み、仕訳作成を補助する機能も充実しており、比較的簡単に確定申告ができるようになってきました。会計データのビジネス活用も含めて、検討をおすすめ致します。

サラリーマンなどの給与所得者の方で、副業での雑所得などがある人は、クラウド会計ソフトの活用を検討してみてはいかがでしょうか。

いかがでしたでしょうか。原則として、青色申告承認申請書の提出期限は、3月15日までとなっています。申請もれのないように、注意しましょう。

【関連記事をチェック!】

お金が戻る!確定申告特集

確定申告の期間はいつからいつまで?納税の締め切りは?【2021年・令和3年】

2020年分(2021年3月期)確定申告の注意点は?「入場整理券」が必要に?

フリーランスは白色申告と青色申告、どっちを選べばいいの?