所得税の税率は7区分。課税される所得金額によって5%~45%

所得税の税率(分離課税を除く)は、所得が多くなるにつれて税率が高くなる「超過累進税率」が採用されています。実際の額面年収は、いくらの年収で税率が上がっていくのでしょうか。計算してみました。★動画と音声で税金ガイド・坂口猛さんが解説★

所得税の税率は、5%から45%の7段階に区分されています。詳しくはこちらで確認して下さい。

一般的には、所得税の速算表を使用します。その内容は以下のとおりです(平成27年分以降分)。

税率は7区分となっており、「課税される所得金額」によって適用される税率が変わります。「課税される所得金額」とは、いわゆる会社員の「年収」や「収入」とは違う金額を指します。

所得税率の計算で使う「課税される所得金額」とはどうやって求める?

この課税所得金額の求め方ですが、まずサラリーマンの「年収」から給与所得控除(サラリーマンの必要経費)を引いた金額である「所得」を出します。給与等の収入金額-給与所得控除額=給与所得

これが給与所得となります。そしてこの給与所得から、基礎控除や社会保険料控除を引いた金額が「課税される所得金額」となるのです。

給与所得控除額の金額とは以下の表から計算することができます(平成29年分~令和元年分)。

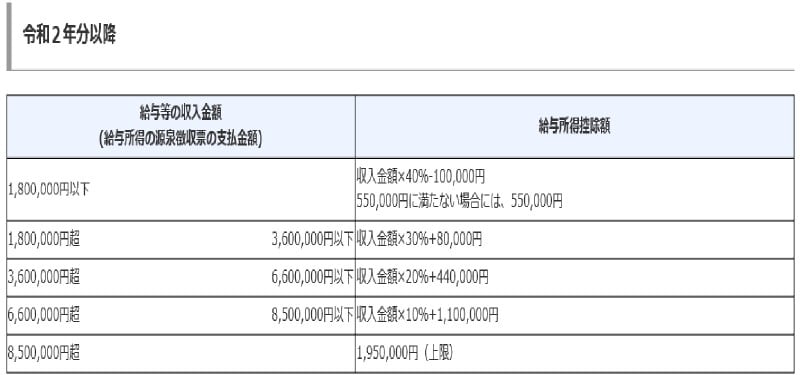

給与所得控除額の金額とは以下の表から計算することができます(令和2年分以降)。

令和2年分から給与所得控除額が変更となっておりますので注意してください。

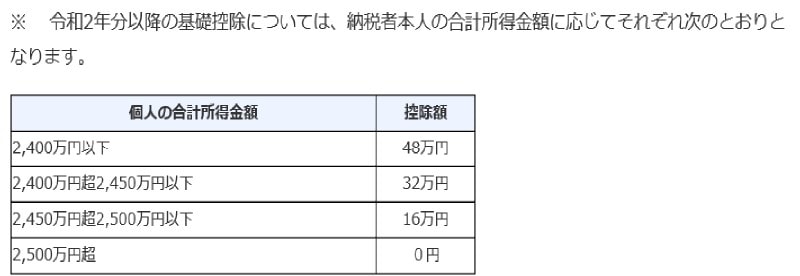

また、基礎控除も令和2年分から変更となっています。

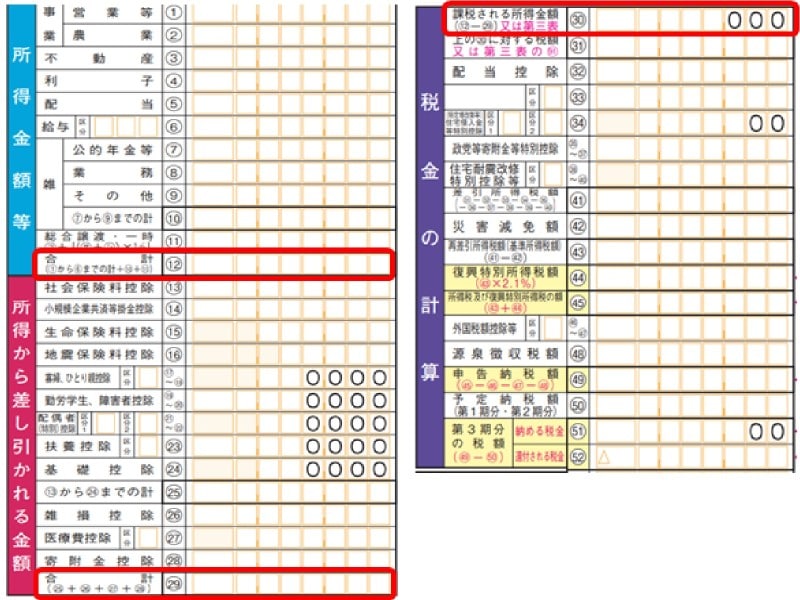

なお、「課税される所得金額」は、確定申告をしているサラリーマンの場合は、以下の欄に書く数字のことといえば、イメージしやすいのではないでしょうか。

(【12】所得金額合計 - 【29】所得から差し引かれる金額合計(所得控除額合計))

= 【30】課税される所得金額

所得税率5%から45%の「年収」の目安とはいくらになる?

以上の点をふまえて、それぞれの税率が適用される年収についてみてみましょう。前提条件として所得控除額は、社会保険料控除額(給与年収の15%・上限220万円)、基礎控除のみとします(令和2年度を想定/所得金額調整控除を除く)。サラリーマンなどの給与所得者の場合

【1】 税率5%(195万円未満)に該当する給与年収は、約4,420,000円以下

給与所得控除を引いた後の所得 3,092,800円 - 663,000円(社会保険料) - 480,000円(基礎控除)

= 1,949,800円 ≒ 195万円

【2】 税率10%(195万円以上330万円未満)に該当する給与年収は、約6,500,000円未満

給与所得控除を引いた後の所得 4,756,800円 - 975,000円(社会保険料) - 480,000円(基礎控除)

= 3,301,800円 ≒ 330万円

【3】 税率20% (330万円以上695万円未満)に該当する給与年収は、約11,035,000円以下

給与所得控除を引いた後の所得 9,085,000円 - 1,655,250円(社会保険料) - 480,000円(基礎控除)

= 6,949,750円 ≒ 695万円

【4】 税率23% (695万円以上900万円未満)に該当する給与年収は、約13,447,000円以下

給与所得控除を引いた後の所得 11,497,000円 - 2,017,050円(社会保険料) - 480,000円(基礎控除)

= 8,999,950円 ≒ 900万円

【5】 税率33% (900万円以上1,800万円未満)に該当する給与年収は、22,630,000円未満

給与所得控除を引いた後の所得 20,680,000円 - 2,200,000円(社会保険料) - 480,000円(基礎控除)

= 18,000,000円 =1,800万円

【6】 税率40% (1,800万円以上4,000万円未満)に該当する給与年収は、44,150,000円未満

給与所得控除を引いた後の所得 42,200,000円 - 2,200,000円(社会保険料) - 0円(基礎控除)

=40,000,000円 = 4,000万円

【7】 税率45%(4,000万円以上)に該当する給与年収は、44,150,000円超

となります。

なお、サラリーマンではなく、事業所得や不動産所得の所得金額は、

総収入金額 - 必要経費等 = 所得金額

のように計算して、税率を掛けます。

いかがでしたでしょうか。5%の人は、給与年収が442万円以下、10%の人は、給与年収が650万円未満、となりました。今回は社会保険料控除と基礎控除のみを計算に入れましたが、他の所得控除がある場合には、より高い金額となるでしょう。

●「所得税」について、もっと詳しく知りたい方はコチラを見てください。ガイドがイチから解説しています●

【関連記事と動画をチェック】

所得税の税率って何?1円でも超えると税率が上がる?

所得税が0なのに住民税が課税される理由

年収300万円・500万円・1000万円の所得税・住民税はいくら

所得税と住民税の違いとは?所得控除額、税率、節税に役立つ知識

パート年収130万円以上となった場合の社会保険料と税金はいくら