配偶者控除の見直しや国際課税への対応などが話題となった2017年度の税制改正ですが、住宅関連は例年に比べて小ぶりな改正にとどまった印象は否めません。

それでも近年における「既存住宅流通・リフォーム」対策強化の流れのなかで、「長期優良住宅化リフォームに係る特例措置」が新たに導入されています。また、タワーマンションに対する固定資産税の課税方法見直しなど、従来にはなかった方式も取り入れられました。

2017年度(平成29年度)の税制改正で個人の住宅に関わる部分がどのように変わったのか、主な内容を確認しておくことにしましょう。

「長期優良住宅化リフォーム減税」の創設

従来は「長期優良住宅」といえば新築住宅を対象にしたものでしたが、2016年2月に既存住宅をリフォームした場合における長期優良住宅の認定基準が制定され、それに伴う税制特例などが整備されつつあります。2017年度の税制改正では「長期優良住宅化リフォーム減税」が創設され、一定の耐久性向上改修工事を実施したうえで「長期優良住宅の認定を受けた場合」には、所得税の税額控除および固定資産税の減額措置が受けられることになりました。

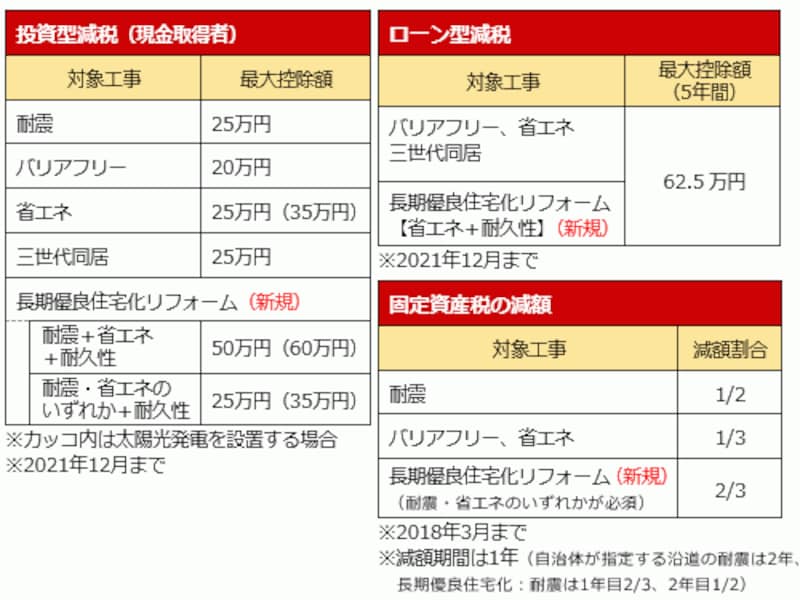

これは従来からある「特定の増改築等に係る特例措置」(耐震改修、バリアフリー改修、省エネ改修、三世代同居改修)に長期優良化リフォームを加えるものですが、要件が共通の部分と異なる部分があるのでご注意ください。

長期優良化リフォームの場合には、耐震性や省エネルギー性の確保に加え、劣化対策および維持管理・更新の容易性の確保など、一定の要件を満たす耐久性向上工事をすることが必要です。

また、工事費用(補助金などを受ける場合はそれを控除した後の金額)が50万円以上であることや、ローンは返済期間が5年以上であることなどの要件も満たさなければなりません。

所得税額の控除は、自己資金による場合(投資型減税)が最大50万円(太陽光発電装置を設置する場合は最大60万円)、ローンを利用する場合(ローン型減税)が最大62万5千円となります。また、固定資産税は他の工事よりも拡充され「3分の2」(翌年度分のみ)が減額されます。

特例の対象期間は、所得税の控除が「2017年4月1日から2021年12月31日までに居住の用に供した場合」となります。

それに対して固定資産税の減額措置は2018年3月31日までと期間が短いのですが、これは他の工事(耐震改修、バリアフリー改修、省エネ改修)と期限を合わせたもののようですから、来年度の税制改正で揃って延長される可能性が高いでしょう。

なお、省エネ改修工事については従来「すべての居室の窓全部の断熱改修」が要件となっていましたが、今回の改正で「住宅全体の省エネ性能(断熱性能等級4など)を改修により確保した場合」も対象に加えられました。

タワーマンション課税の見直し

これまで超高層マンションの場合でも、その階数に関わらず専有面積が同じなら固定資産税や都市計画税の税額も同じでしたが、今回の税制改正により階数ごとに税額に差をつける見直しが図られました。高さが60m(およそ20階)を超える超高層建築物のうち、複数の階に住戸が所在しているもの(タワーマンション)については一定の補正率(階層別専有床面積補正率)を用いて固定資産税および都市計画税が算定されます。

補正率は1階を100として、階が1つ増すごとに10/39(約0.256)が加えられていきます。20階なら105.128、30階なら107.692、40階なら110.256といった数値になるでしょう。

そして、まず建物全体(居住用部分)の合計税額を算定したうえで、それぞれの部屋の専有面積割合および補正率によって按分することになります。居住用以外の専有部分(店舗など)は計算の対象に含まれません。

建物全体の税額は変わりませんから、中間階は従来どおりの税額で、それより下の階は減税、上の階は増税になります。

ただし、天井の高さや付帯設備などに著しい差がある場合にはその差異に応じた補正をすることや、区分所有者「全員」による申出があった場合にはその「申し出た割合」による按分も可能とすることなども盛り込まれました。「全員」のハードルは高そうですが……。

この改正は2018年度から新たに課税される居住用超高層建築物(2017年4月1日以前に売買契約をした住戸が含まれる場合は除く)が対象になります。以前に建てられたタワーマンションなどに遡って適用されるわけではありません。

また、不動産取得税(建物分)の算定にあたっても、高さが60mを超える居住用超高層建築物については同様の補正率が適用されます。

なお、今回の措置は「固定資産税評価額の見直し」ではなく、あくまでも税額を按分する際に補正率を取り入れるものです。したがって、固定資産税評価額(建物分)を用いる相続税や贈与税の計算には影響しないことに注意しなければなりません。

住宅ローン控除の要件を一部見直し

従来は社内融資など(給与所得者が使用者等から使用人である地位に基づいて受ける住宅借入金など)について、金利が1%未満のときは住宅ローン控除の対象になりませんでしたが、これが0.2%未満に引き下げられ、金利0.2%以上の社内融資などが控除対象に加えられました。近年の超低金利傾向からみれば遅すぎた見直しでしょうが、2017年1月1日以降に「居住用家屋を自己の居住の用に供した場合」に適用されます。

その他の税制改正(適用期間の延長)

土地の所有権移転登記および信託登記における登録免許税の軽減措置の適用期間が2年間延長され、2019年3月31日までとなりました。また、住宅用家屋の所有権保存登記、所有権移転登記、抵当権設定登記にかかる登録免許税の軽減措置は3年間延長され、2020年3月31日までとなります。

さらに、買取再販事業者(宅地建物取引業者)が既存住宅を買い取って一定の質の向上を図る改修工事を実施したうえで再販売する場合に、買取再販事業者に課される不動産取得税を減額する特例措置の適用期間も2年間延長され、2019年3月31日までとなりました。

優良住宅地の造成などのために土地を譲渡した場合の課税の特例は3年間延長されて2019年12月31日まで、サービス付き高齢者住宅に対する固定資産税と不動産取得税の軽減措置は2年間延長されて2019年3月31日までとなっています。

その一方で、土地の短期譲渡に対する重課制度(1998年に停止)の停止期限は延長を重ねており、今回も3年間延長されて2020年3月31日までとなりました。

関連記事

不動産売買お役立ち記事 INDEX2016年度 住宅税制改正総まとめ

2015年度 住宅税制改正総まとめ

2014年度 住宅税制改正総まとめ

2013年度 住宅税制改正総まとめ

2012年度 住宅税制改正総まとめ

2011年度 住宅税制改正総まとめ

2010年度 住宅税制改正総まとめ

2009年度 住宅税制改正総まとめ その1

2009年度 住宅税制改正総まとめ その2

2008年度 住宅税制改正総まとめ