障害者控除(特別障害者控除)は税負担を軽くする制度

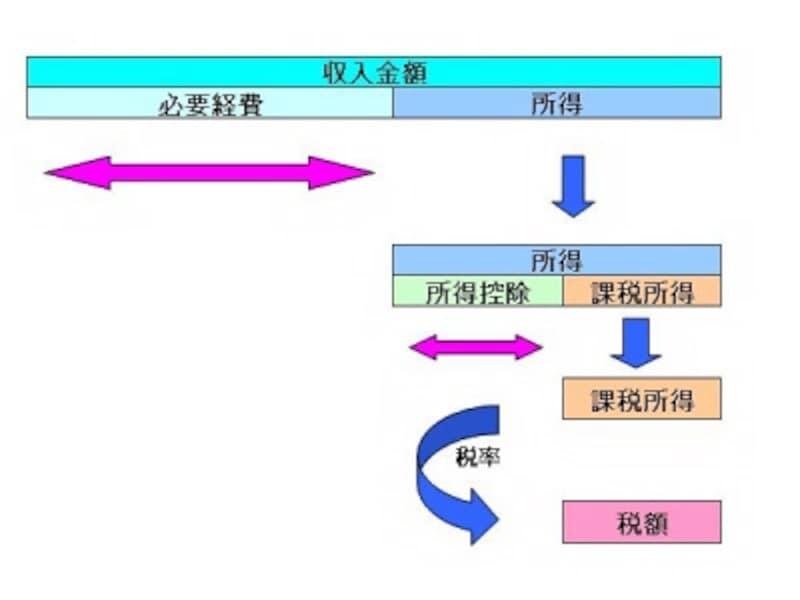

税金には、税金を負担する能力が低ければ軽減しようという考え方があります。障害を負った人はもちろんのこと、障害を負った人の面倒をみなければいけない親族も、税金を負担する能力が落ちるのはやむを得ないでしょう。ここでとりあげる障害者控除や特別障害者控除も、そのような考え方に基づいており、所得から差し引く「所得控除」のひとつとして設けられている制度です。

障害者(あるいは特別障害者)に該当する人とは

障害者とは一般的に身体や精神に障害がある人を指します。税法上での代表例を列挙すると以下のような要件を満たす人を指します。●児童相談所、知的障害者更生相談所、精神保健福祉センター、精神保健指定医の判定により、知的障害者と判定された人

(このうち重度の知的障害者と判定された人は、特別障害者に該当)

●精神保健および精神障害者福祉に関する法律の規定により、精神障害者保健福祉手帳の交付を受けている人

(このうち障害等級が1級と記載されている人は、特別障害者に該当)

●身体障害者福祉法の規定により交付を受けた身体障害者手帳に、身体上の障害がある人として記載されている人、

(このうち障害の程度が1級又は2級と記載されている人は、特別障害者に該当)

●戦傷病者特別援護法の規定により戦傷病者手帳の交付を受けている人

などです。

要介護認定を受けていれば障害者に該当する?

最近よくあるのが「要介護認定を受けていれば障害者に該当する」という誤解です。要介護認定の基準は介護保険法の規定であり、障害者控除の規定は所得税法の規定によるものなので、直接的には関係ありません。ただし、一方で、年齢が満65歳以上の人で、障害の程度が障害者に準ずるものとして市町村長等や福祉事務所長から障害者控除対象者認定書の交付を受けている人であれば、その認定書を確定申告(給与所得者であれば年末調整)にあたり提出または提示をすれば税法上のメリットも受けられるので、認定書の発行を申請してみてはいかがでしょう。たとえば、八王子市の場合であれば

- 申請書

- 対象者本人の介護保険被保険者証

- 医師の意見書

- 対象者本人の印鑑

障害者控除を所得から差し引ける人とは

障害者控除が適用されるのは、納税者自身が障害者である場合だけではありません。配偶者控除の対象となっている配偶者が障害者の場合や、扶養親族の中に障害者に該当する人がいる場合でも適用されます。なお、障害者控除は、扶養控除の適用がない16歳未満の扶養親族を有する場合においても適用されます。よくあるケースが「療育手帳の交付を受けているのに障害者控除の適用が漏れていた」というような場合です。療育手帳は、知的障害者又はその保護者の申請により、児童相談所又は知的障害者更生相談所の判定結果に基づいて都道府県知事(あるいは政令指定都市の長)が交付するものなのですが、対象となる人には16歳未満の扶養親族が含まれます。現行、所得税法では16歳未満の扶養親族は扶養控除の対象にはならないのですが、障害者控除の適用を受けることは可能です。

療育手帳ですが、地方自治体によって「愛護手帳」、「愛の手帳」や「みどりの手帳」など名称が変わり、障害の程度の記載方法も「A」「マルA」、「A2」など記載方法が異なるので該当するか否かを判断する場合には、年末調整時や確定申告時に地方自治体に確認することをお勧めします。

この規定は冒頭に書いたように、障害を負った人はもちろんのこと、障害を負った人の生活の面倒をみなければいけない親族も、税金を負担する能力が落ちることに配慮しています。

障害者控除で所得から差し引ける金額はいくら?

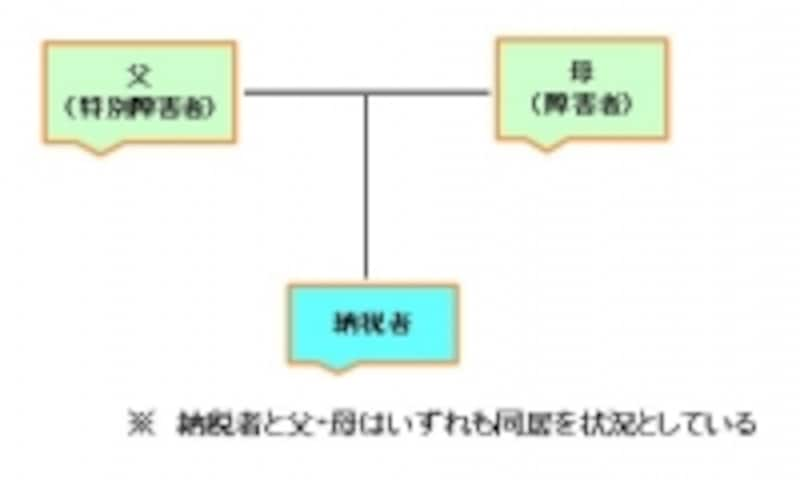

税法の障害者に該当すると、障害者1人につき27万円(その障害者が特別障害者であれば40万円)所得から差し引くことができます。さらに、配偶者控除の対象となっている配偶者または扶養親族が特別障害者に該当し、かつ、納税者もしくは納税者の配偶者、納税者と生計を一にするその他の親族のいずれかと同居している場合、控除額が75万円に引き上げられます。

障害者控除で税額はどれくらい安くなる? 計算例

障害者1人につき控除額を計算します

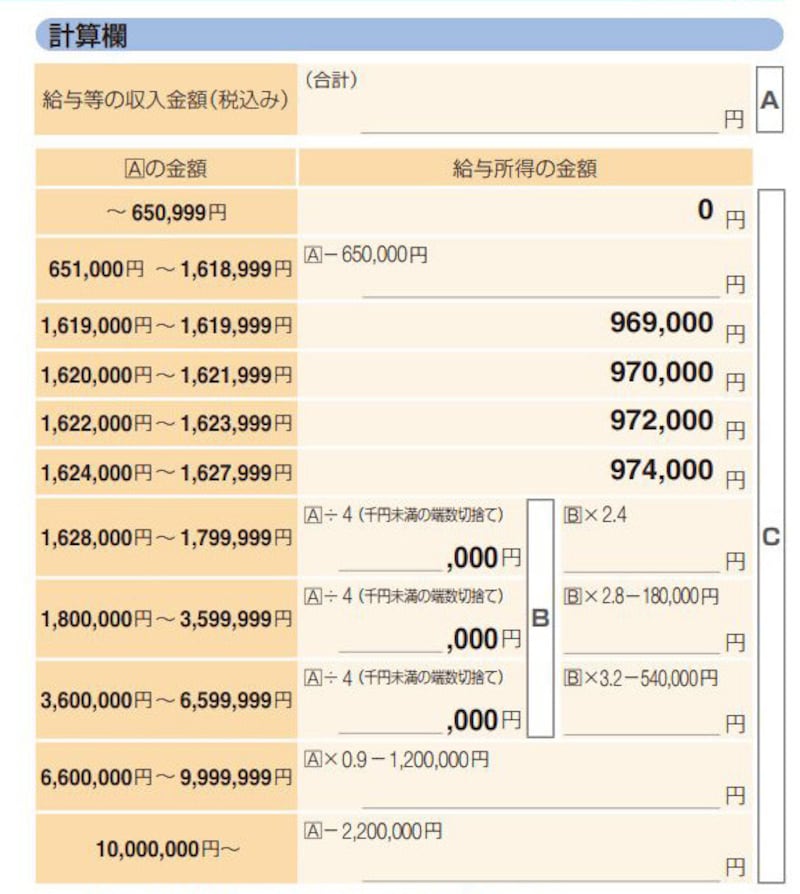

年収が800万円ですから、給与所得控除後の金額は600万円(800万円×0.9-120万円)となります。

母に障害者控除が適用、父に特別障害者控除が適用されると、所得控除額が以下のとおり増えます。

・所得税の控除額 : 27万円(母の障害者分)+75万円(父の同居特別障害者分)=102万円

・住民税の控除額 : 26万円(母の障害者控除分)+53万円(父の同居特別障害者分)=79万円

上記の所得控除を考慮すると、課税所得金額は600万円-102万円=498万円。下の図でいうと330万円超695万円以下の範囲となり、所得税率は20%となります。一方、住民税の所得割に対する税率は一律10%です。

以上をふまえると、

・所得税の軽減額 : 102万円×20%=20万4000円

・住民税の軽減額 : 79万円×10%=7万9000円

の合計28万3000円の税額が軽減されます。

(※ 所得税の軽減額については実務上は復興特別所得税が影響してきますが、計算を簡略化するため考慮していません)

このように、障害者控除、特別障害者控除、特別障害者控除の同居加算、該当する1人につき別個に計算されます。そのため、家族に該当する方がいれば税額に大きな影響を及ぼすケースもあります。ぜひとも、年末調整や確定申告できちんと対処しておきたいものです。

【関連記事をチェック】

お金が戻る! 確定申告完全マニュアル

所得控除とは?14種類の控除と当てはまる人をわかりやすく解説

2019年の医療費控除申告の変更点は?領収書提出が不要、スマホで申告できる?