平成25年度税制改正(改正前)と平成26年度税制改正(改正後)の内容

1. 平成25年度税制改正(改正前)所得拡大促進税制とは、青色申告書を提出する法人が平成25年4月1日から平成28年3月31日までの期間内に開始する各事業年度(個人事業主の場合は、平成26年1月1日から平成28年12月31日までの各年、以下「適用事業年度」という)において、以下の【要件1・2・3】を満たした場合、国内雇用者に対する給与等支給増加額について、10%の税額控除を認める制度です。ただし、控除税額は法人税額の10%(中小企業等は20%)が限度となります。

【要件1】給与等支給額が基準事業年度の給与等支給額と比較して5%以上増加しているこ と

【要件2】給与等支給額が比較雇用者給与等支給額(前事業年度の給与等支給額)を下回らないこと

【要件3】平均給与等支給額が比較平均給与等支給額(前事業年度の平均給与等支給額)を下回らないこと

詳細についてはこちら:http://allabout.co.jp/gm/gc/431969/

2. 平成26年度税制改正(改正後)

主な改正内容です。

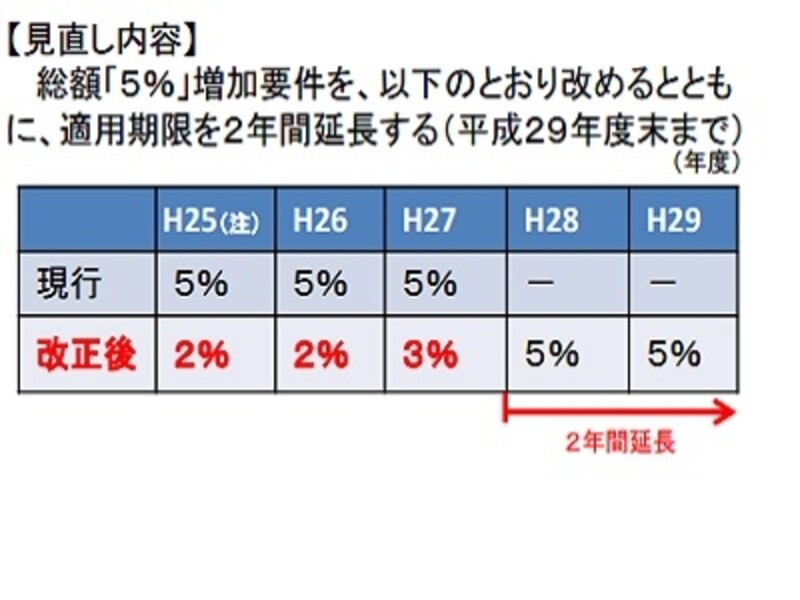

(1)適用年度を平成30年3月31日まで2年延長

(2)【要件1】の給与等支給増加率5%という要件を段階的に変更

a.平成27年4月1日より前に開始する事業年度については2%

b.平成27年4月1日から平成28年3月31日までの間に開始する事業年度については3%

c.平成28年4月1日から平成30年3月31までの間に開始する事業年度については5%

(3)【要件3】の「平均給与等支給額」の比較方法について、改正前の日雇いのみを除いて比較していたところを、「継続雇用者に対する給与等の支給額」とそれに係る支給者数に限定して比較することに変更(退職者・再雇用者・新卒採用者を除いて比較する)

さらに【要件3】について、「平均給与等支給額が比較平均給与等支給額を超えていること」と変更されています。

ここで重要なのは、事業年度によって適用される要件が変わることです。

・平成25年4月1日以降開始し平成26年4月1日より前に終了する事業年度⇒改正前の内容(改正前の内容を満たさなくとも、当事業年度及び翌事業年度において改正後の内容を満たせば上乗せ措置あり)

・平成26年4月1日以降に終了する事業年度⇒改正後の内容

なお、税額控除額については変更なしです。

改正内容

http://www.chusho.meti.go.jp/zaimu/zeisei/2013/131220ZeiseiKaisei2.pdf)

平成26年4月1日より前に終了する事業年度について適用する場合

本制度の適用については、主に平成26年3月末決算法人から適用1年目となります。平成26年3月決算法人で事業年度が1年の場合、まずは【要件1】の基準事業年度である平成25年3月決算時と比べて給与等が5%以上増加したのか、そして2%以上増加したのかと2パターンで判定することになります。改正前基準5%以上の要件等は満たせていない場合でも、改正後基準2%以上の要件等をすべて満たせば、翌年度の適用の際に適用1年目の税額控除額を上乗せして控除できる可能性があるからです。この場合、当期の税務申告において一切手続きは必要なく、翌期の税務申告において必要書類に上乗せ控除額を記載することになりますので、ご注意ください。

判定フローチャート

(出典:経済産業省HP

http://www.meti.go.jp/policy/economy/jinzai/syotokukakudaisokushin/)

雇用促進税制と選択適用

所得拡大促進税制については、雇用促進税制など他の「雇用を増やした時に受けられる減税措置」とのダブル適用はできず、選択適用となります。なお、雇用促進税制については、新規雇用者1人当たり20万円の税額控除額が40万円に引き上げられています(法人税額の10%上限、中小企業は20%が上限)。

また、雇用促進税制は事前及び事後の申請が必要ですが、所得拡大促進税制については事前及び事後の申請は不要です。本制度の適用年度の税務申告の際に必要事項を一定の書類に記載のうえ、提出するだけです。

さらに雇用促進税制については、設立事業年度は適用がありません。一方の所得拡大促進税制については、平成25年4月1日以降に新たに開始した場合の基準事業年度の給与等支給額を、「事業を開始した事業年度の給与等支給額の70%に相当する金額(月数按分あり)」とされています。つまり、新たに設立した法人については【要件1】はクリアとなります。【要件2】についても比較雇用者給与等支給額は0であるためにクリアとなり、【要件3】についても比較平均給与等支給額が0であるためクリアとなります。

新設法人の場合で従業員がいる場合、所得拡大促進税制を適用できる可能性が高いので忘れないようにしてください。