給与所得とは、年収から給与所得控除を差し引いたもの

サラリーマンの稼ぎは税務上、「給与所得」という区分に属します。この給与所得とは、年収から「給与所得控除」を差し引いたものです。では、サラリーマンの必要経費ともいえる「給与所得控除」とは、どんなものを指すのでしょうか。<目次>

給与所得とは、俸給・給料・賃金・歳費および賞与の総称で、勤務先と雇用契約関係にある場合に受け取る稼ぎ全般のことを指します。ただし、ここで誤解してほしくないのは「給与所得=年収ではない」ということです。

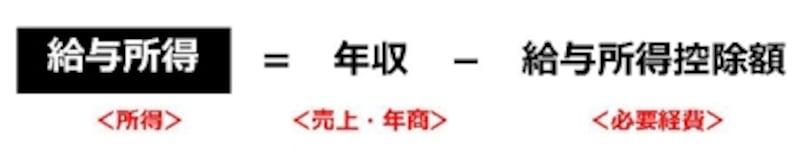

すでに述べたように、年収から給与所得控除を引いたあとの金額が給与所得です(図参照)。個人事業主に例えると、売上高や年商が年収、必要経費が給与所得控除額、差し引きして算出された儲けが所得ということになります。この所得が、事業所得や給与所得や不動産所得というように、所得の区分により相違するのです。

給与所得とは?

給与所得控除はサラリーマンの必要経費

サラリーマンは、雇用契約関係を結ぶことで、勤務先からの指示命令などに基づき仕事をしなくてはなりません。一方で、仕事に必要な文房具やら制服といったものは、勤務先から支給されることとなります。それでは、その必要経費(給与所得控除)はどのように計算されるのでしょうか。

給与所得控除は、年収に応じて計算される

給与所得控除は所得税法上、収入金額(=年収)に応じて決められています。そして、年収から給与所得控除額を差し引くことによって給与所得の額が算定されます。令和2年以降の給与所得控除額は下記のとおりです。

(※)給与等の収入金額。源泉徴収票の「支払金額」にあたる

年収に応じてということはつまり、職種や勤務形態といったことは考慮されないということです。下の表は、給与所得控除後の金額、つまり給与所得の金額を求めるものですが、事務職だろうが営業職だろうが、早朝勤務が多かろうが夜間勤務が多かろうが、基準はすべて年収に応じてということになります。

令和2年以降新たに導入された所得金額調整控除

なお、近年の税制改正で続いている給与所得控除の縮小ですが、一方で、税制の考え方の中には「課税の公平」といって、どのような生活状況にある方にも上記のように「給与所得控除の引き下げ」をあてはめてしまうのは、不適当であるという考え方もあり、緩和措置の役割としての「所得金額調整控除」が同時にスタートします。年末調整、つまり給与所得者における所得金額調整控除の算式は以下のとおりです。

{給与等の収入金額(1,000万円超の場合は1,000万円) - 850万円}×10%=所得金額調整控除

例えば、年収が1,200万円の場合の算式は、算式上1,000万円をあてはめることとなりますので

- (1,000万円-850万円)×10%=15万円

つまり、令和2年分以降の給与所得控除額の上限195万円にこの所得金額調整控除15万円控除が上乗せされるので、結果として給与等の収入金額1,000万円超の人の場合、給与所得控除額と所得金額調整控除を合計すると給与等の収入金額1,000万円超の人においても他の所得者層と同じく給与所得控除額が10万円引き下げられるだけ、となります。

この所得金額調整控除の適用対象者ですが、給与等の収入金額が850万円を超える給与所得者で以下のいずれかの要件を満たす者とされています。

1. 本人が特別障害者に該当する者

2. 年齢23歳未満の扶養親族を有する者

3. 特別障害者である同一生計配偶者または扶養親族を有する者

なお、この所得金額調整控除は同一生計内のいずれか一方のみの所得者に適用するという制限がありません。従って、例えば、夫婦ともに給与等の収入金額が850万円を超え、かつ、年齢23歳未満の扶養親族である子がひとりしかいないような場合であっても、その夫婦双方が、この控除の適用を受けることができることとされています。

年の途中で退職した人は、源泉徴収票の内容に注意

また、年収に応じてなので、年の中途では所得の計算はできないということになります。会社を年の途中で退職した場合、給与所得控除後の金額が空欄のままの源泉徴収票を渡された人もいるでしょう。なぜ、給与所得控除後の金額が空欄のままなのでしょうか。

その理由は、その人が再就職するかもしれませんし、再就職しないまま年末を迎えるかもしれません。つまり、年を通じての給与の収入が、年の中途では確定していないので、給与所得控除後の金額が空欄のままの源泉徴収票ということになっているのです。

通勤費は年収に含まれる? 年収に含まれる項目をチェック

給与所得は所得税法上、年収に応じて法定される。となると、そもそも年収に含まれるもの、含まれないものが何なのか、気になるところです。 年収に含まれない項目に対しては、「非課税項目」「これは課税されない」といった表現がされます。一般的には、以下の項目がその代表例です。●年収に含まれない項目

- 給与に加算して支給される通勤費で、月額15万円以内(※H28年1月より)

- 制服などの貸与

- 出張旅費などの精算

- 社内規定などに基づいて支給される祝い金やお見舞い金

例えば通勤費込みで給与33万円のAさんと、30万円に3万円の通勤費が加算されて支払われているBさんがいたとします。ケーススタディとしてわかりやすくするため、賞与の支給がないとすると、それぞれの年収は以下のとおりです。

- Aさんの年収 33万円×12カ月=396万円

- Bさんの年収 30万円×12カ月=360万円

このケーススタディのポイントは2つあります。1つめはBさんのように、支給形態として給与に加算して支給されるという点です。2つめは、(このケースでいえば3万円が)通勤等のための運賃、時間、距離等の事情に照らし、最も経済的かつ合理的であるかどうかです。

経理形態や経済的合理的というポイントに関係なく、月額15万円までは「無条件で非課税」ではないので、特に中小零細企業の給与計算の経理に従事している人は注意してほしいところです。

サラリーマンでも必要経費の積み上げが可能に

平成25年より「特定支出控除」の計算方法が変更になりました。特定支出控除とは、通勤費・転居費・単身赴任費など、一定の支出があり、その額が給与所得控除額を超えたときに、超えた部分の金額を給与所得控除額に加算できる制度でした。

なお、平成28年以後は、年収1500万円を超えた場合には125万円を超えた場合という上限が撤廃され、その年中の給与所得控除額の1/2を超えた場合という基準だけになりました。給与所得控除の税制改正が引き続くので、それにあわせて給与特定支出控除の基準も改正されているのです。

資格取得費や勤務必要経費など特定支出控除の範囲が拡大

また、特定支出控除に該当する項目も、資格取得費や勤務必要経費が給与特定支出控除の対象になるなど、その範囲が拡大されているので注目です。●資格取得費とは

職務の遂行に直接必要な弁護士・公認会計士・税理士・弁理士といった資格取得のための費用で、結果として資格取得に至らなくても対象となります。たとえば、弁護士の資格を取得するために法科大学院、いわゆるロ―スクールに通う費用などもこの資格取得費になるといった質疑応答事例も公表されています。

●勤務必要経費とは

たとえば以下のようなものが該当します。

- 職務に関連する書籍、定期刊行物などの図書費

- 制服、事務服、作業服など勤務場所において着用する衣服費

- 職務上関係のある者に対する交際費・接待費その他の費用

いずれにせよ、給与所得控除額は所得税の計算の際、自動適用されますが、特定支出控除額の適用を受けるには給与所得者が確定申告をする必要があります。該当する証明書を勤務先に発行してもらうという手間はかかりますが、ぜひ確定申告してみてはいかがでしょうか。

【関連記事】