<目次>

ボーナス(賞与)から天引きされる税金、社会保険料はいくら?

ボーナス(賞与)をもらった時に、額面と手取り額との差に驚いたことのある人も少なくないでしょう。ボーナスから差し引かれる税金や社会保険料の額、手取り額はどのような仕組みで決まるのでしょうか。ボーナスにかかる所得税と社会保険料の計算方法について解説します。【ボーナスから天引きされるお金について動画で解説※令和2年の場合です】

あわせて、ボーナスから差し引かれる社会保険料の取り扱いと手取りの関係、源泉徴収票のどこに記載されているのかまでとりまとめてみました。

ボーナスは「給与所得」として税金が計算される

所得税法上、所得は10種類に区分されます。賞与はそのうちの「給与所得」に分類されます。たとえば、月額給与35万円、夏・冬の賞与がそれぞれ50万円だった場合、税務上、給与所得の年収は

- 月額給与分……35万円×12カ月=420万円

- 夏、冬の賞与……50万円×2回=100万円

ただ、月額給与にしても賞与にしても、社会保険料や税金が差し引かれるため、手取り金額520万円ということにはなりません。賞与から差し引かれる社会保険料や税金の仕組みを理解することがポイントとなってきます。

賞与にかかる社会保険料の計算方法

一般従業員の場合、賞与から控除される(差し引かれる)社会保険料は次の3つです。- 健康保険料(40歳以降の場合は介護保険料含む。以下同)

- 厚生年金保険料

- 雇用保険料

全国健康保険協会が運営している健康保険(協会けんぽ)の健康保険料、厚生年金保険料の計算方法は

- 賞与の総額から1000円未満を切り捨て(これを標準賞与額といいます)

- それに保険料率を掛ける

一方、雇用保険料の計算において、賞与の総額から1000円未満を切り捨てるという作業はありません。単純に保険料率を掛けるというシンプルな計算方法です。

その保険料率は全国の都道府県により異なります。東京都の協会けんぽの場合、2023年4月納付分より健康保険料率10.00%(介護保険を含む場合11.82%)、一般の厚生年金保険料18.30%となっています。労使折半ですので、この料率を1/2にした率を賞与の額面から差し引くことになります。

雇用保険の労働者負担分の保険料率は、2023年3月分までと異なり、2023年4月~2024年3月まで支給される賞与は、賞与の総額に0.6%を掛けることで算定されます(農林水産・清酒製造の事業および建設の事業は除きます)。

今回のケース(賞与50万円)で、介護保険の対象者(40歳以上)だとしたら、社会保険料率の合計は

- (11.82%+18.30%)×1/2+0.6%=15.66%

- 50万円×15.66%=7万8300円

賞与にかかる税金(所得税)の計算方法

賞与から差し引かれる税金は「源泉所得税」です。月額給与とは違って、賞与から住民税は差し引かれませんので注意してください。また、社会保険料と源泉所得税の計算方法も異なります。社会保険料が原則、額面が基準なのに対し、源泉所得税は前月の社会保険料控除後の給与が基準となっています。

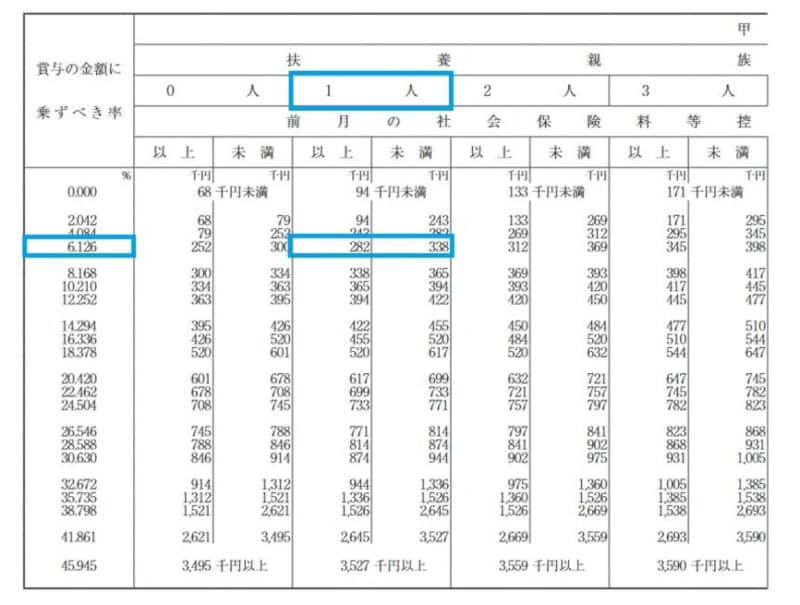

たとえば、前月の社会保険料控除後の給与が28万2000円以上33万8000円未満で、扶養親族等の数が1人の場合の算定方法を考えてみましょう。源泉徴収税額表の「賞与の金額に乗ずべき率」の欄を見ると、6.126%と記載されているのがわかります。

なので、今回支給される社会保険料控除後の賞与に、上記の料率を掛けてもとめると、このケースの源泉所得税額は

- (50万円-7万8300円)×6.126%=2万5833円

つまり、賞与の額面は50万円ですが、社会保険料7万8300円と、上の源泉所得税2万5833円を差し引くと、手取りは30万円台まで下がるというわけです。

ボーナスの税金は源泉徴収票から見ることができる?

月額給与と賞与が確定すると、年明けに源泉徴収票が発行されます。源泉徴収票には上記で計算したような手取り額は記載されず、「支払金額」の欄には給与と賞与の合計額、いわゆる額面の合計額が記載されます。

「社会保険料等の金額」の欄には、給与と賞与から差し引かれた社会保険料と、本人から申告のあった社会保険料の合計額が記載されます。

「源泉徴収税額」の欄は、年末調整の対象から外れた人の場合、給与と賞与から差し引かれた源泉徴収税額が記載されていますが、年末調整の対象者であれば、取り過ぎであれば還付、不足していれば追加徴収して税額が精算されるので、精算後の正しい源泉徴収税額が記載されています。

ただし、賞与から差し引かれる源泉所得税が正確かという観点から見ると、前月の社会保険料控除後の給与を基準とした税率が、社会保険料控除後の賞与に掛けられてもとめられる概算額なので、年収を基準とした正しい税額ではありません。

賞与は給与所得の一部であると冒頭で説明しましたが、年収が確定しないと給料や賞与から天引きされた源泉所得税が正しいかどうかの計算ができないので

- 年末調整の対象者……賞与から差し引かれた源泉所得税額についての精算が終了

- 年末調整の対象でない者……賞与から差し引かれた源泉所得税額についての精算が未済

ボーナスについて、よくある質問

Q. ボーナスにかかる税金はだいたいどれくらいですか?

A. ボーナスが50万円で、40歳以上だとしたら、源泉所得税は2万5833円となります。

Q. ボーナスから引かれる社会保険料はだいたいいくら?

A. ボーナスが50万円で、40歳以上だとしたら、ボーナスから天引きされる社会保険料は、社会保険料7万8300円となります。

【関連動画・公務員のボーナス平均額についてはコチラ】

【関連記事をチェック!】

2023年夏・公務員のボーナス平均支給額はいくら?

ボーナスの支給日はいつ?会社員と公務員が貰う時期