一時所得とは? 懸賞の賞金、競馬や競輪の払い戻し金など

一時所得とは、営利を目的とする継続的行為から生じた所得「以外」の所得です。労務や役務の対価として受け取るものでもなく、また、資産の譲渡による対価としての性質も有しないものとされています。他の所得と具体的に比較すると、事業所得のように継続・反復・独立といった形で生計を維持する所得ではなく、給与所得や退職所得のように労務に対する対価でもなく、報酬や手数料といった役務の対価といった性質でもありません。また、株や土地建物といった資産を譲渡することによって生じる所得でもありません。

したがって一時所得は、利子所得、配当所得、不動産所得、事業所得、給与所得、退職所得、山林所得、譲渡所得以外の所得で、一時的に生じた所得となります。雑所得も生計を維持する規模ではありませんが、労務や役務の対価として受け取るもの、あるいは資産の譲渡による対価としての性質をもつものとされ、一時所得には含まれません。

一時所得は、具体的に以下のようなケースで発生します。

●懸賞の賞金・福引の当せん金

●競馬や競輪の払い戻し金 (※)

●生命保険契約に基づく一時金

●損害保険契約に基づく一時金

●死亡後3年を超えて支給が確定した退職手当金

●ふるさと納税の返礼品 (後述)

一時所得の計算方法

一時所得の計算方法は、以下の算式にあてはまることにより求められます。総収入金額-その収入を得るために支出した金額-特別控除額(50万円)

「その収入を得るために支出した金額」と「特別控除額(50万円)」については、それぞれ下記の点に注意してください。

●「その収入を得るために支出した金額」の注意点

競馬や競輪の払い戻し金を例にとって解説しましょう。例えば5レースに5万円ずつ均等に馬券を買いもとめた人がいたとします。この段階で、支出金額は25万円となります。ただ、予想が的中したレースはその内一つだけだった場合、25万円のうち的中したレースに該当する5万円のみが「その収入を得るために支出した金額」となります。

一時所得の必要経費に該当するものが、「その収入を得るために支出した金額」となるのですが、その収入を生じた行為をするため、もしくは、その収入を生じた原因の発生に伴い、直接要した金額に限るという考えかたとなっているためです。

※なお、「外れ馬券でも必要経費になる」との判断が示された判例があります<2017年12月15日最高裁など>

ただし、これらはいずれも「営利目的で継続的に購入」あるいは「自動購入ソフトを利用していた」などの理由で所得の区分が「一時所得」ではなく「雑所得」として認定された事例です。偶然的な利益が積み重なっただけであれば、一時所得に区分され、一時所得の必要経費は従来どおり「その収入を得るために支出した金額」のままなので切り分けておさえておきましょう。

●「特別控除額(50万円)」の使い方の注意点

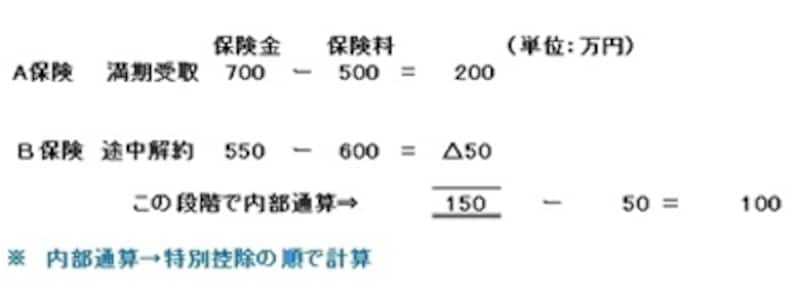

これは、生命保険契約に基づく一時金を例にとって解説しましょう。A保険の一時金受取では200万円の儲けが、反対にB保険は中途解約したため50万円の損失が同じ年に生じたとしましょう(生命保険契約は通常、満期に伴って受け取る一時金の場合は儲けが生じますが、途中解約の場合は逆に損失が生じることもあります)。

この場合の「特別控除額(50万円)」の使い方は、200万円の儲けから50万円の損失を差し引いたあとに、50万円を限度として特別控除額を差し引くことになります。一時所得が生じた取引の区分ごとに特別控除額50万円があるのではなく、一時所得全体で特別控除50万円があるのです。

一時所得内で、特別控除額を差し引く前に儲けから損失を差し引くことを「内部通算」といいます。なお、損失額が儲けの金額を上回ったとき、一時所得全体ではマイナスとなりますが、このマイナスは他の所得との相殺はできません。所得の区分を超えて差し引き処理することを「損益通算」といいますが、一時所得の損失は損益通算の対象とされていないので、損失が生じても0円とみなすのです。

一時所得の計算上の注意点

なお、上記の例のB保険の途中解約だけ、あるいは、競馬や競輪で損失が生じたといった場合において、給与所得や事業所得から差し引く(損益通算といいます)ことはできません。損益通算ができる前提には不動産所得、事業所得、山林所得、譲渡所得で損失が生じた場合に限定されていて、B保険の途中解約だけ、あるいは、競馬や競輪で損失が生じたといったように一時所得でマイナスが生じても、「0円」つまり損失がなかったものとみなされるので、損益通算の対象とならないのです。

一方、近年、多額の返礼品の取扱いが話題となっているふるさと納税の返礼品ですが、「一時所得に該当する」といったことが、国税庁の質疑応答事例で発表されています。

理由は下記の2点

- ふるさと納税の謝礼として受ける特産品に係る経済的利益については非課税所得ではないこと

- 地方公共団体は法人であること

なお、新型コロナウイルス感染症等の影響に伴い、実施されているGo Toキャンペーンの助成金ですが、こちらも一時所得として取り扱うということが発表されました。

理由としては以下のとおり

「新型コロナウイルス感染症等の影響に伴い、国や地方公共団体から個人に対して助成金が支給されることがありますが、こうした助成金は所得税の課税対象」であり、さらに

- 事業に関連して支給される助成金・・・・事業所得に算入

- 事業に関連しない一時的に支給される助成金・・・一時所得に算入

とされています。前者の代表例は「持続化給付金」や「家賃支援給付金」で、後者の代表例は「Go Toキャンペーンの助成金」といったところでしょうか。

したがって、ふるさと納税の謝礼として受ける特産品だけで一時所得の特別控除額50万円を超えるというようなことはレアケースでしょうが、保険の満期解約と高額なふるさと納税の謝礼、あるいはGo Toキャンペーンの助成金をあわせると50万円を超えるかも?というようなケースでは確定申告の対象になるかどうかの適否判断がもとめられることとなります。

一時所得の確定申告のポイント

下記には、一般的な一時所得の確定申告書の記載方法を記しておきます。まず、給与所得者の場合で、一時所得が生じた年分の確定申告書の書類はA様式となります。

一時所得として儲けが出ても、前述の通り50万円の特別控除があるので、その範囲内であれば課税されません。また一時所得は、給与所得などと合算する前に1/2することになっていますので、忘れないようにしてください。一時所得が算出されても、給与所得などと合算されるのはその半分ということですので、納税者に有利な制度です。

例えば年収640万円の給与所得者で、既払込保険料が500万円ある生命保険契約から一時金を700万円受け取った場合、申告書の記載例は下記のようになります。 ●「収入金額等 一時」欄

700万円(総収入金額)-500万円(その収入を得るために特別に支出した金額)-50万円(特別控除額)=150万円

●「所得金額 一時」欄

150万円×1/2=75万円

その後、合算された所得から所得控除額が差し引かれたものに、超過累進税率が課され、税額が確定するという計算の流れは給与や年金による所得と同様です。なお、2013年から2037年は復興特別所得税が施行されているので、これに2.1%が付加されます。

【関連記事】

満期保険金を受け取ったときの税金と計算方法

保険を中途解約したときの確定申告

確定申告の時期はいつからいつまで?