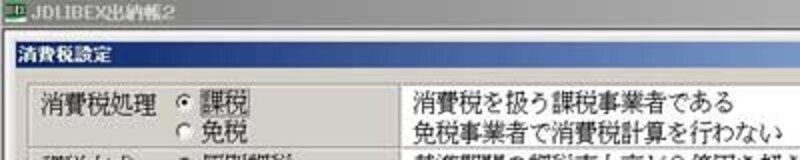

課税事業者か免税事業者か

まず最初に設定するのが消費税を扱う課税事業者か免税事業者かの設定です。免税事業者というのは消費税等の納付が免除された事業者のことです。

課税の基準となる売上が1000万円以下の場合に免税事業者になれます。もちろん課税事業者を選択してもかまいません。その場合は「消費税課税事業者選択届出書」を所轄税務署長に届出します。

法人設立時の注意

ただし創業時は注意が必要です。資本金が1000万円以上の法人を設立した場合、設立後、売上がほとんどなくても設立1期目と2期目について免税事業者になれません。これは有限会社でも資本金1000万円以上の場合は同じです。

反対に資本金が1000万円に満たない法人を設立した場合は「消費税の新設法人に該当する旨の届出書」を届出して免税事業者になれます。個人事業の場合は開業後2年間は、免税事業者となります。

創業後、最初の売上がほとんど見込めないのならば少額の資本金で確認株式会社や確認有限会社を設立するか、個人事業から始めて将来的に法人成りをすることを考えるのが現実的です。

| ※関連ガイド記事:1円会社って、どうよ?(起業・独立開業) |

| 創業を促進するために新しく作られたのが「中小企業挑戦支援法」です。創業者は少額資本金で会社設立でき、極端な話、資本金1円で会社が作れるため「1円会社」と呼ぶわけです。 |

| ※個人事業の課税売上高が年間1000万円超になると、2年後から課税事業者になります。課税事業者になる前に個人事業を廃業して有限会社などで法人成りすると、法人設立後2事業年度は免税事業者となり、消費税等を納税する時期を遅らせることもできます。 |

3000万円が1000万円に

すでに事業をされている方は、平成15年度税制改正により消費税法の一部が改正されましたのでご注意ください。消費税の納税義務が3000万円から1000万円(基準期間売上)に引き下げられ、平成16年4月1日から(個人事業者は平成17年1月1日から)適用となっています。今まで免税業者でも今年度の売上が1000万円を超えそうであれば課税事業者として準備を始めた方がよいでしょう。

| ※消費税を納める事業者かどうかの判定(基準期間)は、個人事業者はその年の前々年(平成17年の場合は平成15年1月~12月の売上)、法人はその事業年度の前々事業年度(3月決算なら平成14年4月~平成15年3月の売上)となります。 |

では、課税事業者、免税事業者の設定についてまとめましょう。

| 基準の売上が1000万円超の個人事業者、法人 | 課税事業者 |

| 資本金が1000万円以上の法人を新規設立 | 課税事業者 |

| 上記以外の個人事業者、法人 | 免税事業者 |

さらに原則課税/簡易課税などの設定が必要です。→消費税の設定方法(2)