借入金の負担割合を基礎に年末残高を計算する

ここでは、前ページのモデルケースを再び活用し、具体的な数字を使って記入方法をご説明します。

<例> 4,000万円の新築マンションを夫婦共同で購入

【持分割合】 夫:10分の7 妻:10分の3

【自己資金】 夫:300万円 妻:200万円

【住宅ローン】収入合算(連帯債務)して、フラット35から2,500万円

別途、夫の単独名義(単独債務)で都市銀行から1,000万円

【年末残高】下表の通り

1 各共有者の取得した資産に係る取得対価の額等の計算

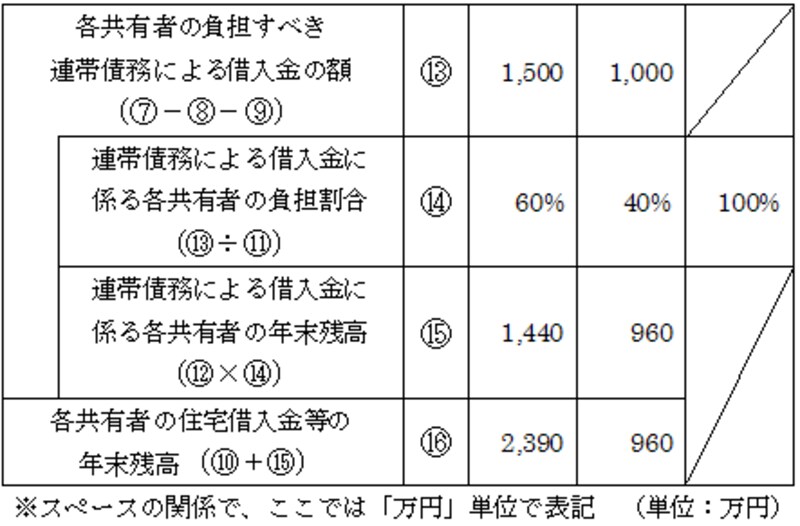

この例の場合、「2 各共有者の住宅借入金等の年末残高」欄は以下のようになります。

2 各共有者の住宅借入金等の年末残高

ここでの作業は、まず「頭金」と「単独債務による借入金」を除いた「連帯債務による借入金」の金額を計算し、次に、その金額をベースに共有者ごとの負担割合を算出。続いて、今度はこの負担割合から共有者ごとの「連帯債務による借入金」の年末残高を計算し、最後に「単独債務による借入金」を加算して、住宅ローン減税の計算基礎となる年末残高を導き出します。

なぜ、こうした面倒な作業をしなければならないのかというと、共有者がいる場合、その共有者の持分を差し引いた年末残高しか住宅ローン減税の対象にならないからです。年末残高の1%相当額が必ず戻ってくるわけではありません。ご注意ください。

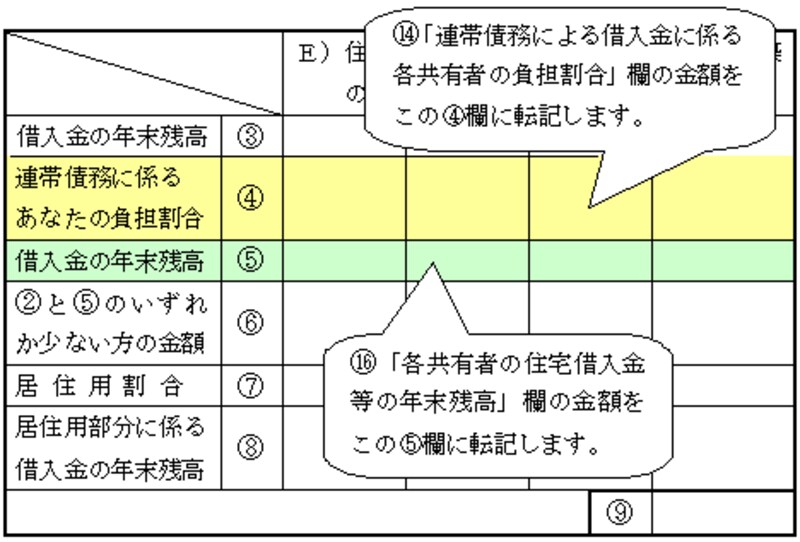

5 居住用部分の家屋または土地等に係る住宅借入金の年末残高

そして、いよいよ最後、(14)と(16)欄の金額を上図のように「計算明細書」の本編に転記して「付表」は完成です。「確定申告書」本編の記載例は以下のサイトにありますので、併せて参考になさってください。

住宅借入金等特別控除の適用を受ける方の記載例 (国税庁) ※PDF形式

【住宅ローン減税2009年 確定申告に関する記事】

「住宅ローン減税」確定申告09年/適用条件

「住宅ローン減税」確定申告09年/必要書類

「住宅ローン減税」確定申告09年/リフォーム

「住宅ローン減税」確定申告09年/申告書の記入方法

【NEW】意外と勘違いしやすい「住宅ローン減税」の盲点

「住宅ローン減税」09年 ケース別 還付額一覧(1)/単身世帯など

「住宅ローン減税」09年 ケース別 還付額一覧(2)/扶養家族あり

住宅ローン減税09年 転勤後の「再適用」条件が緩和される