2021年(令和3年)に確定申告をする上での注意点とは?

<目次>したがって、ここでは、どのような税制改正や手続き改正があり、それが確定申告にどのように影響してくるのかを整理しておきましょう。

e-Taxの推進と青色申告特別控除の差別化

従来より、青色申告特別控除65万円の適用を受けるためには、以下の要件をすべて満たしている必要があり、ひとつでも満たしていない場合、青色申告特別控除65万円の適用を受けることができませんでした。その3点とは- 事業所得または事業的規模の不動産所得のある人といった事業規模要件

- 「貸借対照表」や「損益計算書」を添付するといった記帳・帳簿要件

- 期限内申告を行うといった期日要件

- 電子申告、あるいは電子帳簿保存のいずれかを採用していること

つまり、青色申告特別控除65万円の適用を受けるためには原則「e-Taxで確定申告手続きを行う」ということが必須となるということです。

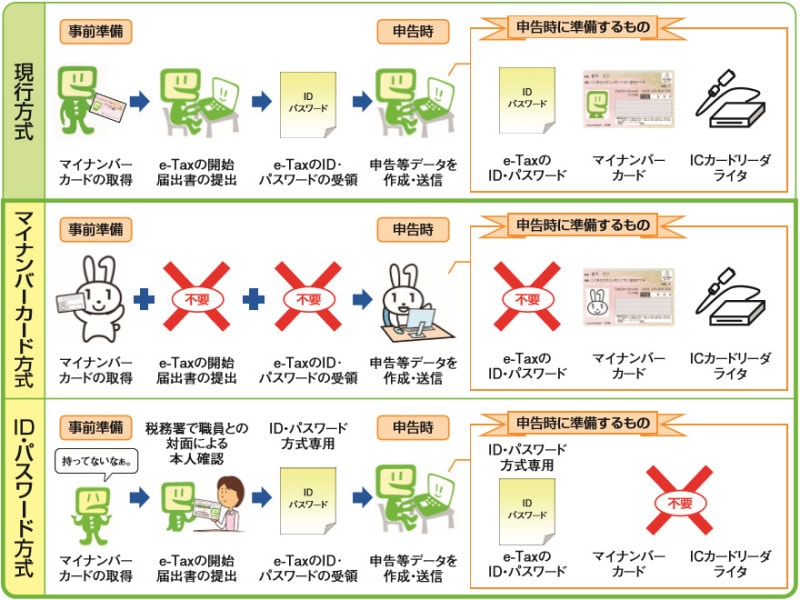

現状、「e-Taxで確定申告手続きを行う」ためには以下の2通りがあります。(スマホでのe-Taxを利用した確定申告もありますが、2019年段階では事業所得の申告は利用可能対象者には含まれていなかったのでこの記事ではパソコン利用者で説明しています)

なので、従来、e-taxで申告したことがなく、2021年申告においても青色申告特別控除65万円を活用したいのであればマイナンバーカード方式で行うか、ID・パスワード方式で行うかを選択し、それぞれ以下のような事前準備が必要になります。

マイナンバーカード方式で行う場合はマイナンバーカードの取得とICカードリーダライタの準備が必要ですし、ID・パスワード方式で行う場合は、運転免許証など本人確認の書類を持参の上、税務署に行き、ID・パスワード方式の届出を作成・送信すると利用者識別番号を取得するといったことです。

ID・パスワード方式で必要とされる利用者識別番号を「WEBからでもできる」とされていますが、その場合、マイナンバーカードとICカードリーダライタが必要となります。これらの準備は会計資料のとりまとめや確定申告書の作成以前にできることですので、必要に応じて早め早めの行動が必要です。

給与所得控除の引き下げが配偶者控除・扶養控除への要件に影響

給与所得控除額という給与所得者に対する必要経費が2020年より引き下げられています。個人事業主やフリーランスの場合、この改正の直接的な影響をうける方は少ないかもしれませんが、この影響を受け同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者及び勤労学生の合計所得金額要件がそれぞれ10万円ずつ引き上げられています。

例えば、2020年確定申告において特定扶養親族は生年月日が平成10年1月2日~平成14年1月1日生まれであるかどうかで判定されるのですが、該当する親族が102万円のアルバイト収入があった場合、2019年の確定申告の場合には、合計所得金額要件の判定は102万円-65万円=37万円と算定されるので、38万円以下という合計所得金額要件を満たします。

ところが、令和2年以降の給与所得控除を適用すると、算式は102万円-55万円=47万円となり、従来の合計所得金額要件38万円以下では扶養親族の合計所得金額要件を満たさなくなります。そこで、2020年の確定申告より扶養親族の合計所得金額要件を38万円以下から48万円以下に10万円引き上げ、年収ベースで2019年以前の基準でも適用可能としています。

したがって、こちらの税制改正は年収ベースではあまり影響しないという考えかたもできます。「給与所得控除額が引き下がった分、所得控除が受けられないのでは?」と早合点しないことのほうが重要です。

なお、配偶者に青色事業専従者給与を支給していても、「年収が103万円以下なら控除対象配偶者の適用が受けられるのではないか」と解釈される方もいるようなのですが、青色事業専従者給与として1円でも支給すると配偶者控除の適用から外れるので注意してください。青色事業専従者給与の支給と配偶者控除の適用を両方受けての節税はできないのです。

ひとり親控除の創設が確定申告のフォーマットにも影響

従来の寡婦控除および寡夫控除は原因に「離婚あるいは死別後婚姻せず」あるいは「死別後婚姻せず」とあるため、婚姻関係にあった配偶者と「死別」もしくは「離別」したという要件が必要でした。しかし、「経済困窮に陥る可能性が高い」あるいは「子育てと就労の両立が困難」といった事情により、税の負担能力が低いという背景が、寡婦控除や寡夫控除が設けられた理由であるならば、婚姻の有無との因果関係は低いのではという見方がここ数年引き続いていたのも事実です。

そこで令和2年の年末調整より「合計所得金額500万円超の場合には対象から外す」一方で「ひとり親であれば婚姻の有無を問わない」という制度に改められました。概要は下表のとおりです。

また、寡婦控除と寡夫控除の男女差も是正されています。

例えば、従来であれば合計所得金額500万円以下で、かつ、同一生計の子を有する場合、確定申告対象者が女性の場合であれば、所得控除額が35万円だったのですが、確定申告対象者が男性の場合、所得控除額が27万円と男女差がありました。

ところが、下表でわかるとおり、合計所得金額500万円以下で、かつ、同一生計の子を有する場合、死別であっても、離別であっても、未婚のひとり親であっても確定対象者の性別によって、所得控除額の差は解消されています。

なお、寡婦控除や寡夫控除は適用漏れが多い所得控除項目とされています。そこに今年は「未婚のひとり親」も加わったので、適用対象となる方はきちんと要件を確認して所得控除を受けましょう。

また、このことは2020年分以降の確定申告のフォーマットにも影響を与えています。

所得控除項目に「ひとり親」と明記され、注意喚起されているので対象となる方はきちんと控除を受けるようにしましょう。

基礎控除の差別化

原則、確定申告書を「e-Taxで申告する」以外は、青色申告特別控除は55万円に引き下がりますが、控除額が引き上げられた所得控除もあります。それは、基礎控除で合計所得金額が2,400万円以下の人について基礎控除は従来の38万円から原則として48万円に引き上げられています。ただし、一方で、基礎控除額に差が設けられました。上図にあるように、所得要件があがるにつれ、基礎控除額が逓減され、合計所得金額2500万円超だと基礎控除の適用がなくなることにも注意が必要です。

ここからは新型コロナウイルスの影響により2020年確定申告における特殊事情についていくつかピックアップしたいと考えます。

2021年・確定申告スケジュールと申告期限の個別延長

国税庁より2020年(令和2年)分、つまり2021年(令和3年)の確定申告シーズンのスケジュールは4月15日までに延期されました。主立った税目の確定申告スケジュールは以下のとおりです。- 申告所得税及び復興特別所得税……2021年2月16日(火)~2021年4月15日(木)

- 消費税及び地方消費税……2021年2月16日(火)~2021年4月15日(木)

- 贈与税……2021年2月1日(月)~2021年4月15日(木)

たとえば

- 納税者や経理担当の(青色)事業専従者が、感染症に感染した、又は感染症の患者に濃厚接触した事実がある

- 納税者が、保健所・医療機関・自治体等から外出自粛の要請を受けた

- 税務代理等を行う税理士や事務所の職員が感染症に感染した

この場合下記記載例のように申告書の余白に「新型コロナウイルスによる申告・納付期限延⻑申請」と記載すればOKです。申告期限が延長されるほか、税金の納付期限も延長されるので、要件にあてはまれば、延滞税や無申告加算税といったペナルティも回避することができます。

ただし、「個別に期限延長を申請した場合には、申告等ができないやむを得ない理由等について、税務署からお尋ねする場合」があることも併記されているので、その間の事情について記録等を残しておいたほうがいいでしょう。

持続化給付金や家賃支援給付金の支給があった場合の税務処理

新型コロナウイルス感染症の営業ダメージを受けたことにより、2020年は持続化給付金や家賃支援給付金、各種自治体からの休業協力金を受け取られた方も多いと考えます。これらの給付金や協力金の税務上の取扱いは特別定額給付金を除き「収入に含める」ということとなります。具体的には、たとえば青色申告決算書の場合、月別の売上と区分して、下記のとおり雑収入の欄に記載することとなります。

このように税制改正項目が確定申告の金額の算定に影響を与えるのみならず、新型コロナウイルス感染症の影響を受けた場合の個別延長や持続化給付金や家賃支援給付金の記載など注意すべき点は多々あります。

したがって、税務署や確定申告会場が混雑することが予想されますが、いわゆる「三密」を回避するため

- 確定申告会場への入場には、入場できる時間枠が指定された「入場整理券」が必要

- 入場整理券は各会場で当日配付しますが、LINEを通じたオンライン事前発行も可能

- 入場整理券の配付状況に応じて、後日の来場をお願いする場合がある

※確定申告書を税務署に相談はしないで、取りにいくだけ、提出するだけ、の場合は、整理券は不要です。また確定申告の用紙を直接取りにいく場合は、確定申告期間より前に行く、または国税庁のHPから自宅のプリンターで印刷する、などの方法をオススメします。

例年と比較してもますます早め早めの準備と対応が必要な2021年確定申告シーズンとなりそうです。

【関連記事をチェック!】

2020年から開始される所得金額調整控除ってなに?年末調整や確定申告にも影響するので注意

確定申告って何? 意味や基本の仕組み

医療費控除っていつまでに何をする?申請方法まとめ

10万円以下でも医療費控除が受けられる場合がある

払いすぎた税金を取り戻す!確定申告のやり方