配偶者控除、扶養控除は本当に48万円に引き上げられたの?

2022年(令和4年)の年末調整シーズンとなっています。年末調整の対象になるのは給与所得者つまり会社員・パート、アルバイトの方々です。2020年には多くの税制改正が行われ、その内容は2022年の年末調整実務にも影響を与えるので注意しなければなりません。

主なポイントは以下のとおりです。

・給与所得控除の引き下げ

・基礎控除の見直し

・所得金額調整控除の創設

・配偶者控除・扶養控除などの合計所得金額要件の見直し

・ひとり親に対する控除の創設

ひとつひとつみていきましょう。

給与所得控除の引き下げ

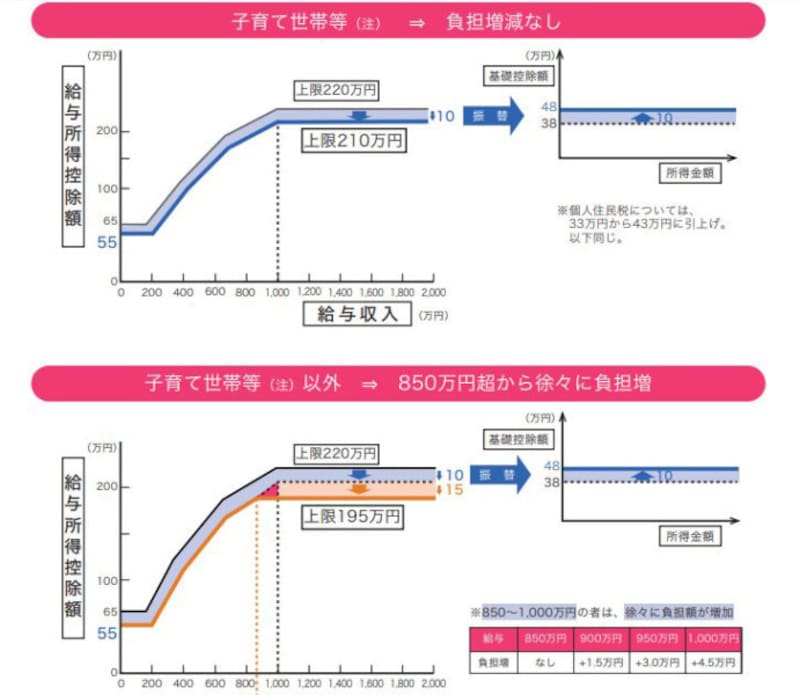

給与所得者の必要経費は正社員や契約・派遣社員、パートやアルバイトといった雇用形態や就労形態、職種によらず、税法上、決まっています。このことを給与所得控除というのですが、これが2020年・令和2年分以降、下記のように置き換わっていて、おおむね10万円減額されている、つまり所得が10万円高くなっていますので、2022年においても注意が必要です。さらには、給与の収入金額、つまり一般的には年収が850万円を超えた場合、給与所得控除額の上限が195万円に抑えられていますので覚えておきましょう。

基礎控除が38万円から48万円に見直しされた

このように給与所得控除が引き下げられた結果、「いきなり増税か」というとそんなことにはなりません。15種類ある所得控除のうち、基礎控除が従来の38万円から原則として48万円に引き上げられています。また、上記のとおり、合計所得金額が上がるにつれ、基礎控除は段階的に縮小されているのですが、「給与の収入金額が2000万円を超える人」はそもそも年末調整の対象者から外れますから、年末調整の対象者であれば、ほぼ全員が基礎控除が48万円に引き上がるととらえておいていいと考えます。

高額所得者は所得金額調整控除申告書への記入も忘れずに

こちらも2020年の税制改正項目でしたが、年収が850万円超ある人は「所得金額調整控除を受けられる」可能性があります。所得金額調整控除の適用対象者としては、給与等の収入金額が850万円を超える給与所得者で以下のいずれかの要件を満たす人です。

- 本人が特別障害者に該当する者

- 年齢23歳未満の扶養親族を有する者

- 特別障害者である同一生計配偶者または扶養親族を有する者

所得金額調整控除申告書に記入することにより、年収850万円超の高額所得者であっても、給与所得控除に所得金額調整控除を上乗せされるので、実質「給与所得控除10万円の減額」の影響しか受けないことになります。

なお、国税庁が発表している「年末調整のしかた」には、所得金額調整控除申告書の記載例として、年齢23歳未満の扶養親族を有する者がいる場合が公表されていますので、参考にしてみてください。

配偶者控除・扶養控除などの合計所得金額要件の見直し

給与所得控除の引き下げに影響された改正項目で、2020年・令和2年分以降の年末調整から実施されたものとして、配偶者控除、扶養控除などの合計所得金額要件の見直しがあります。具体的には 同一生計配偶者、扶養親族、源泉控除対象配偶者、配偶者特別控除の対象となる配偶者および勤労学生の合計所得金額要件がそれぞれ10万円引き上げられているほか、納税者の年収が1195万円以下なら、配偶者控除あるいは配偶者特別控除のいずれかで満額の38万円の控除が受けられることとなっています。

ただし、配偶者控除や配偶者特別控除の額が48万円に引き上がったのではなく、配偶者控除や扶養控除が適用されるかどうかの判断材料が「合計所得金額38万円以下」から「合計所得金額48万円以下」に引き上げられたのであるということです。

従来どおり、配偶者控除の所得控除額や通常の扶養控除の所得控除額は「38万円」のまま、ですので、こちらは従来通りということになります。

ひとり親控除の創設

2020年以降、「ひとり親であれば婚姻の有無を問わない」という制度が創設されています。ひとり親の定義として

1.合計所得金額500万円以下

2.他人に扶養されていない同一生計の子がいる

3.事実上の婚姻関係にない

という3つの要件があります。

「合計所得金額500万円超」の場合、寡婦控除も適用が受けられなくなることから、つまり「収入が低く経済困窮に陥る可能性が高い」シングルマザー(あるいはシングルファーザー)に手厚い税制改正となっています。

年末調整の実務の上での注意点としては、要件にあるように、ひとり親とは同一生計の子がいる単身者を指しますので、同棲している相手がいるなどの場合、ひとり親控除は受けられません。誰かと一緒に住んでいた過去がある等の場合、住民票に、事実上、婚姻関係と同様の事情にあると認められる続柄である旨の記載がされていることがありますので、ひとり親と認められない場合があります。その場合は税務署から問い合わせがあるでしょう。該当する人は早めに「世帯全体の住民票の写し」の交付を受けるなどの準備が必要です。

【関連記事】