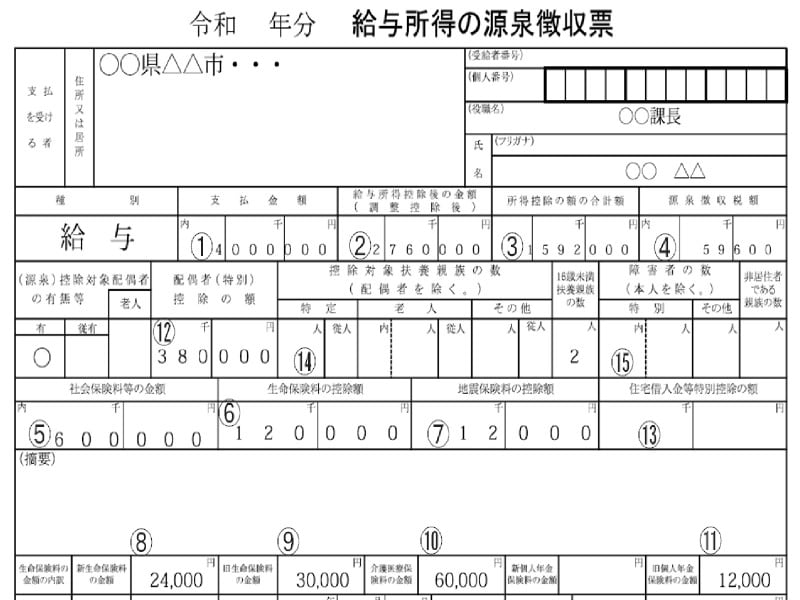

年収400万円の人を例に源泉徴収票の中身を解説

年末調整が終わると源泉徴収票を受け取ることになりますが、その内容がよくわからないと感じる人も多いようです。そこで、今回は、以下の条件の年収400万円の人の源泉徴収票を例に解説していきます。●前提条件

・本人(38歳)、妻(パート・33歳)、長男2歳、長女0歳

・年収(本人)は400万円

・社会保険料は60万円(給与天引き)

・生命保険料

(1)生命保険料2,000円/月(24,000円/年)平成24年1月1日以後契約

(2)生命保険料 2,500円/月(30,000円/年)平成23年12月31日以前契約

(3)介護保険料 5,000円/月 (60,000円/年) 平成24年1月1日以後契約

(4)個人年金保険料 10,000円/月 (120,000円/年) 平成23年12月31日以前契約

・地震保険料 12,000円/年

・配偶者のパート年収 100万円

【関連動画をチェック】

源泉徴収票っていつもらうの?どこでもらうの?わからない人は、以下の動画をご覧ください。

①支払金額……4,000,000円

年収400万円のため、4,000,000円と記載されます。②給与所得控除後の金額……2,760,000円

年収400万円の場合の給与所得控除後の金額は下記のように計算します。400万円-(124万円(400万円×20%+44万円))=2,760,000円

③所得控の額の合計額……1,592,000円

今回のケースの所得控除は、社会保険料控除(A)、生命保険料控除(B)、地震保険料控除(C)、配偶者控除(D)、基礎控除(E) となります。600,000円(A) + 120,000円(B) + 12,000円(C) + 380,000円(D) + 480,000円(E)

= 1,592,000円

(A) 社会保険料控除……600,000円⑤

会社から天引きされている金額や年末調整時に申告したiDeCoなどの小規模企業共済等掛金がある場合に記載されます。(B) 生命保険料控除……120,000円⑥

生命保険料控除は、3つに区分(一般・介護・個人年金)した上で計算します。・一般の生命保険料

(1)24,000円/年(新生命保険料)⑧

24,000円×1/2+10,000円=22,000円

(2)30,000円/年(旧生命保険料)⑨

30,000円×1/2+12,500円=27,500円

⇒((1)22,000円+(2)27,500円)>40,000円 ∴ 40,000円(a)

・介護医療保険料

(3)60,000円/年⑩

60,000円×1/4+20,000円=35,000円(b)

・個人年金保険料

(4)120,000円/年(旧個人年金保険料)⑪

120,000円>100,000円⇒50,000円(c)

〇生命保険料控除合計

(40,000円(a)+ 35,000円(b)+50,000円(c))<120,000円 ∴120,000円(B)

※他の要件は満たしているものとします。

(C) 地震保険料控除……12,000円⑦

12,000円/年>50,000円 ∴12,000円(C)※他の要件は満たしているものとします。

(D) 配偶者控除……380,000円⑫

100万円(パート年収)-55万円(給与所得控除額)=45万円<48万円∴380,000円(D)

(E) 基礎控除

480,000円(合計所得金額が2,400万円以下)(E)④源泉徴収税額……59,600円

次のように計算します。2,760,000円②-1,592,000円③=1,168,000円

1,168,000円×5%(所得税率)=58,400円

58,400円×1.021(復興特別所得税分)=59,600円(100円未満切捨て)

年末調整で漏れがあったら確定申告で控除できる

源泉徴収票の①支払金額欄は、年収が記載されていますので、自分の年収を確認することができます。③所得控除の額の合計額欄は、15種類ある所得控除のうち、年末調整で控除可能な12種類の合計額が記載されています。自分の所得控除額が正しく記載されているかの確認が重要です。

今回のケースでは、⑤社会保険料控除600,000円と⑥生命保険料控除120,000円、⑦地震保険料控除12,000円、⑫配偶者控除380,000円、基礎控除480,000円の合計1,592,000円となっていますので、控除金額や他の控除もれがないか、を確認してみて下さい。

また、生命保険料控除(最高12万円)や地震保険料控除(最高5万円)には限度額が定められていますので注意して下さい。

なお、今回のケースでは、住宅借入金等控除はありませんでしたが、ある場合には、⑬住宅借入金等特別控除の額欄に記載され、④源泉徴収税額欄は、⑬の金額を控除した残額(マイナスの場合は0円)が記載されます。

そして、扶養控除や障害者控除の適用がある場合には、⑭控除対象扶養親族の数(配偶者を除く。)欄や⑮障害者の数(本人を除く。)欄に記載されることになります。

原則として、年末調整で控除もれがあった場合には、確定申告において控除することもできますので、一度、チェックしてみてはいかがでしょうか。

【関連記事をチェック!】

お金が戻る!確定申告マニュアル

源泉徴収票の見方とは?ポイントが5分でわかる

源泉徴収票はいつもらえる?どこでもらえる?