税金でクレジットカード払いできる範囲が広くなっています

市区町村を中心に、税金をクレジットカードで支払える自治体は多くありました。たとえば、東京都では自動車税、個人事業税、不動産取得税、(23区内にある)固定資産税・都市計画税・償却資産税などといった税目がクレジットカード払いに対応しています。【関連記事をチェック!】

税金をクレジットカードで支払うメリット・デメリット

国税の範囲、つまり申告所得税、法人税、相続税を中心に延滞税等でも利用可能

2017年1月からは国税、つまり確定申告の申告所得税をはじめ、税務署が管轄する税目においてのクレジットカードでの税金納付が本格的に開始され、注目をあつめています。利用できる税目は申告所得税のほか法人税、消費税、相続税、贈与税といったほぼすべて税目、加算税や延滞税など附帯税も利用できることになっています。利用できるクレジットカードはVisa、Mastercard、JCB、American Express、Diners Club、TS CUBIC CARDなど6カードとなっています(図参照)。

クレジットカード納付のメリットとは

では、現金納付とクレジットカード納付を比較した場合、クレジットカード納付のメリットとは何なのでしょうか?いくつかポイントをまとめてみました。金融機関等での待ち時間を省略できる

たとえば、確定申告の提出期限も原則3月15日ですが、納付期限もおなじく3月15日です。つまり、「税務署で申告手続きを」ということを想定した場合、同日に申告手続きと税金の納付を完了させなくてはいけないため、やきもきした人がいるはずです【関連記事をチェック!】

確定申告の時期、いつからいつまで?

資金繰りに余裕がもてる

通常の確定申告のケースでいうと納税期限も原則3月15日ですが、クレジットカード納付を利用した場合、3月15日に通帳からお金が引き落とされるわけではありません。各自が利用しているクレジットカードの締め日や支払いのルールとなるため、最大で2ヶ月程度の支払いに余裕ができるという人もいるでしょう。また、いわゆる「リボ払い」等を活用することにより税金の分割納付が可能になります。資金繰りに余裕を持ちたい、という方にはこの方法も検討材料に入るでしょう。分割払いができる

クレジットカード納付は支出を平準化させたいという方にも便利です。3回、5回、6回、10回、12回という分割払にも対応しているほか、いわゆる「リボ払い」等を活用することによりキャッシュアウトの平準化が可能になります。資金繰りに余裕を持ちたい、という方にはこの方法も検討材料に入るでしょう。クレジットカード納付のデメリットとは

一方で、クレジットカード納付を活用した場合のデメリットももちろんあります。こちらもポイントをまとめてみました。納付税額に応じ、1万円あたり82円決済手数料がかかること

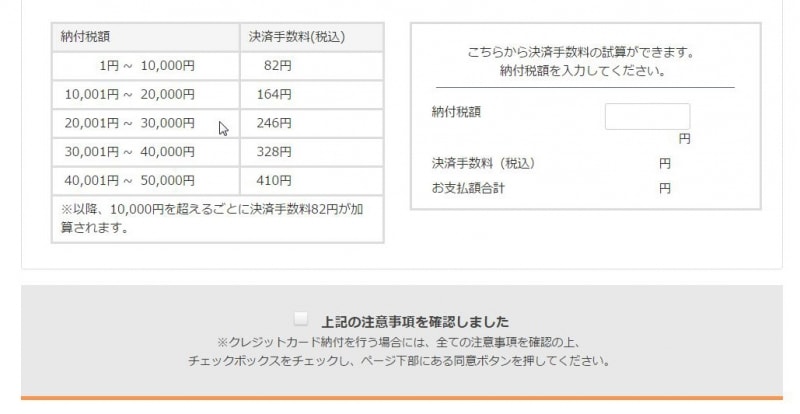

ただし、クレジットカードを利用して納税を行うと納税額に応じて決済手数料がかかります。つまり、納税額に決済手数料をあわせた金額が納税者の実際の負担額となるということです。決済手数料は納税額1万円あたり82円(消費税込み)。以後、1万円あがるごとに82円ずつ加算されるので、納税額が10万円の場合には820円の決済手数料が納税額のほかにかかることになります。

納税額が多額になる人は各種ポイントやマイルが貯まるということを楽しみにしているという方もいらっしゃるかもしれませんが、ポイントについては国税庁が発表している資料内では「ポイントについてはカード会社の会員規約に基づきますので、カード裏面に記載されているカード会社へお問い合わせください」とされているクレジット会社の判断になります。

納税額に応じた決済手数料と各種ポイントを天秤にかけて活用を検討する人も多いのではないでしょうか。また、納付税額を入力すると決済手数料が試算される画面もあるのでそちらを使ってみるのもいいかもしれません(下記参照)。

クレジットカードを活用した納付税額は1000万円未満

これは国税庁がクレジットカード納付を行った場合の取り決め額なので、実際には各自が活用されているクレジットカードの決済可能額以下と1000万円未満のいずれか低い金額となるでしょう。領収証書は発行されない

ただし、納付手続き完了メールほか、クレジットカードの利用明細にその旨が記載されますのでそちらで確認することになります。ただし、「クレジットカード納付をしてから、納付済の納税証明書の発行が可能となるまで、3週間程度かかる場合がある」ということが国税庁ホームページに明記されてますので、たとえば、融資の申請などで「法人税の申告書と納税証明書の両方が必要」という場合にはそのタイムラグを頭に入れておく必要があります。クレジットカード納付、手続きはどうする

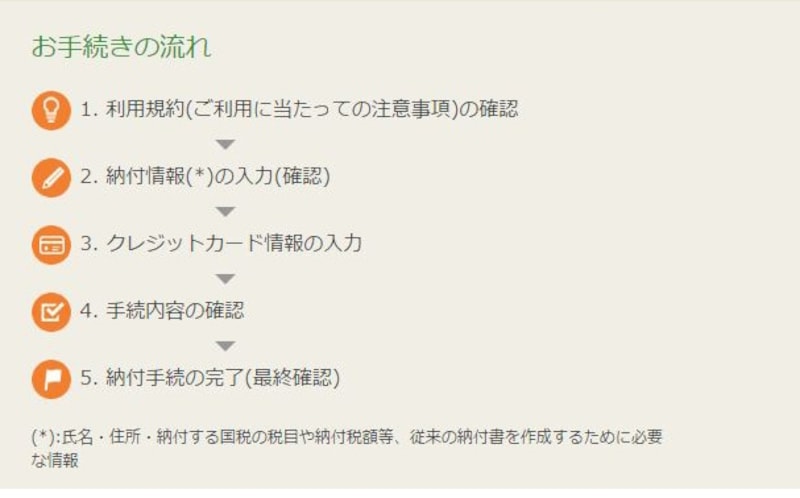

では、実際にクレジットカード納付の手続きを行いたい場合にはどうすればいいのでしょうか。国税庁ホームページ、あるいは「確定申告書作成コーナーからアクセスする場合」と「e-Taxからアクセスする場合」とにわかれますが、おおまかには下記図表の流れのとおりです。■「国税庁ホームページ」又は「確定申告書等作成コーナー」からアクセスする場合

1 注意事項の確認

・ご利用に当たる注意事項等を確認し、納付手続を開始します。

↓

2 クレジットカード納付を行う税金の情報を入力

・税金の種類(税目)や課税期間、申告区分(確定申告など)を入力し、納付する税額を入力します。

↓

3 利用するクレジットカードの情報を入力

・ご利用されるクレジットカードの番号の入力や、納付手続完了メールの送信先アドレスなどを入力します。

↓

4 入力内容の確認

・納付手続を行った後で手続の取消しなどはできませんので、入力内容を確実に確認します。

↓

5 納付手続の確定

・「納付」ボタンを押すことで、納付手続が確定します。

なお、納付手続の完了後、その納付手続により納付済となった国税については、納税の猶予等を受けることはできませんのでご注意ください。

↓

6 手続の完了

・納付手続の完了ページが表示されますので、表示画面を印刷するなどして保存するといいでしょう。

↓

7 クレジットカードの決済

・カード会社の会員規約に基づき税額が引き落とし。

■e-Taxからアクセスする場合

1 注意事項の確認

・ご利用に当たる注意事項等を確認し、納付手続を開始します。

↓

2 クレジットカード納付を行う税金の情報の確認

・クレジットカード納付を行うために必要な税金の種類(税目)や課税期間、申告区分(確定申告など)及び納付税額の情報がe-Taxから引き継がれるため、引き継がれた内容を確認します。

※ 住所、氏名、電話番号、整理番号及び納付税額の内訳(本税や附帯税)の情報は引き継がれません。

↓

3以降は、上記「国税庁ホームページ」又は「確定申告書等作成コーナー」からアクセスする場合と同様です。

納付区分番号、納付先税務署、税金の種類、課税期間、納付税額といった情報がe-Taxから引き継がれるので、クレジットカードで税金納付を単独で行うより便利といえます。

しかし、クレジットカード納付は継続的な手続きではなく、その都度、納付手続きが必要とされています。したがって、そのつど、現金納付が有利か、クレジットカード納付が有利かを比較して、手続きの可否を選択すればいいのではないでしょうか。