青色申告を選択すると、何が得なのか

個人事業主の方にとって、確定申告を大きく変えるポイントとなるのが、青色申告です。青色申告を選択すると、例えば以下のような特典があります(一部、事業的規模以外の不動産所得は制限あり)。

・青色申告特別控除(10万円又は65万円控除)

・青色事業専従者給与(生計一親族への給与支給)

・貸倒引当金の計上

・純損失の繰越しと繰戻し(繰越しは3年)

・少額減価償却資産の特例(取得価額30万円未満の一括経費計上、年間300万円限度)

・雇用促進税制(雇用増加数1人当たり40万円の税額控除)

・所得拡大促進税制(人件費を一定率以上増加させた場合に、増加額×10%の税額控除)

このように非常に有利な制度ですので、ぜひ適用しておきたいところです。まだ適用されていない方は、今回の確定申告書と同時に申請すれば、平成29年分から適用になります。既に青色申告を適用されている方は、青色申告の特典を有効に活用しましょう。

なお、事業的規模でない不動産所得の方は、特典が制限されますので、注意して下さい。具体的には、65万円控除や事業専従者給与の特典などが受けられません。ただし、「青色申告特別控除」が受けられないわけではありません。ここは誤解が多いところですが、10万円控除は受けられますので、適用もれがないようにしましょう。

株式投資の確定申告で、周りと差を付ける

経営者や個人事業主の方の中には、株式投資をされている方もいらっしゃると思います。上場株式等の配当や譲渡益については、源泉徴収ありの特定口座を選択していれば、あらかじめ20%の源泉徴収がされていますので、申告は不要です。ただし、以下のような場合には、申告しないと不利になります。

1つは、上場株式等の譲渡で損失が出た場合です。上場株式等の譲渡損失は、申告すれば、翌年以降3年間繰り越すことができます。また、証券会社の口座を2つ以上所有しており、黒字の口座と赤字の口座がある場合には、申告することで損益通算することができます。

もう1つは、上場株式等の配当があり、課税所得金額が695万円以下の場合です。このケースでは、配当所得を総合課税で申告し、配当控除の適用を受けた方が、住民税を含めた実質的な税率が低くなりますので、有利です。この点については、気付いておられない方が多く、申告不要を選択してしまっている方が多いように感じます。

ただし、これらの所得を申告することで、国民健康保険料や保育料などに影響が出る場合がありますので、注意して下さい。

“灯台下暗し”の扶養控除

毎年、確定申告をされている方にとっては、扶養控除は基本中の基本で、今さら見直すことなどない、と思われるかもしれませんが、意外に見落としていることがあります。扶養控除の要件は、「同一生計」であって、「同居」ではありませんので、下宿している大学生の息子、田舎で暮らす妻の両親などに仕送り等をしていて、相手の所得(収入ではない)が38万円以下であれば、適用可能です。両親の収入を知らない、という声も聞きますが、きちんと確認すれば、扶養控除の対象にできることもよくあります。

38万円の扶養控除であれば、所得税率が20%とすると、38万円×(所得税率20%+住民税率10%)=11.4万円の節税となります。漏れのないように、しっかり確認しましょう(復興特別所得税は考慮していません)。

また、年末調整で適用した扶養控除の内容を、確定申告で変更することも可能です。所得控除は、家族の中で所得が最も多い方で適用する方が有利ですから、共働きの場合など、年末調整でそのようになっていなかったら、遠慮なく変更しましょう。

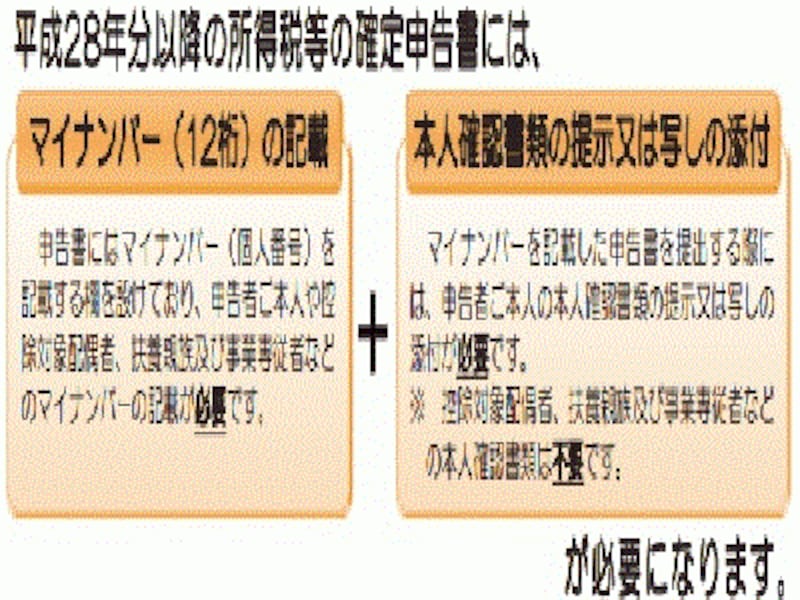

なお、平成28年分以降の確定申告書等の提出の際には、「マイナンバーの記載」 + 「本人確認書類の提示又は写しの添付」が必要です。

申告書には、申告者本人のマイナンバーのほか配偶者(特別)控除の適用を受ける配偶者、扶養親族、事業専従者、16歳未満の扶養親族のマイナンバーも記載する必要があります。ただし、申告者本人以外のマイナンバーは記載のみで、本人確認書類は不要です(ご自宅等からe-Taxで送信すれば、本人確認書類の提示又は写しの提出が不要)。

平成28年分からマイナンバーが必要

www.nta.go.jp/tetsuzuki/shinkoku/shotoku/tebiki2016/pdf/01.pdf