増える未婚のひとり親……寡婦控除は未婚の母親に対しては?

結婚してないが出産を決意したなど未婚のひとり親が増えている

また、「結婚してないが出産を決意した」あるいは「最初から結婚は望んでいなかったが子どもは産みたかった」という女性がいるのも事実です。このような現状に現在の税法は対応できているのでしょうか。

<目次>

全国ひとり親世帯等調査結果報告

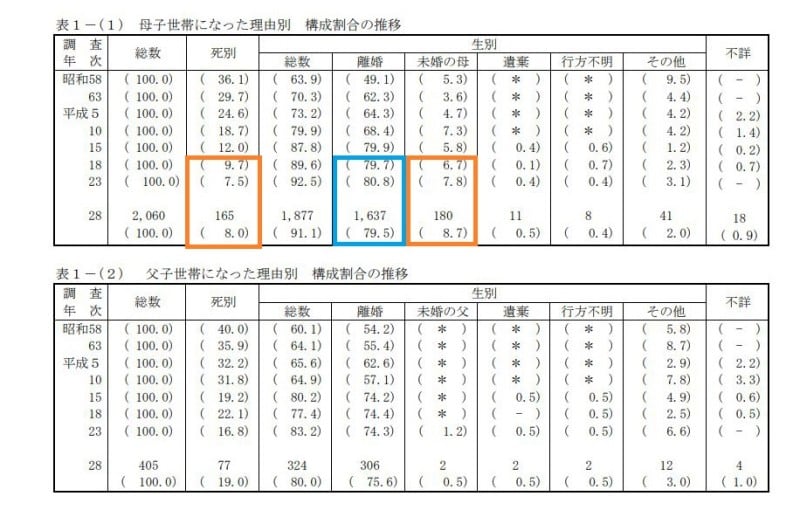

以下は平成28年度における全国ひとり親世帯等調査結果報告という厚生労働省のデータです。この調査から分かるのは、母子世帯になった理由として

- 近年は離婚がおおよそ80%を占める

- 死別と未婚がほぼ同数

未婚のひとり親であっても寡婦(寡夫)控除が適用される

2019年までの寡婦控除および寡夫控除の適用要件は「離婚あるいは死別後婚姻せず」あるいは「死別後婚姻せず」とあるため、婚姻関係にあった配偶者と「死別」もしくは「離別」したという要件が必要でした。しかし、「経済困窮に陥る可能性が高い」あるいは「子育てと就労の両立が困難」といった事情により、税の負担能力が低いという背景が、寡婦控除や寡夫控除が設けられた理由であるならば、婚姻の有無との因果関係は低いのではという見方がここ数年引き続いていたのも事実です。

そこで令和2年の年末調整より「合計所得金額500万円超の場合には対象から外す」一方で「ひとり親であれば婚姻の有無を問わない」という制度に改められました。概要は下表のとおりです。

寡婦控除と寡夫控除の男女差が是正へ

また、寡婦控除と寡夫控除の男女差も是正されています。例えば、従来であれば合計所得金額500万円以下で、かつ、同一生計の子を有する場合、

本人が女性の場合であれば、所得控除額が35万円だったのですが、本人が男性の場合、所得控除額が27万円と男女差がありました。

ところが、下表でわかるとおり、合計所得金額500万円以下で、かつ、同一生計の子を有する場合、死別であっても、離別であっても、未婚のひとり親であっても年末調整対象者の性別によって、所得控除額の差は解消されています。

なお、未婚のひとり親であることの定義としては「事実上婚姻関係と同様の事情にあると認められる人がいないこと」とされていて、具体的には、住民票において、以下の要件が定められています。

◇その者が住民票の世帯主である場合

……その者と同一の世帯に属する者の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨、あるいはその他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がないこと。

◇その者が住民票の世帯主でない場合

……その者の住民票に世帯主との続柄が世帯主の未届の夫又は未届の妻である旨、あるいはその他の世帯主と事実上婚姻関係と同様の事情にあると認められる続柄である旨の記載がないこと

該当者においては年末調整においては勤務先から提出または提示を求められることも想定されますので、早めに準備しておきましょう。

寡婦控除の適用で離婚した母親と未婚の場合、税額はどう変わる?

では、寡婦控除の適用が所得税・住民税になされた場合、税額にどのくらい差が出るのか、計算例をみてみましょう。前提条件としては以下の通りとします。

- 母親の年収350万円(給与所得とする)

- 未婚だけれど子どもあり

- 所得税の減税額:35万円×5%=1万7500円

- 住民税の減税額:30万円×10%=3万円

(※ 所得税については復興特別所得税は考慮せず)

住民税の非課税世帯の計算も改正

この所得税の改正を受け、住民税の非課税世帯の算定方法に関しても改正されています。従来は住民税の所得割・均等割がともに非課税になる要件として

- 障害者・未成年者・寡婦又は寡夫で、前年中の合計所得金額が125万円以下の方

- 障害者、未成年者、寡婦又はひとり親で、前年の合計所得金額が135万円以下(給与所得者の年収に直すと2,044,000円未満)の人

この改正は2020年分以降の所得税と2021年度以降の個人住民税から適用されるのですが、「婚姻関係のあった」シングルマザーと「未婚の」シングルマザーとを同列に扱うこととされたのがポイントでしょう。

国税庁ではひとり親及び寡婦控除に対するFAQを発表するなどして 、周知につとめていますので、該当者のみならず、年末調整を扱う方なども一度確認しておくといいでしょう。

【関連記事】