配偶者の親からの贈与は対象外だというけれど

この住宅の資金贈与の非課税枠の活用ポイントの2つ目は、配偶者の親からの贈与には対象外になるということです。しかし、活用ポイントの3つ目に「受贈者からみて贈与者は直系尊属であればいい」という規定もあるので、配偶者の親から配偶者の住宅取得資金目的の贈与であれば適用できるということになります。ここで対象とならない贈与事例とは、配偶者の親からの贈与も含めて、ご主人名義で登記をしてしまうということです。この場合、配偶者の親は、ご主人からみた場合、直系尊属ではありません。なので、実際の活用事例は以下のような図解となります。現に、いまでも「共働き夫婦」であったり「主人名義で組めるローンが希望物件の購入価額まで届かなかった」という場合、このように夫婦共有名義のマイホームを所有している方は多いのではないでしょうか。

受贈者からみて贈与者は直系尊属であればいいのであれば

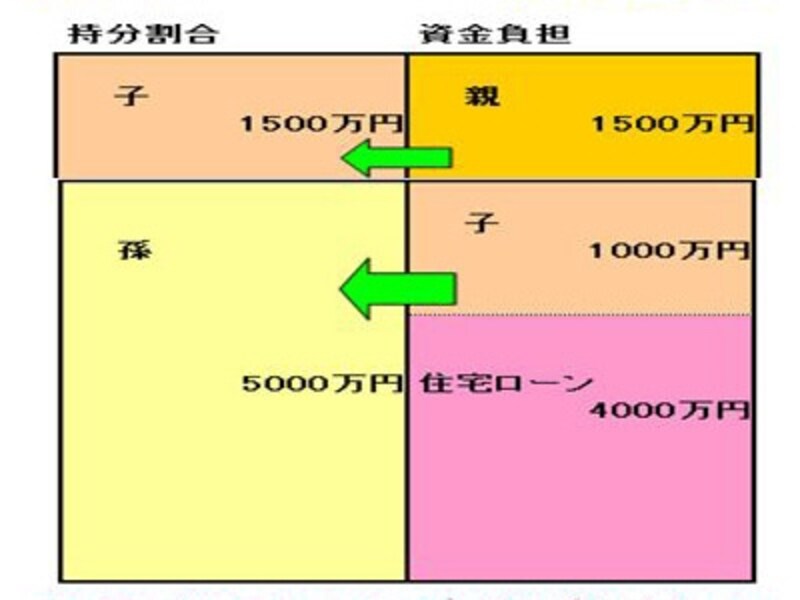

受贈者からみて贈与者は直系尊属であればいいのであれば、実はこの税制は2世帯住宅の購入というような場合にでも充分利用することが可能です。方法としては祖父・親間の贈与に関して祖父から親への贈与は親名義で登記を行います。それと同時に親から子への贈与を行い、子が負担する住宅ローン取り組み額を含めて、子ども分の名義で登記を行うということです。このようにすれば、1500万円の非課税枠を2倍使うこともできますし、相応の高額物件でも取得可能な予算の範囲内となるのではないでしょうか。マイホームを親子間の共有名義とする2世帯住宅の取得にも応用可能なのです。

マイホームで所有することが相続対策にも

この住宅取得資金贈与非課税枠を使って、いまある現預金を土地・建物にしてしまうことが、実は相続財産減らしに使えます。というのは、相続税を計算するときの評価は財産評価基本通達という基準で評価額を算出するのが通常なのですが、現預金よりも土地・建物にしてしまうことで30%から40%の評価減を受けることができるのに加え、小規模宅地の評価減が適用可能であるならばそこからさらに、80%(もしくは50%)の評価減を受けることもできます。孫の顔がいつでも見られるマイホームと相続税対策、この一石二鳥の優遇を受けることができるのが、住宅取得資金贈与非課税枠の有効活用です。