<目次>

株で損が発生したら、確定申告をして節税につなげよう

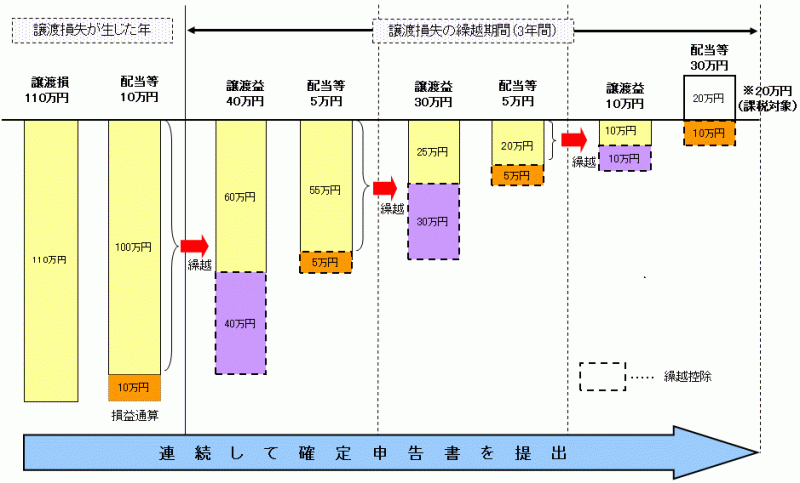

株式等を売買した際に出た利益は所得税法上、「譲渡所得」という取り扱いになります。取引しているのが特定口座内の源泉徴収選択口座であれば、儲けを算定してくれた上に、所得税・住民税を天引きしてくれるので原則、確定申告が不要です。しかし、上場株式の譲渡損失と譲渡益、あるいは上場株式の譲渡損失と上場株式の配当所得が生じているケースでは、それらを差し引き(=損益通算)、差し引き切れなければ翌年以降3年間繰り越す(=繰越控除)制度があります。この制度を利用するためには、連続して確定申告書を提出する必要があります。

上場株式の譲渡損失と配当所得が年間いくらかを整理

ここでは特定口座の譲渡損失を配当所得から控除し翌年以後に繰り越すケース(国税庁ウェブサイト)をもとに、申告書の書き方を解説していきます。株取引について確定申告書に書くためには、まず取引の概要を把握する必要があります。今回の事例は、令和2年中に以下の株取引を行い、譲渡損失と配当所得が発生しているというものです。

●上場株式の譲渡損失

- 190万円(収入金額)-211万9000円(必要経費)=△21万9000円 W証券源泉徴収選択口座内の取引

- W証券大手支店からの配当所得 10万円 特定口座年間取引報告書あり

- L建設株式会社からの配当所得 4万円 上記特定口座開設前の取引 支払通知書より

所得税の確定申告書付表にとりまとめて記入

この源泉徴収票の給与所得の状況に上場株式等の譲渡損失の内容と上場株式等の配当所得の内容が加わることとなります。したがって、上記の上場株式等の譲渡損失の状況と上場株式等の配当所得の状況を、所得税の確定申告書付表(上場株式等に係る譲渡損失の損益通算及び繰越控除用 以下、付表という)にとりまとめておきます。記入例は以下のとおりです。

記入内容は画像で見てのとおり、譲渡所得の損失△21万9000円から配当所得14万円を差し引いた残り△7万9000円が、翌年以後に繰り越される上場株式等の譲渡損失の金額になる、というシンプルなものです。

証券会社で特定口座を開設しているのであれば、年間取引報告書が送付されてきます。付表への記載も、書き写す程度で容易に作成できるでしょう。

源泉徴収選択口座なのになぜ確定申告が必要なのか

同一の源泉徴収選択口座内であれば、上場株式の譲渡損失と譲渡益もしくは配当所得を自動的に差し引きしてくれます。今回の記載例では、W証券の源泉徴収選択口座の開設前にL建設からの配当所得があり、それが損益通算および繰越控除の対象に含まれることがポイントです。つまり、ここまでの状況を整理すると、

- W証券の源泉徴収選択口座内の上場株式の譲渡損失と配当所得は、差し引き計算済み

- 給与所得も年末調整で精算済み

- W証券の源泉徴収選択口座の開設前にL建設(株)からの配当所得だけ、源泉徴収されたまま

すでに天引きされた源泉所得税と確定税額の差額が還付される

給与所得から差し引かれたままの源泉所得税は、上の源泉徴収票から58万2600円であることがわかります。この他には、W証券の源泉徴収選択口座の開設前にL建設からの配当所得だけ、源泉徴収されたままですので- 4万円×15.315%=6,126円…復興特別所得税含む

損益通算および繰越控除を利用すれば、株取引にかかる税額は無税となるので、給与所得の源泉徴収票に記載された100円未満の端数を切り捨てる前の金額が確定税額となります(このケースでは58万2684円)。

ただし、源泉徴収票に記載された58万2600円とL建設からの配当所得から差し引かれた6,126円の合計、つまり、58万8726円が源泉徴収されているため、

- 58万2684円(正しい税額)ー58万8726円(すでに源泉徴収されている税額)=△6,042円

以上のことを、申告書B様式第一表の「税金の計算」欄に記入します。

譲渡損失を繰り越すための申告書作成のポイント

今回の申告のポイントをまとめると以下のとおりです。- 翌年へ繰り越す上場株式等の譲渡損失を付表と、申告書第三表(分離課税用)用に明記する。今回の例では7万9000円

- 株取引にかかわる源泉所得税額のうち、還付してもらう金額を明記する。今回の例では6042円

このケースでは還付税額は6042円と僅少ですが、7万9000円もの差し引きれない損失を次年度以降3年間繰り越すという意味でも行っておいたほうがいいでしょう。

特に株取引がなかった年分には繰り越している譲渡損失があるということを確定申告内容から漏らしているケースが多いようです。翌年以降3年間繰り越す制度があっても、給与所得や事業所得との相殺ができないため失念しているというケースが散見されるようですので、きちんと連続して確定申告書を提出するよう注意しましょう。

▼株取引などの証券税制や確定申告についてもっと知るなら

株の売買にかかる税金と確定申告の方法

配当金の受け取り方と配当控除の申告方法

お金が戻る!2021年版 確定申告